9月10日,丹麦制药巨头诺和诺德宣布,将在全球新一轮重组中裁员9000人,约占公司员工总数的11.5%,如此大规模的裁员在这家胰岛素及减重药巨头的百年历史上极为罕见,这也是诺和诺德更替CEO之后宣布的首项重大举措。

诺和诺德公司在一份声明中表示:“诺和诺德今天宣布了一项全公司范围的重组计划,旨在精简组织架构、提高决策速度,并将资源重新分配,以抓住公司在糖尿病和肥胖症领域的增长机遇。”

诺和诺德目前在全球拥有约78400个职位。该公司表示,此次裁员中,约5000人位于公司本土丹麦市场。诺和诺德中国方面尚未就此次裁员是否涉及中国市场回应第一财经记者。

通过新的重组计划,诺和诺德预计每年将节省80亿丹麦克朗(约合12.6亿美元)开支。该公司已于上个月宣布实施全球招聘冻结,涵盖非关键业务部门的职位。

3个多月前刚炒了CEO

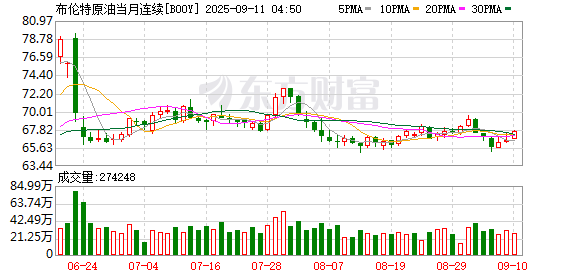

股价近一年已腰斩

诺和诺德凭借胰岛素而知名。凭借爆款减肥药司美格鲁肽“横行”全球,马斯克等名人纷纷“带货”,诺和诺德近年来赚得“盆满钵满”,一度崛起成为欧洲市值最高的上市公司。

根据诺和诺德5月7日披露的2025年第一季度业绩报告,公司实现总收入780.87亿丹麦克朗(约112.16亿美元),同比上升18%;其中,司美格鲁肽全球销售额已占到诺和诺德总营收约71%。

不过,由于来自全球市场竞争对手日益增长的压力,诺和诺德过去一年来股价下跌近60%,今年内跌超30%,目前市值仅剩2410亿美元,较一年前蒸发超3500亿美元(约合人民币2.5万亿元)。

今年5月,诺和诺德宣布更替CEO的计划,免去公司原CEO周德赋(Lars Fruergaard Jorgensen)的职务;今年7月,诺和诺德任命内部资深高管齐亚尔·迈克·杜斯特达(Maziar Mike Doustdar)为新CEO,当天该公司股价一度暴跌近30%,市值蒸发约700亿美元。

据诺和诺德披露薪酬报告,周赋德2023年的年薪约为6820万丹麦克朗(约合952万美元,人民币6900万元),不过由于公司股价近一年来表现不佳,2024年,他的总薪酬降至5710万丹麦克朗(约合797万美元,人民币5800万元)。

杜斯特达在一份最新声明中表示:“市场正在发生变化,尤其是在肥胖症领域,因为该领域竞争日益激烈,消费者驱动力也日益增强。我们的公司也必须随之发展。这意味着要灌输一种更加注重绩效的文化,更有效地配置我们的资源,并将投资重点放在最有影响力的领域。”

诺和诺德表示,今年的营业利润增长率目前预计在4%至10%之间,低于上个月预测的10%至16%,这一变化是由于重组成本导致的。作为重组的一部分,诺和诺德预计将在第三季度报告一次性90亿丹麦克朗的重组成本,但预计第四季度将节省10亿丹麦克朗。

旗下“药王”核心专利明年到期

大量仿制药将上市

GLP-1减肥药的市场前景广阔,但这一赛道竞争日益白热化也是不争的事实。

方正证券研报指出,截至2024年7月1日,国内已有31款具有减重适应证的GLP-1创新类药物进入临床申请及临床试验阶段。其中,信达生物、恒瑞医药、博瑞医药等相关管线进展靠前。方正证券预计,伴随着国内企业生产的GLP-1减肥药产品逐步获批上市,预计国产GLP-1减肥药的市场份额将迅速提升。到2030年,国内GLP-1减肥药市场规模有望超378.52亿元。

近年来,“减肥药双雄”诺和诺德和礼来之间的竞争也受到广泛关注。

实际上,礼来的业绩增长势头同样迅猛。根据礼来2025年第一季度业绩报告,公司总收入127.29亿美元,同比增长45%;实现净利润27.59亿美元,同比增长23%。业绩的高速增长得益于GLP-1/GIP双重激动剂替尔泊肽,该产品的两项适应证合计为礼来贡献了61.5亿美元的收入,占公司收入比重约48%。

凭借先发优势,司美格鲁肽2025年第一季度的全球销售额仍领先替尔泊肽,并且超过了默沙东K药,暂时坐上了全球“药王”宝座。但在美国市场,司美格鲁肽的总处方量却不及替尔泊肽。礼来称,该公司获得美国肠促胰岛素类似物市场领导地位,占总处方量的53.3%。

在商业表现上,两大减肥药巨头或许还远未到能够分出高下的时候,但在临床效果上,礼来的替尔泊肽已被证实优于诺和诺德的司美格鲁肽。

5月11日,礼来公布了SURMOUNT-5研究的详细结果。该研究旨在评估在肥胖或伴有至少一种合并症的超重成人,GIP/GLP-1双受体激动剂替尔泊肽与GLP-1单受体激动剂司美格鲁肽的有效性与安全性。在第72周时,替尔泊肽达到主要终点和所有五个关键次要终点,且在整个试验中显示出相较司美格鲁肽的优越性。

在中国市场,诺和诺德不仅面临来自礼来的竞争,还将面临更多中国本土减重药厂商的竞争,尤其是在2026年司美格鲁肽分子核心专利到期后,预计将有一大批仿制药陆续上市。

在今年第二季度财报中,诺和诺德提及全球GLP-1药物激烈的市场竞争。杜斯特达表示,中国GLP-1糖尿病药物出现了下滑,但减重药销售是逐步增长的。他解释称,糖尿病药销量出现下滑的原因是由于经销商库存发生的变化;而去年刚刚获批的司美格鲁肽减重药目前还在放量阶段,尚未进一步下沉到二、三、四线城市。

公司还表示,正在采取措施,进一步提升商业执行力,确保成本效率,同时继续投资于未来的增长。

目前,中国已经批准了信达生物的首款国产GLP-1类创新减重药,而随着司美格鲁肽的核心专利即将于2026年到期,一大波仿制药即将迎来“上市潮”,杭州九源基因、丽珠集团、石药集团、华东医药、中国生物、齐鲁制药等十几家药企的仿制药都已进入后期临床阶段,其中多个仿制药有望于2026年获批。

杜斯特达也曾表示:“2026年和2027年,我们可能会看到更多参与者出现。”但诺和诺德强调,尽管仿制药会在某些产品的生命周期后期、不具有排他性时进入市场,这是制药行业的规律,但公司一直在竞争中发展,并将创新视为重中之重。

还未登录

还未登录