《科创板日报》5月30日讯 似乎一夜之间,全球都吹起了稳定币的风。先是政府层面,多地进一步推行稳定币监管:

中国香港立法会5月21日正式通过《稳定币条例草案》,设立法币稳定币发牌制度,预计今年底前,机构可向香港金融管理局申请成为合规的稳定币发行商。

美国参议院则在5月20日通过《GENIUS法案》,标志着稳定币立法过程中迎来重要进展。美国副总统JD·万斯在比特币2025大会上强调,《GENIUS法案》旨在为与美元挂钩的稳定币创建监管框架,“美元挂钩的稳定币,特别是在《GENIUS法案》通过后,只会帮助美国经济,只会帮助美元。”

英国金融行为监管局(FCA)27日发布针对稳定币发行、加密资产托管及相关企业财务稳健性的监管提案,旨在为加密行业建立更明确的合规路径。该提案要求受监管的稳定币维持价值稳定,并向用户明确披露储备资产管理方式。

与此同时,各家机构公司也传出新消息:

稳定币发行商Circle Internet Group计划在纽交所上市。当地时间周二,其向美国证券交易委员会提交的文件显示,公司及部分股东计划以每股24-26美元的价格发行2400万股股票,以筹资最多达6.24亿美元。

29日还有消息称,西班牙桑坦德银行(Banco Santander SA)计划扩展数字资产业务,处于早期阶段的计划包括推出稳定币,并为其数字银行Openbank的零售客户提供加密货币服务。

受多方面消息影响,二级市场上稳定币概念股近几日大幅波动。其中,众安在线29日涨超30%,30日截至发稿跌超10%;连连数字29日涨近45%,30日截至发稿跌超5%。

稳定币指的是价值锚定各类法币的加密货币,作为区块链上的资产,稳定币的优势在于可以与加密货币项目(如DeFi)在区块链基础设施层面深度融合,网络扩展性突出。

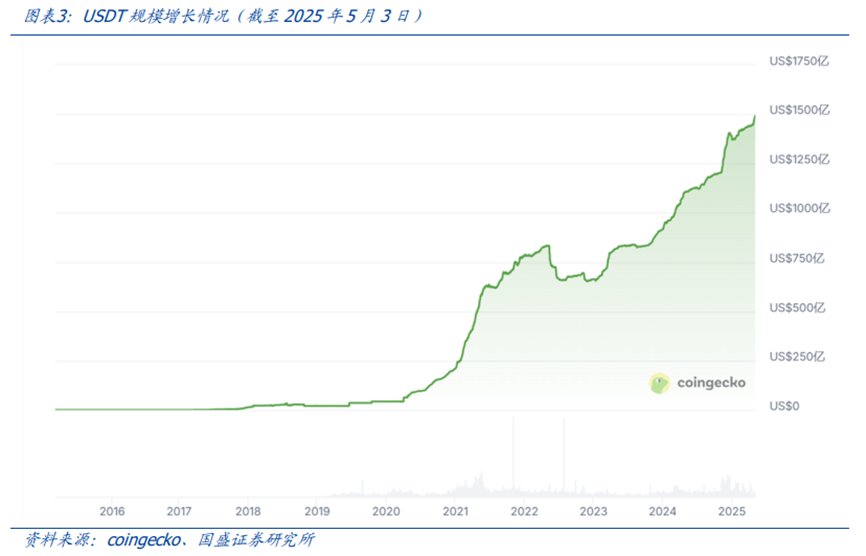

最早发行的一批稳定币出现在2014年,彼时Tether公司推出Tether USD(USDT),之后其逐渐成为市场上使用最广泛的稳定币产品,主要用于加密货币现货、期货交易对。USDT是一个由美元资产支撑的稳定币,公司称每枚代币都有1美元资产支撑,Tether提供可审计的资产负债表,其中主要为现金类等传统金融资产。同一时期发行的稳定币项目还有BitUSD、NuBits等。

从广泛的角度来看,稳定币正是一种最为基础的RWA(真实世界资产,指通过区块链技术将现实中的如房产、设备等实体资产,转化为链上可交易的数字通证)产品,将美元等法币锚定到区块链上。

一方面,对于传统金融市场用户来说,稳定币和RWA是其进入加密货币市场的桥梁。对想进入Web3.0世界的传统金融机构来说,稳定币是一种重要头寸,拥有稳定币便可以在Web3.0世界进行资产配置转换。

另一方面,持有加密货币资产的投资者可以通过稳定币转换为传统的金融资产或购买商品,回到传统金融市场。值得一提的是,今年4月28日,万事达宣布,万事达卡允许客户以稳定币进行消费,并允许商家以稳定币进行结算。

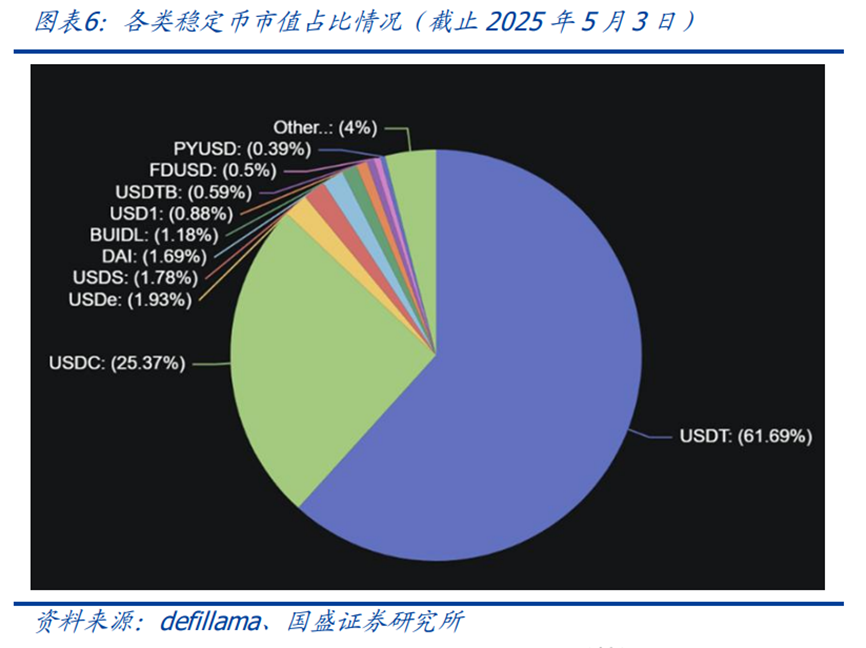

目前,稳定币主要有三种类型:基于法定货币或实物资产等资产抵押的稳定币是市场主流,安全性较高;基于数字资产或者抵押产生的稳定币则能提供杠杆和一定的收益;算法稳定币的市场关注度则正在逐步下降。

此前渣打银行分析师Geoffrey Kendrick在报告中指出,美国《GENIUS法案》有望推动稳定币总供应量在2028年底增长到2万亿美元,有望产生1.6万亿美元的短期国库券新需求。

数据显示,站在当前时点,稳定币市场规模超2500亿,底层资产多为短期美国国债,成为美国国债的重要持有人。

德邦证券指出,稳定币发行商有望成为未来几年美债的重要承接方,数字美元有望成为黄金美元、石油美元之后新的美元信用巩固形式。

招商证券认为,美国政府对于稳定币的“合法化招安”或将增强其市场认可度,稳定币规模有望进一步扩大从而客观上增持美债。但整体来看,稳定币对于美债影响或小于市场预期,主要由于法案仍存在不确定性,且不改变存量市场。

还未登录

还未登录