这场打破惯例的合作,让迈威生物一夜成名,助推公司今年以来股价涨幅超140%,9月初总市值一度接近240亿元,创下历史新高。

“年初我们对5款有BD潜力的创新品种排序时,IL-11(白介素-11)抗体排在最末,没想到它成了第一款落地的BD项目,具备First-in-Class(同类首创)的潜力,吸引力远超预期。”近日,迈威生物创始人、董事长、CEO刘大涛在接受《每日经济新闻》记者专访时表示,比起Best-in-Class(同类最优),自己更喜欢First-in-Class,“技术一定会被迭代,但‘全球新’背后是对生物学机制、靶点与疾病关系的深度认知,这才是真正的创新”。

出乎意料的“抗衰”BD,助推公司股价翻了一倍

今年1月,刘大涛在大洋彼岸第一次见到了Calico的首席科学官Michael Lenardo。彼时,距离《自然》杂志发表“抑制IL-11可延长小鼠寿命”的相关论文刚过去半年,IL-11靶点突然成了抗衰老领域的“香饽饽”,但全球范围内,仅有勃林格殷格翰(BI)和迈威生物两家公司将IL-11抗体推进临床试验。

见面之前,刘大涛就已听闻Michael Lenardo在业内的地位。其曾是美国国立卫生研究院(NIH)下属机构的临床基因组学项目联合主任,亲身参与过抗衰老领域临床标准的制定。当时,还有另外两家海外公司向迈威生物伸出橄榄枝,报价甚至高于Calico,但迈威生物最终还是选择了后者,看中的正是Calico在抗衰领域的创新实力和权威性。

“我们没太纠结首付款,反而更关心产品上市后的销售提成。”刘大涛解释称,抗衰老还是个新兴领域,临床标准、患者教育都不完善,比起短期变现,公司更希望找个能把药真正推向临床的合作伙伴。

最终,从今年1月初次接触到6月合同落地,仅用时5个月,这场效率极高的项目谈判,成为今年国内创新药BD领域的“黑马案例”。

实际上,这并不是迈威生物首笔BD项目。2023年,在国内创新药融资环境较为低迷时,迈威生物美国子公司曾与DISC公司达成合作,将靶向TMPRSS6单抗(9MW3011)的海外权益转让了出去。与IL-11抗体类似,这款用于治疗真性红细胞增多症、β-地中海贫血等疾病的药物,也属于First-in-Class品种,当时,全球只有再生元和迈威生物两家公司的产品进入临床。

“这两次BD都是对方主动找过来的。”刘大涛始终认为,最好的BD就是产品本身,数据自己会说话,“只要做得扎实,MNC(跨国药企)自然会来。”

目前,迈威生物还有多款ADC(抗体偶联药物)正在开展临床试验,随着公司对外宣布2025年是公司的“BD关键年”,市场投资热情愈发高涨,年初至今,股价涨幅超140%。不过,刘大涛坦言,BD交易也有很大的不确定性。

具有深入的产业化思维,才能前瞻性布局

创办迈威生物之前,刘大涛在上海医药工作了17年。从搭建生物大分子研发体系,到参与某知名创新药企早期筹建,他对本土行业的认知,比很多留学归国的Biotech(生物科技公司)创始人更“接地气”,也能更直接地感受到创新药行业的风向变化。

2017年创办迈威生物,是刘大涛人生中第一次正式创业。从黄浦区核心商圈驱车至浦东张江高科技园区,只需要半小时左右,但Big Pharma(大型制药企业)和Biotech的工作内容大相径庭。新药的研发周期很长,这意味着真正创新的品种很难在短期收获成果,为了保证公司早日有产品可进入商业化阶段,他做了当时的主流选择——在开发创新药的同时兼做生物类似药,快速为公司实现“造血”。

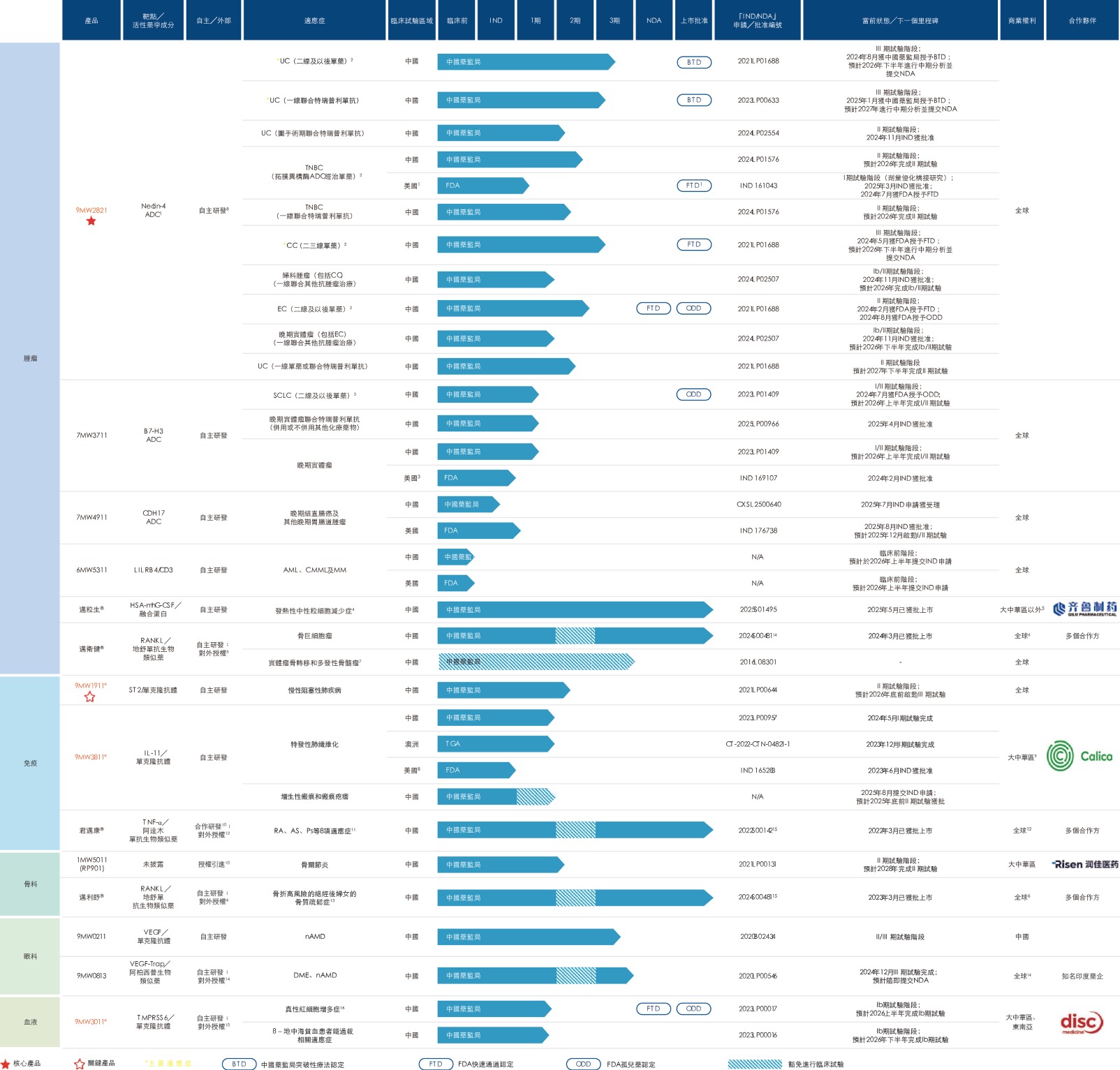

自2022年登陆科创板以来,迈威生物保持着年均1款产品获批的节奏:2022年的君迈康(通用名:阿达木单抗注射液)、2023年的迈利舒(通用名:地舒单抗注射液,60mg,用于骨质疏松)、2024年的迈卫健(通用名:地舒单抗注射液,120mg,用于骨巨细胞瘤),2025年的迈粒生(通用名:注射用阿格司亭α)。前三款均为生物类似药。

随着产品逐渐上市,公司销售收入也保持着较高的增长率,去年三款生物类似药产品的全年销售额同比增长243.53%,其中,地舒单抗同比增长230.17%。今年上半年,药品销售收入同比增长53.50%,其中,地舒单抗同比增长51.59%。

公司预计,今年君迈康在国内阿达木单抗注射液(包括原研药)整个市场的渗透率有望进一步提升。小剂量地舒单抗针对男性骨质疏松和糖皮质激素诱导骨质疏松的适应证、大剂量地舒单抗针对骨转移或多发性骨髓瘤适应证的补充申请都已在筹备中,获批后对应的患者数量将是目前的上百倍乃至上千倍。

“不过,如果只是想做仿制药,我没必要从上海医药出来。”在刘大涛看来,生物类似药管线可以帮助公司构建研产销一体化的产业链,但由于中国医药市场的特殊性,生物类似药的空间有限,一定要致力于源头创新。

如今,随着全产业链布局成型、创新体系完善,迈威生物逐渐具备了孵化“全球新”成果的能力——从IL-11抗体到靶向TMPRSS6单抗,再到多款差异化ADC,这些First-in-Class或Best-in-Class潜力品种,正在慢慢兑现刘大涛当年的创业初心。

源头创新,要深度研究靶点和疾病机制

“我们实现BD的两个产品都是First-in-Class,BD出去的其实是团队对创新靶点的认识,以及创新靶点与疾病之间关系的认识。”刘大涛告诉《每日经济新闻》记者,产品立项强调First-in-Class,是迈威生物的主动选择,这种创新逻辑与大多数Biotech不同,不是做单纯的技术迭代,而是先对靶点和疾病机制有深刻的理解。

比如,公司与Calico合作的IL-11抗体,研发进度是中国首个、全球第二,由团队通过临床样本检测,证实其与纤维化、瘢痕形成的关联后才启动研发,而这些都发生在《自然》杂志发表的相关论文将这个靶点进一步“带火”之前;公司与DISC合作的罕见病药物,其靶点由公司首席科学家杜欣发现,之后团队又花了数年时间研究其与疾病的关联机制,才敢对外说公司是全球最懂这个靶点的团队。

而在靶点扎堆、追求Best-in-Class的ADC领域,刘大涛的追求也“与众不同”。据他介绍,目前业内不少公司习惯用固定的技术平台、连接子(Linker)和细胞毒性药物(Payload),只更换靶点做“流程化创新”,但公司团队会根据不同肿瘤的特点,选择最适配的Linker和Payload,保证技术迭代是基于疾病机制进行。

以迈威生物的核心品种9MW2821为例,它是国内企业首个、全球第二个进入临床的Nectin-4 ADC,在宫颈癌、三阴性乳腺癌适应证方面更是全球进度最快的品种,已披露的临床数据展现出了Best-in-Class的潜力,目前,尿路上皮癌、宫颈癌已处于三期临床阶段。

又比如,今年8月在美国获批开展临床试验的7MW4911,其靶点CDH17是热门靶点,全球约有10家企业的产品进入临床,但公司将重点工作放在尚未解决的结直肠癌耐药性上,挑选了最具备克服耐药性特质的Payload展开研究。

中国Biotech大多有Pharma梦

“迈威生物从建立之初,目标就是Pharma(制药企业),不是Biotech。”

刘大涛的这句话,打破了很多人的固有认知。一般来说,Pharma和Biotech的本质区别不在于规模大小,而在于是否能掌控产品从研发到销售的全链条,但刘大涛观察到的,是中外创新药行业存在土壤差异。

在美国,创新药从基础研究到销售的链条比较完善,Biotech的项目研发到一期或二期临床后,很容易被大公司接手;但在中国,四五千家药厂仍以仿制药为主。这意味着,要是没有海外BD的支持,很多Biotech难以独立生存,所以一些中国Biotech不得不拓展销售能力,干起自产自销的工作。刘大涛认为,在医保支付天花板、创新药进院难等现实挑战下,Biotech的困境不容忽视,但公司的路线选择可以更加灵活。

比如,今年5月,迈威生物的首个自研创新药产品迈粒生(通用名:注射用阿格司亭α)在国内获批,一个月后,公司将该产品在中国的开发、生产、改进、利用和商业化等许可产品的权利独家许可给了齐鲁制药。

“我觉得这和Pharma的定位并不矛盾。”刘大涛告诉《每日经济新闻》记者,中国的升白药物市场超过100亿元,但竞争非常激烈,与其硬拼,不如通过授权获得收益,再投入到更有竞争力的创新药研发中。

更具想象力的是,刘大涛还在构思“共享销售”模式,希望未来能联合多家Biotech组建共享销售团队,几家企业凑齐不同肿瘤适应证的产品,授权给团队内具有对应销售经验的公司进行商业化,从而分摊成本、提高效率、实现多赢。

还未登录

还未登录