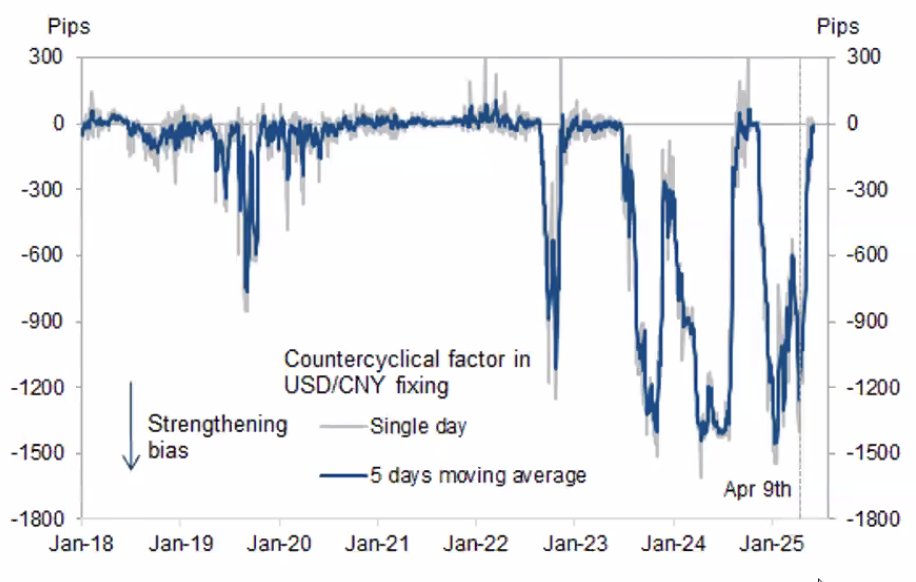

在美元弱周期开启的背景下,人民币汇率更多由市场供求决定。近期随着人民币持续升值,逆周期因子几乎归零,这也是2023年来的首次。

截至6月9日17:50,美元/人民币报7.1831,美元/离岸人民币报7.1845。美元指数报98.8,回吐去年第四季度全部涨幅,近六周以来基本持平,并较高点累计跌幅近10%。

接受记者采访的交易员和机构策略师认为,美元更大概率仍将维持“长熊”。国泰君安国际首席经济学家周浩对记者表示:“目前的共识在于,美元可能会稳定在这个位置上一段时间之后再跌,因为如果美联储降息,美元可能还会走弱。未来人民币预计将跟随美元指数波动。”

6月9日,人民币中间价报7.1855。华创证券的研究显示,逆周期因子影子变量为-37点,相较于上周-100点以上的幅度继续调弱,而去年11月以来,逆周期因子调节幅度一度超出-1000点,将中间价维持在7.2以下,即释放维持人民币对美元稳定的信号。

近期市场对人民币的预期转为乐观,“中间价的影响因素几乎归零了,即中间价里面隐含的管理货币的力度归零。原因是最近美元走弱,人民币维持强势,不需要再做过多的调控。”某美资投行宏观分析师对记者表示。

5月10日,中美双方高层在瑞士发表了缓和关税战的联合声明。这份声明一出,全球市场的紧张情绪有所缓和,人民币则开始继续走强。

不过,周浩也表示,逆周期因子未来如何变化仍具不确定性,不能就此断言是否真的淡出。

未来,美元指数的变化、中国经济基本面、经常账户顺差和投资资金流入将是关键。

最新数据显示,中国5月出口同比增长降至4.8%,低于市场预期的6.0%,前值为4月的8.1%,进口同比下降至-3.4%,跌幅大于预期。5月,中国对美出口同比降幅从4月的-20.9%扩大至5月的-35.2%。野村的研究显示,相比之下,对欧盟、加拿大和澳大利亚的出口增速在5月有所改善,反映出中国出口企业正在转向除美国以外的发达市场。

贸易谈判的后续进展仍存在不确定性。中国外交部6月7日晚发布消息称,国务院副总理何立峰将于6月8日至13日访问英国。其间,将与美方举行中美经贸磋商机制首次会议。

渣打中国宏观策略主管刘洁对记者表示,在美国“对等”关税和对中国的报复性关税实施后的一段时间,人民币中间价向上突破此前守住的7.2关口,人民币对一篮子货币走弱,释放了容忍适度贬值来对冲关税风险的信号。然而,如今中间价似乎随着报复性关税的撤回而调强,5月回到了7.19的关键区间。短期美元对人民币有望下行,人民币中间价不排除进一步强调至7.17~7.18,但短期来看,人民币走强的程度可能有限,考虑到贸易前景,可能央行并无刻意大幅推动人民币升值的意愿。

就投资性资金流动来看,当前开始有更多外资展露出对中国股市的兴趣,尤其是在新消费、AI主题、创新药等领域。摩根士丹利在年中展望报告中提及,投行数据显示,全球主动型长期基金整体在新兴市场(EM)投资组合中,相较MSCI EM基准对中国的持仓仍低配2.4个百分点,这种偏离度几乎创下历史最高,但也说明中国市场仍有较大的增配空间。目前,大多数全球投资者都明确表示,有意愿重新增配一部分中国资产。

美元走弱并非一蹴而就

各大机构预计,美元指数在走弱10%后可能还有10%的下跌空间,但这并非一蹴而就的。

高盛表示,从全球外汇交易员的观点来看,近几周,投资者对美元前景出现更多双向分歧。美元已回吐去年第四季度的全部涨幅,最近六周基本持平。“我们认为这更像是‘起点的结束’,而非‘终点的开始’。历史上美元常在见顶后快速贬值,然后进入较长的缓慢下跌过程。”

该机构表示,美国市场情绪好转也是美元分歧加剧的原因之一。以欧元计价来看,美股年初至今回报为-8%,相对表现更差。结合美国经济活动放缓和全球资金重新配置,高盛近期仍上调欧元/美元预测至年底为1.2,12个月目标为1.25,反映美元高估值将逐步回调。

周浩则提及,美国债务问题的持续发酵、美国衰退风险、“去美元化”的叙事仍是美元的压力。短期内,关税问题仍是左右美元走势的关键;中长期来看,多重不利因素牵制着美元反弹。

当前,美国经济的衰退风险仍引发关注。上周五(6日)发布的最新数据显示,5月美国非农就业岗位增加13.9万,虽然创2月以来新低,但略高于市场预期的12.6万。同时,失业率维持在4.2%,过去12个月均维持在4.0%~4.2%的区间,表明失业水平稳定,无下降趋势。

如果从表面数据来看,这份非农报告是相当正面的。5月非农就业增速与过去一年平均月增14.9万个岗位基本一致,且平均时薪同比增长3.9%仍是相对健康的速度,既能为员工提供购买力支持,又不足以引发对“薪资-物价螺旋式通胀”的严重担忧。美元指数短线攀升,从98附近升至99附近。然而,有观点认为,美国经济的脆弱性已经攀升。

例如,数据显示,临时雇佣减少(减少2.2万人),这类岗位通常对未来雇佣需求最敏感,出现显著收缩,是先行性衰退信号;此外,前两个月的就业数据被合计下调9.5万,这表明近期美国经济状况比最初以为的要差,同时它也削弱了当前数据的可信度。

知名资管机构Janus Henderson Investors大中华区股票主管兼投资组合经理缪子美表示,美国总统特朗普的出尔反尔可能导致美元走弱,因为投资者寻求更安全的投资避风港。“对等关税”可能推高美国通胀,会削弱美元的购买力,导致货币贬值。

“美元走弱是一个趋势,并不是说一条直线往下坠,中间肯定是有曲折的。但总体的趋势是向下的,可能还有10%的空间,同时这个走弱趋势还会获得越来越多人的认可。”缪子美称。

嘉盛集团资深分析师辛普森(Matt Simpson)对记者表示,美元指数仍处于明显的下跌趋势中,形成了一个“头肩顶形态”,预计下行目标略低于96。但也需要考虑另一种情况,若贸易谈判反复,则可能为逆势交易者提供机会,不排除将美元指数短线推高至99.4,突破该点位将使100~100.44区域成为焦点。

还未登录

还未登录