5月26日晚间,杭州银行发布《关于提前赎回“杭银转债”的公告》,意味着今年第三只将实现强赎的银行转债浮出水面。与此同时,随着正股价格持续攀升,南银转债自二季度以来转股金额也显著增加,强赎预期不断升温。

银行转债市场正经历明显的规模收缩,若上述两只转债顺利完成强赎,加上此前已摘牌的3只转债以及即将于10月底到期的浦发转债,2025年或有6只银行转债陆续退场,届时存续的银行转债数量将缩减至7只。市场研究机构认为,随着银行转债快速缩量,大额转债稀缺性凸显。

杭银转债加速转股

杭州银行公告称,公司股票自2025年4月29日至2025年5月26日期间已有15个交易日的收盘价不低于杭银转债当期转股价格11.35元/股的130%(含130%,即不低于14.76元/股),根据《杭州银行股份有限公司公开发行A股可转换公司债券募集说明书》的相关约定,已触发“杭银转债”的有条件赎回条款。公司于2025年5月26日召开第八届董事会第十八次会议审议通过《杭州银行股份有限公司关于提前赎回“杭银转债”的议案》,决定行使杭银转债的提前赎回权,对赎回登记日登记在册的杭银转债按债券面值加当期应计利息的价格全部赎回。

公开资料显示,杭州银行于2021年3月29日公开发行了150亿元A股可转换公司债券,债券期限为6年,到期日为2027年3月28日。

进入二季度,投资者加快转股步伐。杭州银行5月9日晚间公告称,自2025年4月1日至2025年5月8日共有29.04亿元杭银转债转为公司A股普通股股票,转股股数为2.56亿股。截至2025年5月8日,尚未转股的杭银转债金额为77.33亿元,占杭银转债发行总量的比例为51.5516%。Wind数据显示,截至5月26日,杭银转债的未转股比例已降至26.19%,未转股余额为39.29亿元。

在4月中旬举行的2024年度业绩说明会上,杭州银行董秘王晓莉曾表示,公司大股东对杭州银行的整体经营非常认可,该行也正在股份增持及可转债的转股等方面积极地寻求大股东的支持。“如果资本市场环境相对稳定,我们还是有信心尽快完成可转债转股。一旦可转债转股完成,将提升核心一级资本充足率接近0.8个百分点,随着我们核心一级资本充足率的提升,再融资的迫切性将得到一定程度的缓解。”王晓莉表示。

银行转债存量规模持续收缩

银行转债存量规模正处于持续收缩的态势。

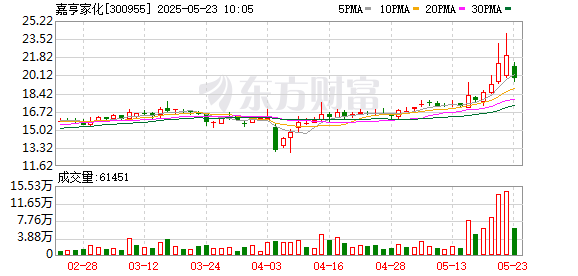

除了杭银转债,发行规模达200亿元的南银转债的强赎预期也在升温。Wind数据显示,截至今年一季度末,南银转债未转股比例为52.38%,未转股金额为104.76亿元,而截至5月26日,上述两个数据分别降至40.15%和80.30亿元。

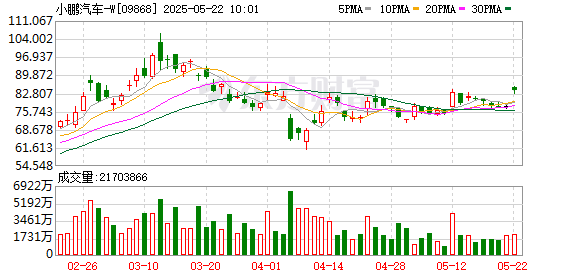

南银转债于2021年发行,2027年6月到期,当前转股价格为8.22元/股,赎回触发价为10.69元/股。5月中旬以来,南京银行股价已有多个交易日达到转债赎回触发价。

此外,浦发转债即将于今年10月28日到期。Wind数据显示,截至5月26日,浦发转债未转股金额仍有近499.97亿元,未转股比例达99.99%。目前浦发转债转股价格为12.92元/股,赎回触发价为16.80元/股。

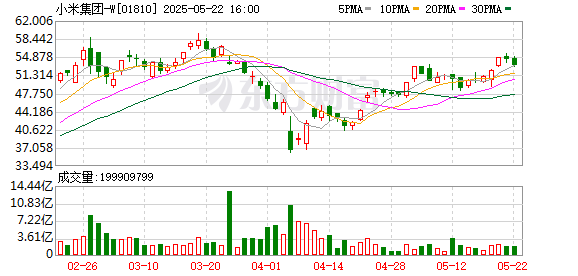

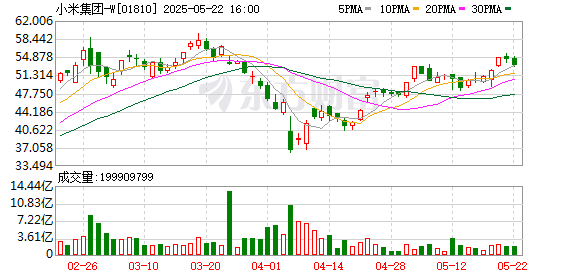

近日,浦发银行股价创下新高,5月22日盘中一度触及12.53元/股,5月26日收盘价为12.05元/股,二季度以来累计上涨逾15%,但仍然显著低于赎回触发价。

在此之前,已有三只银行转债于今年一季度“谢幕”,其中苏行转债、成银转债实现强赎,中信转债则到期兑付退出。3月17日,苏行转债在深交所摘牌。据苏州银行披露,截至2025年3月6日(最后一个转股日)收市后,苏行转债尚有35391张未转股。本次赎回苏行转债的面值总额为353.91万元,占发行总额的0.07%。成银转债则于2月6日从上交所摘牌。公开资料显示,2022年3月3日,成都银行发行80亿元可转债成银转债,期限为6年。此次强赎,成都银行最终完成转股79.95亿元,转股率达99.94%。3月4日,中信转债正式摘牌。该转债发行规模达400亿元,于2019年3月19日在上交所挂牌交易,期限6年,转股期限至2025年3月3日。截至最后转股日,累计共有399.43亿元中信转债已转股。

大额银行转债稀缺性凸显

申万宏源固收研究表示,银行等大盘转债表现较强,杭银转债、南银转债等均进入强赎进程,转股进程也明显加快,在银行转债退出加速的背景下转债市场供需矛盾预计更加突出。

财通证券孙彬彬固收团队稍早前指出,银行转债或将快速缩量,大额转债稀缺性凸显。当前市场共有10只银行转债,其中浦发转债500亿元规模剩余半年到期,杭银转债和南银转债或将触发强赎,银行转债存量规模或从1700亿元水平降至1000亿元左右,存量大额银行转债稀缺性凸显。

“银行转债正反逻辑或可提供高胜率。”财通证券孙彬彬固收团队指出,若后续宏观不如预期,大盘红利风格表现或更优,受益于正股,银行转债防御性或更好。若有超预期利好,股市向上空间打开,在纯债空间压缩下,“固收+增量资金”或青睐转债市场弹性收益入场博弈。近期降息降准、公募基金强化业绩基准、银行转债供需矛盾等进一步强化了银行转债的正反逻辑。

谈及银行转债,华福证券研究表示,从基本面角度看,降准利好银行扩大信用投放;结构性信贷政策有利于改善银行资产端结构。5月7日国新办发布会中,央行释放一揽子金融政策支持稳市场稳预期,包括降准降息释放流动性,降低实体经济融资成本;下调结构性货币政策工具利率;增加3000亿元科技创新和技术改造再贷款额度;设立5000亿元“服务消费与养老再贷款”等政策。“我们认为降准利好银行扩大信贷投放;下调结构性货币政策工具等措施有利于缓释银行负债端压力,降息对净息差的影响较为可控。相关融资政策增加银行对科技创新、扩大消费、普惠金融、对外贸易等领域的信贷支持,也间接改善银行资产端结构,维护银行相关资产质量的稳定。稳楼市方面,需求端降低个人住房公积金贷款利率叠加降息利好,有利于加速房地产复苏,缓释银行地产相关资产的风险。”

策略层面,华福证券研究表示,海外因素扰动,经济慢修复的背景下,“超配红利+科技”的类哑铃策略较有性价比,银行板块具有较强的防御性,是较优的防御性资产,较为适配当前股票市场的主流风格。银行转债高评级、低估值,或在当前市场较易创造超额收益。

还未登录

还未登录