中国经济网北京5月26日讯云南铜业(000878.SZ)近日披露《发行股份购买资产并募集配套资金暨关联交易预案》。公司股票于今日开市起复牌。

上市公司拟通过发行股份的方式购买云南铜业(集团)有限公司(简称“云铜集团”)持有的凉山矿业股份有限公司(简称:凉山矿业)40%股份,并向中国铝业集团有限公司(简称:中铝集团)、中国铜业有限公司(简称:中国铜业)发行股份募集配套资金。

发行股份购买资产方面,本次发行股份购买资产所发行股票种类为境内上市人民币普通股(A股),每股面值为人民币1.00元,上市地点为深交所。

本次发行股份购买资产的发行对象为云铜集团。

本次发行股份购买资产的发行价格确定为9.31元/股,不低于定价基准日前20个交易日公司股票交易均价的80%,且不低于上市公司最近一期末经审计的归属于上市公司股东的每股净资产,符合《重组管理办法》等相关规定。

鉴于本次交易的最终交易对价尚未确定,发行股份购买资产的发行股份数量尚未确定。

募集配套资金方面,本次募集配套资金所发行股票种类为境内上市人民币普通股(A股),每股面值为人民币1.00元,上市地点为深交所。

本次发行股份募集配套资金的发行对象为中铝集团、中国铜业。

本次募集配套资金所发行股份的定价基准日为公司第九届董事会第三十八次会议决议公告日,发行价格为9.31元/股,不低于定价基准日前20个交易日公司股票交易均价的80%,且不低于上市公司最近一期末经审计的归属于上市公司股东的每股净资产。

本次募集配套资金总额不超过15亿元且不超过本次发行股份购买资产交易价格的100%,发行股份数量不超过本次发行股份购买资产完成后上市公司总股本的30%。其中中铝集团认购不超过10亿元,中国铜业认购不超过5亿元。

募集配套资金在扣除中介机构费用后拟用于标的公司的红泥坡铜矿采选工程项目建设、补充上市公司流动资金,其中用于补充上市公司流动资金的比例不超过本次交易作价的25%或募集配套资金总额的50%。

截至预案签署日,本次交易涉及标的资产的审计、评估工作尚未完成,交易作价尚未确定。根据《重组管理办法》相关规定,初步判断本次交易预计不构成上市公司重大资产重组。

本次交易对方云铜集团系公司控股股东,募集配套资金认购方中铝集团、中国铜业分别为公司最终控股股东、间接控股股东。根据《上市规则》等相关规定,本次交易构成关联交易。

本次交易前36个月内,公司的控股股东均为云铜集团,最终控股股东均为中铝集团,实际控制人均为国务院国资委,未发生变化。本次交易完成后,公司的控股股东、最终控股股东及实际控制人亦不会发生变化,本次交易不会导致公司控制权发生变更。本次交易不构成《重组管理办法》第十三条规定的重组上市。

截至预案签署日,本次交易涉及标的资产的审计、评估工作尚未完成,交易作价尚未确定。

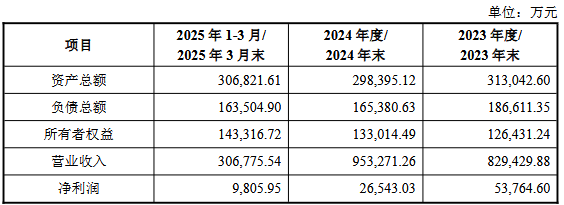

2023年至2025年1-3月,凉山矿业营业收入为829,429.88万元、953,271.26万元、306,775.54万元,净利润为53,764.60万元、26,543.03万元、9,805.95万元。2024年,凉山矿业净利润降幅为50.63%。

还未登录

还未登录