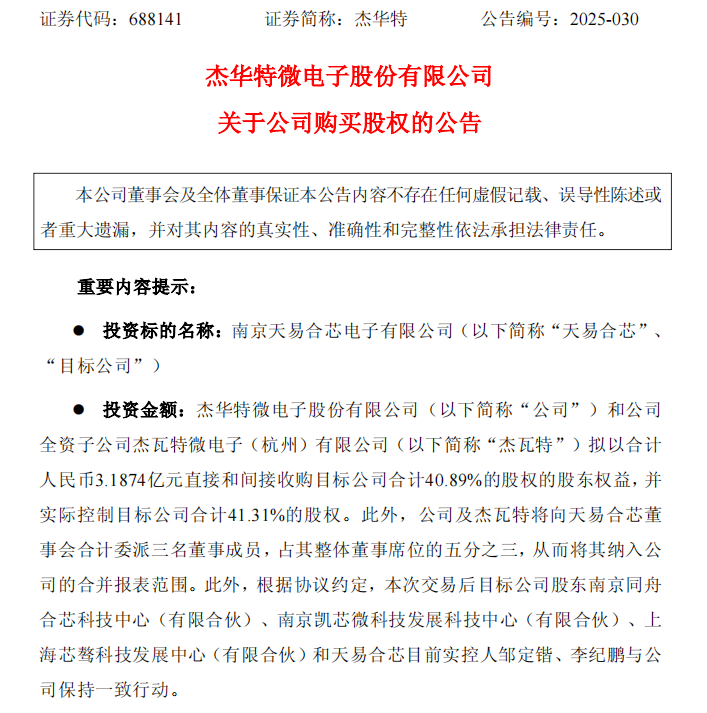

5月20日,杰华特(688141)发布公告,公司拟以合计3.19亿元收购南京天易合芯电子有限公司(下称“天易合芯”)40.89%的股权,并委派三名董事(占董事会五分之三席位),目标公司将被纳入合并报表范围。

天易合芯整体估值不超过7.8亿元,其中外部机构股东按“投资本金+单利”定价,综合估值10.66亿元,而管理层转让部分估值为7.78亿元,反映出对早期投资者的本金保护及对管理层激励的折价安排。

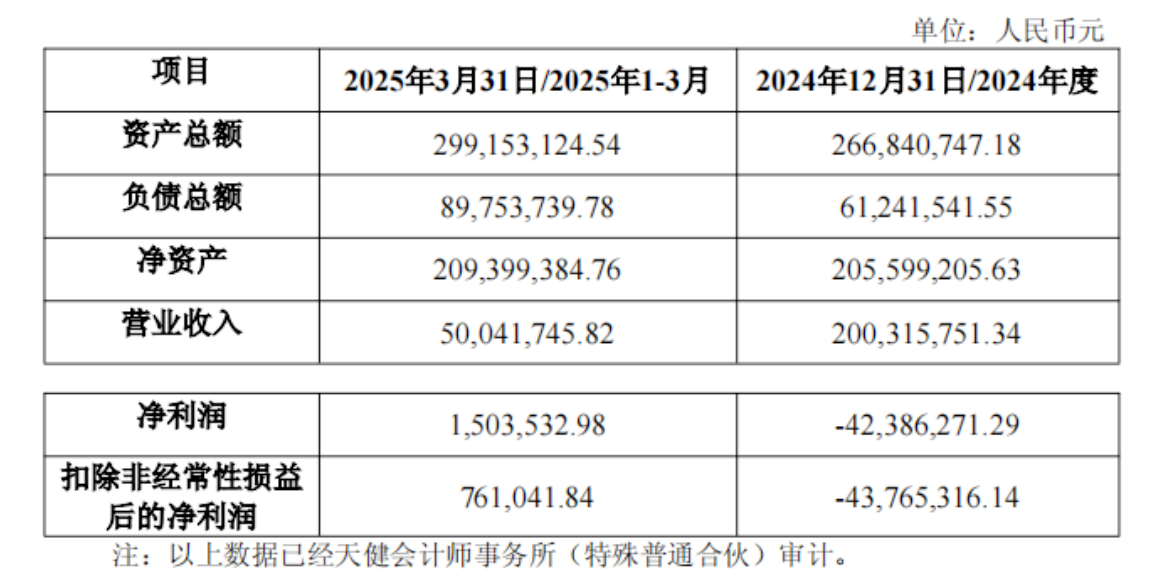

标的2024年净亏损4239万元

资料显示,标的公司天易合芯聚焦高性能传感器及模拟芯片设计,产品涵盖光学健康检测芯片、高精度电容传感芯片等,主要应用于智能穿戴、手机平板等消费电子领域,客户包括多家头部手机厂商。

财务数据显示,天易合芯2024年营收2亿元,净亏损4239万元;2025年一季度扭亏为盈,净利润150万元,但扣非后仅76万元,显示盈利基础仍薄弱。

债务方面,截至2025年一季度,标的公司负债总额增加至8975万元。

杰华特的主营是模拟集成电路的研发与销售,产品涵盖电源管理芯片和信号链芯片两大领域。若整合顺利,杰华特可借助其手机客户渠道导入电源管理芯片,同时共享晶圆代工厂以降低成本,强化供应链协同。不过,天易合芯尚处投入期,长周期投资可能带来资产减值风险,且企业文化与管理模式差异或影响整合效率。

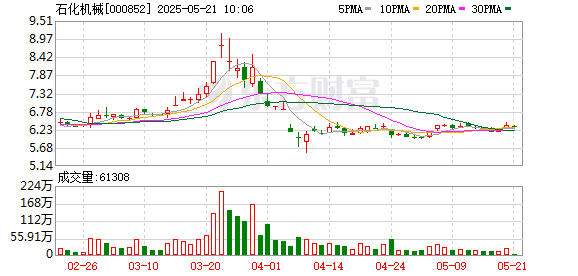

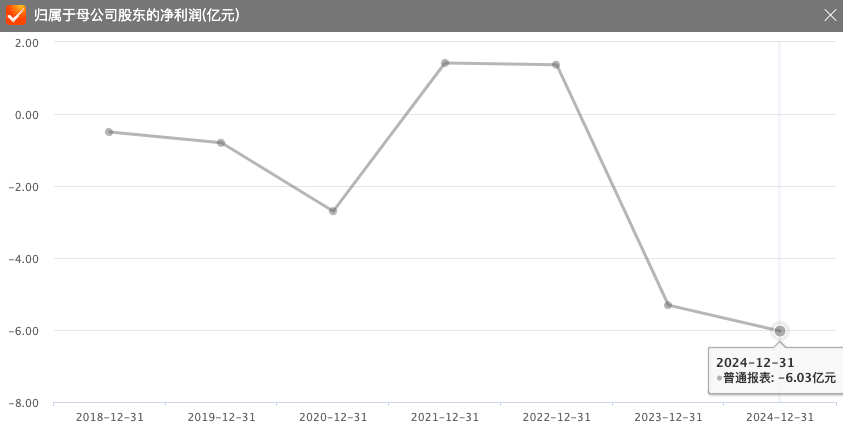

杰华特上市后亏损加剧

杰华特自身面临严峻财务挑战。《财中社》注意到,2022年上市之后,公司尚未实现盈利,2018年以来,仅2021年和2022年净利润为正,且盈利规模小,两年合计不到3亿元。

2023年、2024年公司连续亏损,归母净利润分别为-5.31亿元、-6.03亿元,2025年一季度续亏1.13亿元,累计亏损超12亿元。

公司表示,行业价格战加剧导致产品销售承压,同时研发、销售费用同比增长36%、24%,叠加存货减值计提(主要因晶圆备货周期长),进一步侵蚀利润。

此外,公司资产负债率一路上升。从2022年末的27%攀升至2025年3月末的50.29%,货币资金则相应从21.86亿元缩水至11.94亿元,债务压力凸显。为缓解资金困境,杰华特已于今年4月开始筹划赴港上市,此次收购既能补足业务短板,亦可能为港股故事增添“多元化”与“协同增长”的想象空间。

然而,标的公司盈利稳定性不足、自身债务高企及行业竞争加剧等风险不容忽视。若整合效果不及预期,可能进一步拖累业绩,加剧现金流压力。

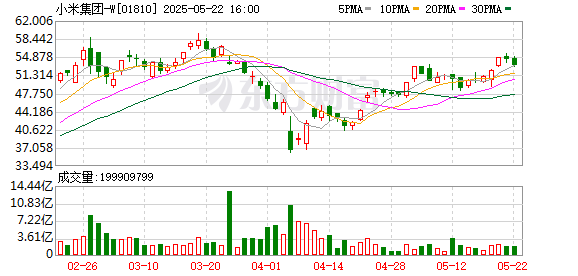

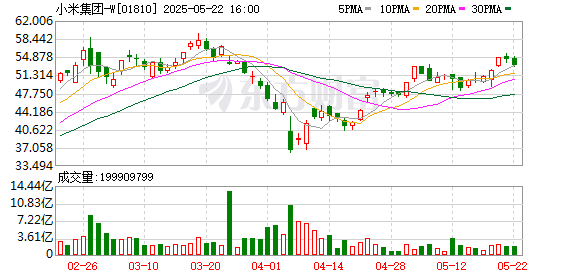

二级市场上,杰华特5月22日收盘报31.57元/股,微跌0.57%,总市值141亿元。

还未登录

还未登录