多名受访券商人士认为,新一代投资者带着更理性的配置思维入场,不再盲目追逐“龙头股”或“明星基金经理”,更多借助ETF(交易型开放式指数基金)等工具参与市场。

过去一年的市场繁荣对券商财富管理业务而言,既是机遇也是挑战。如何在投资者需求升级迭代的变局中,找到从“规模扩张”转向“价值创造”的第二增长曲线,成为券商财富管理业务的核心议题。

ETF投资崛起与配置觉醒

多位券商人士向证券时报记者表示,过去一年,伴随A股吸引力上升,投资者的投资习惯、配置需求、投资偏好发生显著变化。

“投资者对权益资产的配置热情显著增强”是多名受访人士观察到的明显变化。中泰证券首席财富官胡增永谈到,当前个人投资者的投资行为呈现“指数化”“机构化”“配置化”三条较为清晰的主线,“指数化”带来低成本的β(贝塔)收益,“机构化”解决了产品选择与风险控制,“配置化”则实现收益增强与风险对冲,协同推动个人投资者从“追涨杀跌”的1.0时代,迈入“资产配置”的2.0时代。

其中,ETF成为备受追捧的投资工具。“个人投资者对ETF等工具的认可度大幅提高,特别是宽基指数和行业主题ETF。”兴业证券首席财务官许清春表示,这一变化主要源于投资者对指数产品分散风险、运作透明、成本低廉等特点的认同。从数据上看,同一时期兴业证券非货ETF的参与客户数量提升了11倍。

在开户及新入市投资者层面,受访人士表示新投资者呈现年轻化特征。华福证券首席信息官李宁介绍,新开户群体中30岁以下投资者的占比,较“9·24”上一年的近30%提升了10个百分点。他还向记者表示,新投资者对ETF的偏好更高,有超过25%的新投资者参与ETF交易,这一比例比老投资者高出10个百分点。

李宁介绍,新客户持有的理财产品在总资产中占比高于老客户,尤其固收类理财产品的配置比例也显著高于老客户,说明更注重资产结构的稳健性和多元化。

需求升级下服务模式临考

随着市场和投资者逐步走向成熟,更加多元化的投资需求和服务需求开始浮现,券商经纪与财富管理在获取客户、满足客户等方面迎来诸多挑战。

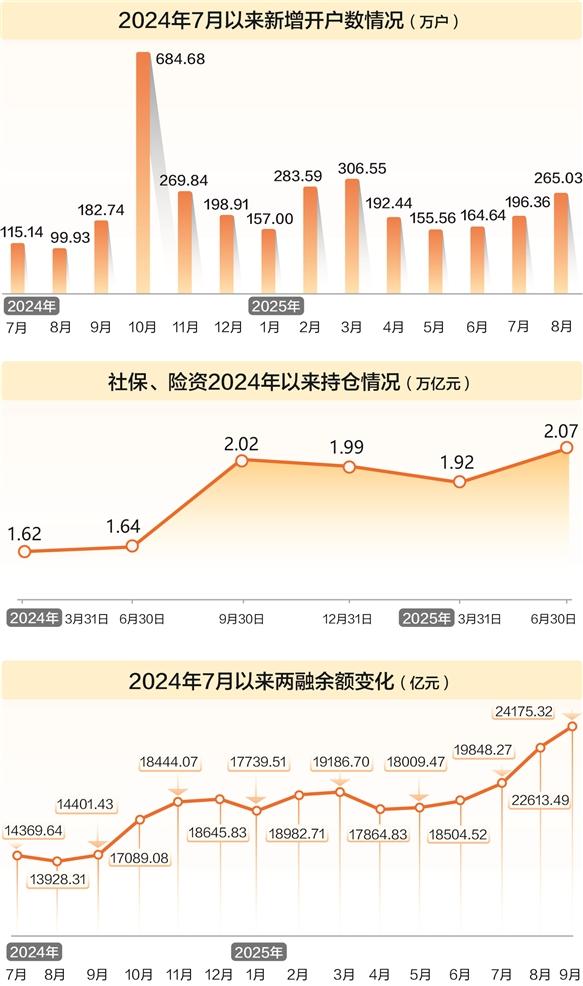

过去一年,投资者数量大幅增长,对券商财富管理运营体系构成考验。与此同时,投资者对财富管理的需求正加速向智能化、个性化、场景化的综合服务转变。

平安证券副总经理姜学红表示,社交媒体使客户接触到更多元的投资信息,进而对服务提出了更高要求。这类客户既希望获得便捷的线上服务,也渴望建立深度的线下信任关系,这对财富管理机构的服务模式提出了全新挑战。

申港证券财富中心总经理周方奇有类似感受,他也谈到客户服务场景面临新挑战,“公司为此拓展互联网买方投顾业务,通过抖音等平台提供投教服务,依托自建视频平台为签约客户提供买方投顾服务”。

投资者需求的变化,对券商财富管理能力提出更高要求。胡增永表示:“这就要求财富管理机构从单纯提供产品销售的渠道服务,升级为帮助客户进行产品筛选、资产配置,甚至代客户操作,并长期陪伴客户的专业买方投顾服务。”

在这背景下,记者获悉,目前多家券商正推动基于买方投顾思维的业务转型,构建以资产配置为核心的新发展格局,锚定客户全生命周期财富管理需求。

此外,另一大挑战来自行业“内卷”。在服务无法拉开差距的背景下,价格竞争成为重要竞争手段,许多从业者苦不堪言。姜学红表示:“各家机构财富管理货架相似度极高,同类产品几乎没有差异化。”

李宁在采访中也坦言,高度市场竞争与业务同质化经营导致传统佣金率及两融费率持续下滑,市场回暖带来的增量业务收入弥补不了费率下滑导致的存量客户收入下降,从而压低券商经营利润率。

深耕客群挖掘增量价值

面对巨大的市场,券商财富管理业务显然不能安于现状,如何寻找新的增长点是各家券商高管思考的重点。

“当费率进入足够低的区间,原有的客户资产对应的创收模型将失效,覆盖经营成本所需要的资产将成倍上升,券商营业部出现微利甚至亏损的面会持续加大。”李宁表示,“要扭转此局面,新的利润增长点来源于在重视开发客群的同时,通过服务客群、经营客群促进收入增长。”

他表示,要经营客群,让客户资产流动,让客户开通各类增值业务权限,仅靠同质化的服务和营销工具远远不够,必须根据客户的需求提供差异化、特色化的服务方案和产品体系,形成竞争优势。

“我们提出,在客群经营上要全力践行账户服务差异化、交易服务差异化、资产配置差异化。在客群开发上,努力实现获客渠道差异化、获客方法差异化。在管理机制上,实现网点考核差异化。”李宁说。

周方奇也有同样观点。他表示,“储蓄搬家”后,客户青睐的投资方向决定了财富管理业务的突破方向。从卖方销售向买方投顾转变,加强财富管理与其他相关业务的协同效应,利用金融科技提升服务效率和客户体验,都是很好的发力点。这也意味着,券商财富管理业务的新增长点正从传统通道服务向更高阶的资产配置和综合金融服务迁移。

山西证券副总经理韩丽萍认为,未来新增长点将来自五个方面:一是买方投顾模式的规模化突破;二是客户分层分级的精细化运营;三是企业金融及家族信托客群的全景式服务;四是养老金融的生态化布局;五是跨境财富的桥接服务。

还未登录

还未登录