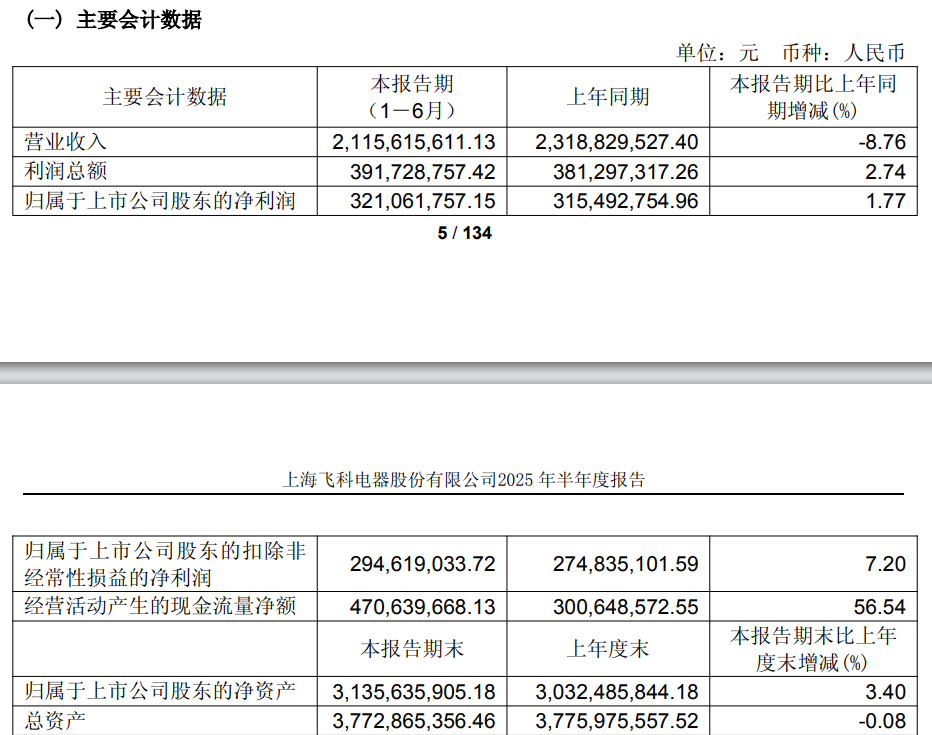

8月29日,A股“剃须刀之王”飞科电器(603868)公布2025年半年报,公司营业收入为21.156亿元,同比下降8.76%;归母净利润为3.21亿元,同比上升1.8%;扣非归母净利润为2.95亿元,同比上升7.20%。

对于半年度营业收入变动的原因,飞科电器在半年报中表示,本报告期公司结合市场环境对运营策略和费用规划进行了适度调整,以提升公司盈利能力,使得营业收入下降。

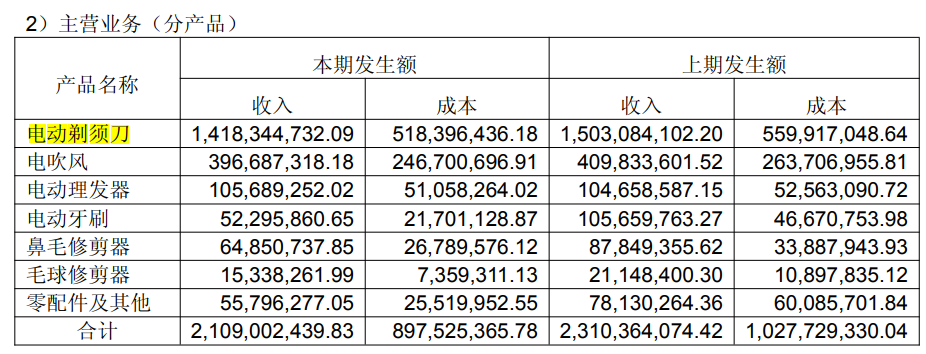

行业整体情况方面,半年报显示,个护小家电在2025年上半年呈现出多样化的发展态势,其中电动剃须刀零售额49.1亿元,同比上升10.5%,销售量3025万台,同比上升5.6%;电吹风零售额43.5亿元,同比下降10.5%,销售量2163万台,同比下降2.1%;电动牙刷零售额27.1亿元,同比上升0.5%,销售量1190万台,同比下降10.4%。

半年报称,公司坚持结构性双品牌战略,“FLYCO飞科”品牌持续通过技术创新和高颜值设计驱动产品高端化,实现品牌升级;“POREE博锐”品牌定位追求高质量低成本的极致性价比。2025年上半年,飞科品牌升级在过去几年稳步实施并取得良好成果的基础上,继续着力打造科技创新产品。报告期内,公司针对市场环境对运营策略和产品销售结构进行了适度调整,中高端产品销售占比为56.37%,较去年同期下降8.51个百分点。子品牌博锐销售额占比为19.48%,较去年下降2.22个百分点。

对于可能面对的风险,飞科电器在2025年半年度报告中提到以下方面:

▲产品集中度较高

目前,公司销售的产品以电动剃须刀和电吹风为主,较为集中的产品销售给公司经营带来一定风险,任何关于电动剃须刀和电吹风行业的不利变化或竞争加剧,都有可能导致公司经营业绩的下降。公司保持优势产品持续创新的同时,不断拓展新品类,以应对产品销售集中的风险。

▲新品拓展的不确定性

近年来,公司已经将产品线进行逐步拓展,在研产品计划从个人护理电器向生活电器、口腔护理电器、厨房电器产品延伸。新品类的推出具有一定的风险,主要来自消费者的需求度、市场的接受度及行业竞争度等,这些都可能会影响新品类产品的销售情况。公司将会充分进行论证,选择适当的上市时机和地点,合理定位,制定有效的销售策略以应对推出新品类产品而带来的风险。

▲原材料价格波动

公司产品原材料的价格波动将会直接影响公司产品成本,从而影响公司盈利能力。近年来原材料价格波动有加大的趋势,并不可避免地对公司经营业绩产生一定影响。公司将充分发挥品牌溢价能力以及采购的规模优势和议价能力等,以抵抗原材料涨价带来的风险。

▲劳动力成本的上升

随着产业的转型升级和制造业的转移,劳动力市场的波动加大,劳动力供需的结构性矛盾愈发凸显。考虑到剔除生活成本、交通成本等之后的“性价比”,越来越多打工者更倾向于在本地就业。公司通过调整生产能力的区域布局、提高全要素生产效率、加快生产自动化水平、提高产品附加值和产品价格等措施,能够部分抵消劳动力成本上升对公司的不利影响,但劳动力成本的不断上升仍将对公司的产品生产及成本控制带来一定压力。

半年报显示,飞科电器是一家集剃须刀等个人护理电器、生活电器及厨房电器等智能时尚电器的研发、制造、销售于一体的企业,在个人护理电器领域已拥有很高的知名度和市占率,是国内个护电器行业的著名品牌。目前产品包括个人护理电器、生活电器和厨房电器三大类。

此前业绩方面,4月29日晚,飞科电器披露2024年年报及2025年一季报。

2024年年报方面,2024年公司实现营业收入41.47亿元,同比下降18.03%;归母净利润4.58亿元,同比下降55.10%;扣非净利润3.58亿元,同比下降59.55%。拉长时间线来看,这是飞科电器自2016年上交所挂牌上市以来,净利润下滑幅度最大的一次。净利腰斩的背后,飞科电器上一次年盈利不到5亿元,还要追溯到遥远的2014年,此时飞科电器还未上市。也就是说,飞科电器的净利润一下子跌回到了10年前。

2025年一季报方面,今年一季度飞科电器净利微增0.49%,营收及扣非仍呈现下滑态势。

还未登录

还未登录