刚刚,伯克希尔最新财报出炉。

北京时间8月2日晚间,伯克希尔发布的财报显示,第二季度实现营收925.15亿美元,超出市场预期;净利润为123.7亿美元,同比暴跌59%,但超出市场预期;投资净收益为49.7亿美元,同比暴跌超73%。

值得注意的是,伯克希尔二季度对卡夫亨氏的投资确认了38亿美元(约合人民币274亿元)的减值损失。这是巴菲特为数不多的“投资败笔”之一。

伯克希尔的现金储备从今年3月底的3470亿美元小幅下降至3441亿美元(约合人民币24815亿元),这是三年来首次减少。另外,伯克希尔已连续第11个季度净卖出股票,且在第二季度未进行股票回购。

伯克希尔重磅发布

今晚,伯克希尔·哈撒韦公司发布了2025年第二季度财报,其中显示,第二季度实现营收925.15亿美元,高于市场预期的919.63亿美元,上年同期为936.53亿美元;净利润为123.7亿美元,同比暴跌59%,高于市场预期的107.03亿美元;投资净收益为49.7亿美元,同比暴跌超73%;每股收益为8601美元,高于市场预期的7443美元,上年同期为21122美元。

截至第二季度末,伯克希尔的现金及现金等价物达3441亿美元,仍接近历史高位,但略低于今年一季度末的3470亿美元。

从业务板块来看,BNSF铁路运输业务成为最大亮点,第二季度的经营收入为14.7亿美元,同比增长19%。这一强劲表现可能反映了美国商品运输需求的复苏,以及BNSF在定价能力方面的优势。

伯克希尔能源业务在第二季度贡献运营利润为7.02亿美元,同比增长7.2%。制造业、服务业及零售业务的营利润为36亿美元,同比增长6.5%。

相比之下,保险承保业务表现令人失望,第二季度的承保利润25亿美元,但因南加州野火损失约12亿美元而拖累业绩;保险承保业务收入19.9亿美元,同比下降12%。这一下滑可能反映了保险市场竞争加剧以及理赔成本上升的双重压力。

但保险投资业务的收入为33.7亿美元,同比小幅增长1.4%,在当前利率环境下这一表现尚可接受。值得关注的是,保险浮存金规模维持在1740亿美元,将继续为伯克希尔提供巨额低成本资金用于投资。

一笔失败的投资

财报显示,今年二季度,伯克希尔对卡夫亨氏的投资确认了38亿美元的减值损失。伯克希尔表示,公允价值的持续下跌以及当前经济和其他不确定性因素,导致其认定这一未实现损失非临时性。

值得一提的是,重仓押注卡夫亨氏是巴菲特为数不多的投资败笔之一。自2015年卡夫与亨氏合并成为包装食品巨头以来,其股价已累计暴跌62%,标普500指数同期累计上涨超200%。

伯克希尔在财报中表示,除了公允价值持续下跌外,该公司还考虑了伯克希尔放弃在卡夫亨氏董事会席位以及卡夫亨氏正在考虑战略交易等因素。

伯克希尔表示:“鉴于这些因素,以及当前经济和其他不确定性,我们认定未实现损失(即我们投资账面价值与公允价值之间的差异)属于非临时性损失。”

这是伯克希尔公司业绩的最新打击。提交给监管机构的文件显示,截至6月底,伯克希尔将其所持卡夫亨氏股份的账面价值降至84亿美元,仍持有卡夫亨氏27.4%的股份。

卡夫亨氏正考虑对其业务进行重大拆分,计划将旗下大部分杂货业务剥离为独立上市实体。据知情人士透露,此次拆分估值或达200亿美元的杂货业务部门,可能成为今年消费品行业最大规模交易,最快将于三季度末或四季度完成。

今年5月,两名伯克希尔高管辞去了卡夫亨氏董事会的董事职务。

持续净卖出

这是巴菲特宣布将于2025年底卸任CEO(首席执行官)以来的首份财报。伯克希尔非保险业务副董事长格雷格·阿贝尔将接任首席执行官一职,而巴菲特仍将担任伯克希尔董事会主席。

从财报数据来看,伯克希尔对股票市场仍采取谨慎的态度。财报显示,该公司第二季度抛售约30亿美元的股票,连续第11个季度净卖出股票,且在二季度进行股票回购。

截至二季度末,公司的前五大重仓股分别为美国运通、苹果、美国银行、可口可乐和雪佛龙,五大持仓的公允价值占比为67%。

值得一提的是,伯克希尔再次对特朗普政府的关税政策对公司各项业务的潜在影响发出严厉警告。

伯克希尔在财报中表示:“这些事件的变化速度,包括国际贸易政策和关税发展带来的紧张局势,在2025年上半年加速。这些事件的最终结果仍然存在相当大的不确定性。”

伯克希尔还表示:“这很有可能对我们的大部分(如果不是全部)运营业务以及我们对股权证券的投资产生不利影响,从而可能严重影响我们未来的业绩。”

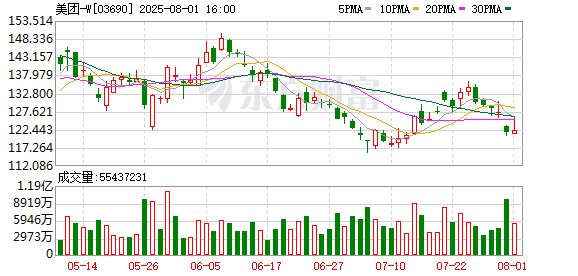

股价表现方面,自5月3日巴菲特宣布将于年底卸任CEO以来,伯克希尔A类股股价已累计下跌超过12%,大幅跑输标普500指数同期表现。

有分析指出,伯克希尔股价疲软反映了投资者对“巴菲特溢价”消退等多重因素的担忧。

CFRA分析师Cathy Seifert表示,投资者对权力交接高度敏感,“巴菲特溢价”正在从股价中被剥离。

除了“巴菲特溢价”消退外,投资者还担心财产意外险周期已达峰值,公司新投资活动稀少,且已超过一年未进行股票回购。市场近期从伯克希尔等防御性股票转向其他投资标的,进一步加剧了抛压。

还未登录

还未登录