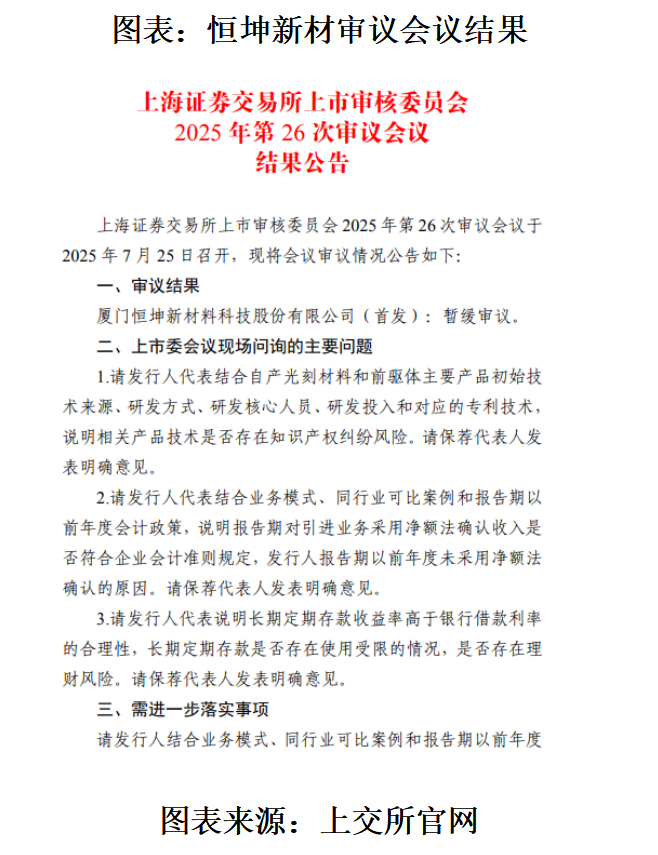

7月25日,科创板上市委审议会议结果显示,厦门恒坤新材料科技股份有限公司(简称“恒坤新材”)的科创板IPO申请被暂缓审议。

会议结果公告还显示,上市委在审议会议现场要求恒坤新材说明其在报告期(2022—2024年)对引进业务采用净额法确认收入是否符合会计准则规定,以及在报告期以前年度未采用净额法确认收入的原因。

在需进一步落实事项中,上市委同样要求恒坤新材结合业务模式、同行业可比案例,对上述问题进行进一步论证。

除了问及恒坤新材引进业务采用净额法确认收入的合规性,上市委还在审议会议现场要求该公司结合自产光刻材料和前驱体等主要产品的初始技术来源、研发投入、对应专利技术等说明相关产品技术是否存在知识产权纠纷风险。

在第一轮审核问询函中,上交所已问询过恒坤新材引进业务采用净额法的合规性。

对此,恒坤新材表示,公司在引进业务交易过程中系“代理人”角色,应当按照已收或应收对价总额扣除应支付给其他相关方的价款后的净额确认收入。

保荐机构中信建投亦在第一轮审核问询函回复文件中发表核查意见称,恒坤新材引进业务均采用“以销定采”的方式,该公司未承担产品减值风险,引进产品周转途中所需时间较短,存货发生毁损的风险极低;该公司对引进产品采用净额法确认收入符合企业会计准则。

不过,本次审议会议,上市委再次注意到,恒坤新材在报告期以前年度并未对引进业务采用净额法确认收入。

那么,引进业务采用净额法还是总额法确认收入,对恒坤新材有什么影响?

时代商业研究院发现,相比于以合同总价款或者总额法确认收入,以净额法确认引进业务的收入,对于恒坤新材而言,或能提高该公司自产业务在营业收入中的占比。

招股书显示,恒坤新材于2014年开始尝试业务转型,并最终确定以集成电路关键材料为转型方向。转型之初,为了切入产业供应链,该公司主要靠引进产品向下游客户进行常态化供货。

2017年,恒坤新材开启自产产品的自主研发之路,并于2020年起陆续完成自产光刻材料SOC(碳膜涂层)、BARC(底部抗反射涂层)、KrF光刻胶和TEOS前驱体材料等产品首次供货。

过去四年,恒坤新材引进产品的收入占比持续下降,而自产产品的收入占比持续提升。

招股书显示,2021—2024年,恒坤新材分别实现主营业务收入1.36亿元、3.17亿元、3.62亿元、5.40亿元,其中自产产品的收入占比从28.22%持续上涨至63.77%,而引进产品的收入占比则从71.78%持续下滑至36.23%。

不过,过去四年,即便恒坤新材自产产品的收入占比提升至60%以上,该公司的盈利仍然主要依靠引进产品。

招股书显示,2021—2024年,恒坤新材的主营业务毛利分别为9486.22万元、2.31亿元、2.26亿元、2.92亿元,其中自产产品的主营业务毛利占比从0.70%持续上涨至34.14%,而引进产品的主营业务毛利占比则从99.30%持续下滑至65.86%。

不难发现,恒坤新材的自产产品在收入占比上虽有大幅提升,但其自产产品贡献的主营业务毛利并未同比例增加。

截至2024年末,恒坤新材仍有65%左右的盈利依赖引进业务,这与该公司在收入结构上呈现的结果并不匹配。

那么,恒坤新材是否已经在真正意义上摆脱了对引进业务的依赖,上述问题有待该公司进一步解答,时代商业研究院对此也将保持关注。7月25日晚,时代商业研究院尝试向恒坤新材致电询问。但截至发稿,该公司尚未回复。

还未登录

还未登录