6年始终未能叩开资本市场大门,周六福或许见到了曙光。

据港交所6月3日披露,周六福珠宝股份有限公司(简称:周六福)通过港交所主板上市聆讯。两度冲击A股未果,如今,周六福转战港股也已有一年时间。

2022年至2024年,周六福业绩攀升,收入从31.02亿元涨至57.18亿元;同期,其年内溢利分别约为5.75亿元、6.6亿元、7.06亿元。尽管如此,加盟模式再度成为外界眼中的隐忧。

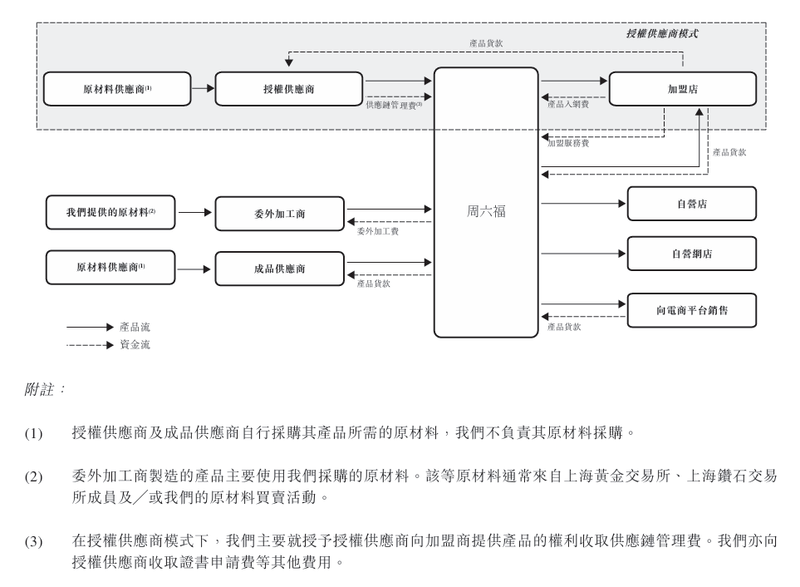

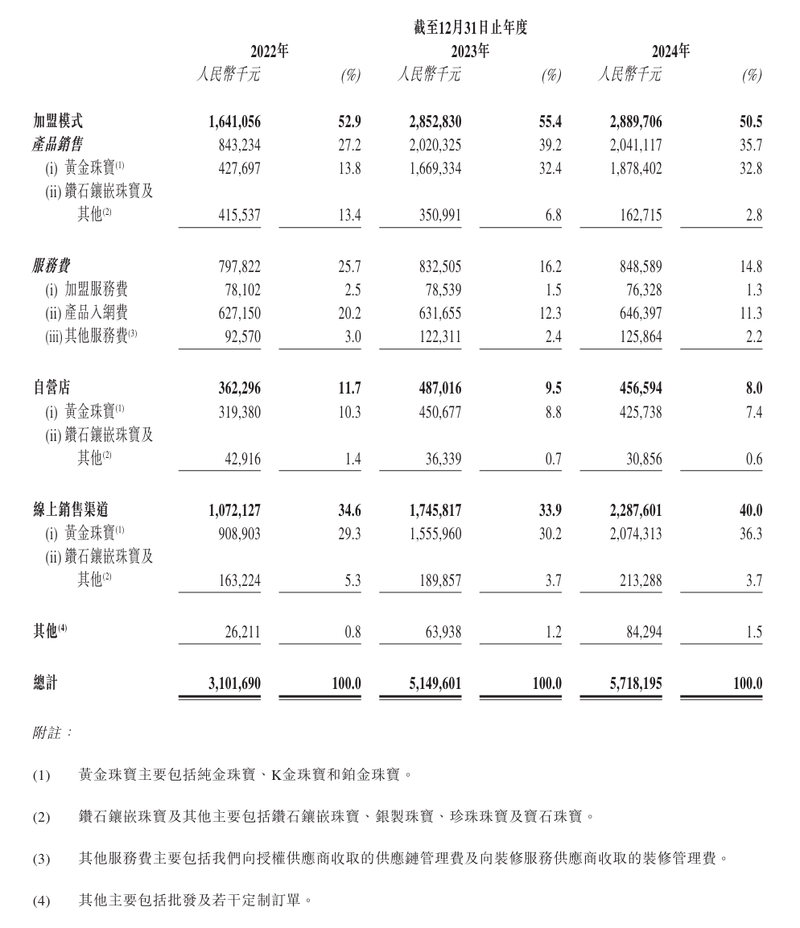

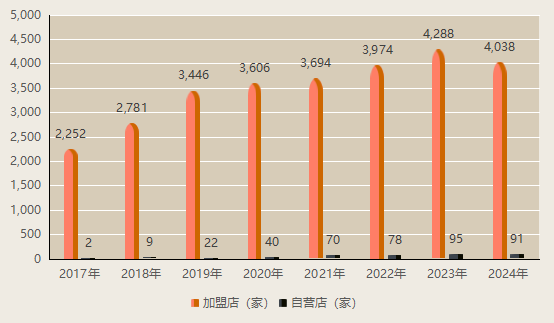

新京报贝壳财经记者梳理看到,在2017年,周六福自营店仅有2家,而加盟店已经超过2200家,到了2024年,周六福4129家门店中,97%以上为加盟店。2022年至2024年,周六福收入主要来自加盟模式,历年占比均过半,服务费收入占比则从2022年的25.7%下滑至2024年的14.8%,自营店收入占比也从2022年的11.7%下滑至2024年的8%。

97%以上门店为加盟店,毛利率持续下滑

转战港股,周六福已闯荡一年。

2024年6月,周六福首次向港交所递交招股说明书,半年后材料失效。2025年2月,周六福再度向港交所递交招股说明书,6月初通过港交所上市聆讯。本次上市,周六福计划将募集到的资金用于扩大和加强销售网络、加强品牌建设以提高市场知名度、提升产品供应及加强产品设计和开发能力等。

作为一家珠宝公司,周六福主要通过线下门店和线上销售渠道对外销售黄金珠宝产品及钻石镶嵌珠宝。根据弗若斯特沙利文资料,截至2024年12月31日,以商品交易总额及来自黄金珠宝产品的收入计,周六福在中国所有黄金珠宝公司中分别排名第六及第十,市场占有率分别为6.2%及1%。

截至2024年12月31日,周六福的线下销售网络门店总数有4129家(包括加盟店和自营店)。而以中国门店数目计,周六福在中国珠宝品牌中排名第五。

光鲜的业绩,离不开加盟“跑马圈地”。贝壳财经记者注意到,在周六福的4129家门店中,97%以上为加盟店。

在2017年,周六福自营店仅有2家,加盟店却已经超过2200家。2019年,加盟店更是直接突破3000家并且攀升至3446家,此后尽管开店速度有所放缓,但是依然在2022年实现开店总数超过4000家(加盟店+自营店)。到了2023年,周六福仅加盟店数量便超过4000家达到4288家。2024年,周六福的门店数量整体微降,其中,加盟店从2023年的4288家降至2024年的4038家,自营店从2023年的95家降至2024年的91家。

2022年至2024年,周六福收入依次约为31.02亿元、51.5亿元、57.18亿元。招股说明书显示,周六福加盟模式的收入源于向加盟店销售产品及向加盟商收取服务费。2022年至2024年,周六福向加盟店销售产品的收入分别约为8.43亿元、20.2亿元、20.41亿元,来自收取服务费的收入分别约为7.98亿元、8.33亿元、8.49亿元。

过去三年,周六福收入主要来自加盟模式,历年占比均过半。不过,服务费收入占比从2022年的25.7%下滑至2024年的14.8%,自营店收入占比也从2022年的11.7%下滑至2024年8%。

线上渠道正成为周六福收入的一大来源,且逐年升高。过去三年,线上渠道收入占比从2022年的34.6%增长至2024年的40%。

版图扩张,周六福也在经历毛利率下滑。2022年至2024年,毛利分别约为12亿元、13.51亿元、14.79亿元。同一时期,毛利率出现波动,从2022年的38.7%下跌至2023年的26.2%,到2024年进一步下跌至25.9%。

“2022年至2023年,公司的毛利率下跌,主要原因是产品销售收入的比例增加,特别是来自加盟模式的,而服务费的收入占比有所下降。服务费的毛利率高于产品销售。”周六福表示。

加盟销售曾被问询,A股受挫转战港股

屡战屡败,周六福有着一段绕不过去的A股上市折戟经历。

早在2019年4月末,周六福首度递交招股说明书,欲在深圳证券交易所上市,但并未通过。彼时,以加盟销售为主的销售模式是否符合行业惯例、部分销售额高的加盟商销售波动较大或合作期限较短的原因及合理性、报告期自营店店均销售额呈下滑趋势但加盟店店均销售额呈上升趋势的原因及合理性等均被问询。

三年后,周六福再度递交招股说明书,并于2022年12月收到首次公开发行股票申请文件反馈意见。全面注册制后,深圳证券交易所于2023年2月受理了周六福的上市申请,同年3月和9月,因IPO申请文件中记载的财务资料已过有效期,深圳证券交易所两度中止周六福发行上市审核。

2023年11月8日,周六福申请撤回发行上市申请文件。根据相关规定,深圳证券交易所决定终止对其首次公开发行股票并在主板上市的审核。

针对备受关注的加盟问题,周六福在最新招股说明书中表示,“我们的收入与经营业绩受到加盟店表现的重大影响,我们的成功部分取决于维持及加强与现有加盟商的关系以及继续与其他加盟商建立新关系的能力”。

据悉,周六福的加盟协议一般为期一年,可经双方同意后续期。加盟模式为周六福保证了高利润率,但同时也埋下了对加盟商经营管理不到位的风险。黑猫投诉上,超过4100条吐槽涉及“周六福”,投诉内容包括侵犯消费者知情权、商品质量问题、退款遭拒、金饰缺斤少两、欺骗诱导消费等。

“我们管理加盟商活动的能力可能有限,并且我们的加盟商采取的行动可能对我们的业务、前景和声誉产生重大不利影响。”周六福表示,加盟商可能会违反协议在加盟店销售未经授权的第三方产品、进行不适当的业务及广告宣传活动、没有给员工提供适当的培训从而影响服务素质、违反适用的法律法规等。

以加盟模式狂奔,周六福数次谋求上市,在中国企业资本联盟副理事长柏文喜看来,周六福需要大量资金来支持其业务的进一步发展,如扩大销售网络、加强品牌建设、提升产品供应和设计开发能力等。上市可以为其提供一个更广阔的融资平台,满足其资金需求。

“上市有助于提升品牌在市场上的知名度和影响力,增强消费者对品牌的信任度,从而进一步拓展市场份额。”柏文喜表示,上市可以为股东提供一个更好的退出机制,使股东能够通过股票交易实现投资回报,同时也为公司吸引更多的战略投资者。

东方财富Choice数据显示,目前,在港股的珠宝钟表板块,共有14家上市公司,其中,老铺黄金的总市值最高。截至6月6日收盘,老铺黄金当前股价为903港元/股,总市值约为1559.3亿港元。

实际上,老铺黄金也曾有意在A股上市,但未能成功,于2024年6月圆梦港股。与周六福不同,老铺黄金采用全自营业务模式,其99.9%的收入来自足金产品,截至2024年12月31日,老铺黄金在15个城市共开设了36家自营门店,全部位于包括SKP系(5家)和万象城系(11家)在内的具有严格准入要求的26家知名商业中心。

柏文喜指出,对于周六福而言,在港股上市机遇与挑战并存,“港股市场有较多的国际投资者,上市后周六福将获得更多的市场关注,有助于提升品牌在国际市场的知名度。不过,也已经有多家知名的珠宝企业,如周大福、周生生等,周六福将面临激烈的市场竞争。”

新京报贝壳财经记者阎侠

还未登录

还未登录