数字货币巨头Circle预计将于当地时间6月5日在美国纽约证券交易所上市,这将是稳定币领域的首个IPO(首次公开募股),Circle也将成为“稳定币第一股”。

根据该公司周三提交给美国证券交易委员会的文件,这家稳定币发行商获得了25倍的超额认购,最终将发行股数从3200万股增至3400万股。每股预计定价31美元,不仅高于27~28美元的预期区间,更是从最初24~26美元的区间大幅跃升。

Circle自2018年发行USDC稳定币以来,历经了7年的市场沉浮和监管考验,终于迎来上市的临门一脚。“稳定币首个IPO”虽然标志着稳定币首次冲入华尔街资本市场核心,但也将这个身处金融灰色地带的‘未受监管的银行’推至聚光灯下。

在《2025年美国稳定币国家创新指导与建立法案》(简称“GENIUS法案”)临近通过,美元稳定币或成为美国债务体系“新解法”的当口,逾千亿美元规模的稳定币,可能构成一场足以撼动全球金融秩序的系统性风险链条。

尽管稳定币旨在锚定美元等法币、降低加密资产波动性,但其快速崛起也带来了新的金融脆弱性。有诺贝尔经济学奖得主就直言,稳定币属于新型的影子银行体系,绕过了常规金融的审慎监管,正如2008年金融危机前,大量“影子银行”的崛起埋下了隐患,2008年金融危机就是典型的“灰犀牛”。

国务院发展研究中心世界发展研究所前副所长丁一凡对《每日经济新闻》记者(以下简称“每经记者”)指出,(稳定币)这类产品出现问题,将会非常危险。

北京师范大学经济与工商管理学院教授贺力平则向每经记者表示,在美国稳定币法案的刺激下,有可能会形成稳定币泡沫,类似于当年的互联网泡沫,一旦供过于求,泡沫便会破灭。

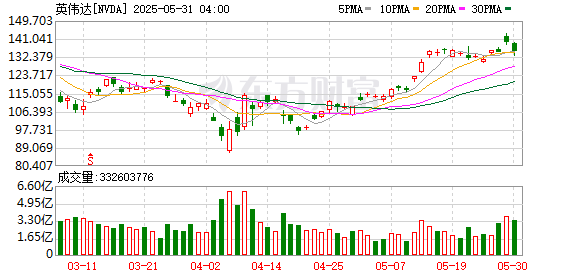

25倍超额认购!“稳定币第一股”即将登陆纽交所,贝莱德、“木头姐”捧场

当地时间6月4日,Circle公司将IPO定价为每股31美元。这一价格高于预期的27至28美元区间。按该价格计算,Circle的市值将达到69亿美元。如果计入员工股票期权、限制性股票单位和认股权证,该公司的完全稀释估值约为81亿美元。Circle预计将于当地时间6月5日登陆美国纽约证券交易所。

Circle成立于2013年,是一家总部位于美国的金融科技公司,核心产品为USDC(美元币)。Circle曾于2021年尝试通过特殊目的收购公司(SPAC)以90亿美元估值上市,但因监管问题和市场波动而失败,这是其第二次IPO尝试。业内人士认为,该公司选择了一个IPO的好时机。

此前,特朗普政府取消了拜登时代的限制性加密货币政策,并且GENIUS法案已获美国参议院推进,银行和支付公司对稳定币产生了新的兴趣,因此,稳定币近期的发展势头强劲。

众多投资机构也对Circle此次的IPO虎视眈眈。根据美国证券交易委员会的最新文件,“木头姐”凯西·伍德的ARK Investment Management表示,有兴趣购买价值高达1.5亿美元的Circle股票,贝莱德也计划获得约10%的IPO股票。目前,Circle美股IPO获得25倍超额认购。

值得注意的是,贝莱德代表Circle管理着一只政府货币市场基金,该基金持有USDC稳定币90%的储备资产,截至5月29日余额达533亿美元。

Circle目前主要发行两款稳定币,分别是锚定美元的USDC和锚定欧元的EUDC。其中,Circle发行的美元稳定币USDC是全球第二大稳定币,占据27%的市场份额,仅次于由Tether发行的占据稳定币市场67%份额的USDT(泰达币)。

根据CoinMarketCap数据,USDT的市值为1538亿美元,而USDC的市值为615亿美元。自2018年推出以来,作为Circle稳定币网络的核心,USDC已用于超过25万亿美元的链上交易(截至2025年3月31日),其中仅2025年第一季度就达成了近6万亿美元的链上交易。

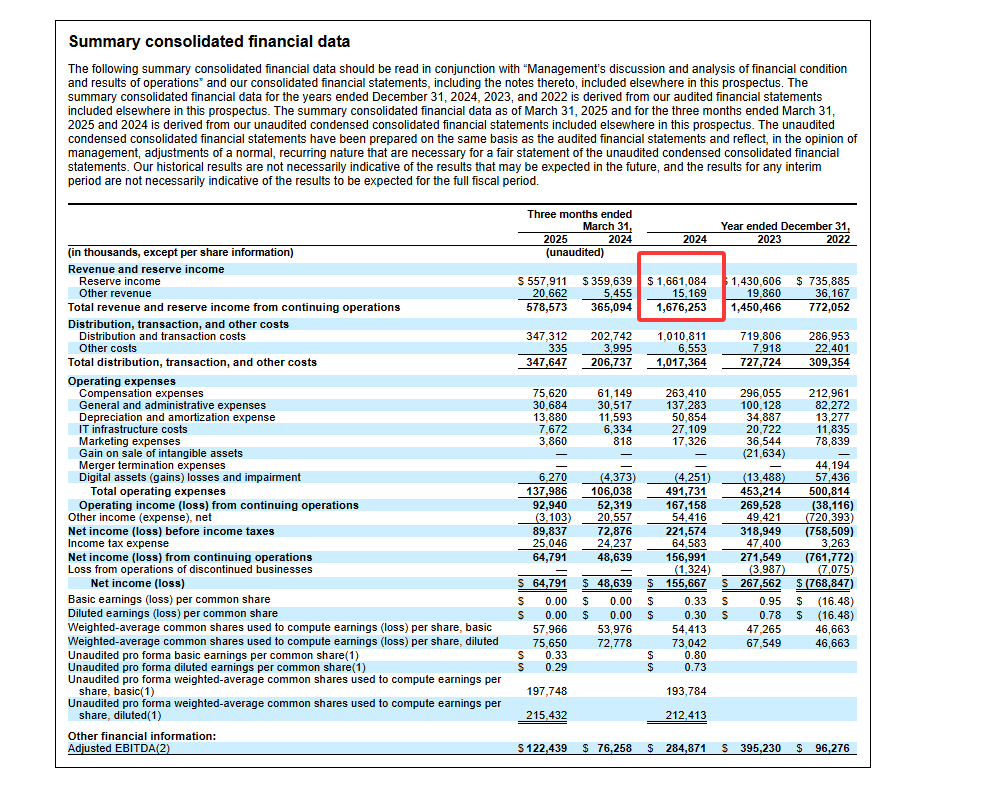

从基本面看,2023年Circle净利润约2.68亿美元,2024年净利润约1.56亿美元。盈利模式就是简单的“吃利息”,每一枚发行的USDC都有1美元的法定货币储备支持。

Circle将这些储备金存放于安全的短期资产中,例如美国银行存款和由贝莱德管理的短期美国国债基金,在高利率环境下可产生可观的利息收益。当下美国利率处于高位,Circle因此获取了可观的收益。根据招股书数据,2024年Circle总营收约16.76亿美元,其中99%(约16.61亿美元)来自USDC储备产生的利息收入。

千亿美元稳定币暗藏“挤兑炸弹”,会是下一个“灰犀牛”吗?

虽然市场一片欢欣鼓舞,但一些经济学家已经开始给稳定币“降温”了。

目前流通中的美元稳定币(如USDC、USDT等)总市值已逾千亿美元,功能上相当于数字化的“存款”货币,被广泛用于加密交易和跨境资金转移。一些专家将稳定币比作游离于监管体系之外的“影子银行”,担心其缺乏传统银行的安全网保护,潜藏挤兑和传染风险。

“稳定币发行方类似于19世纪无监管的私营银行。”一位诺贝尔经济学奖得主指出,稳定币公司发行的代币很像美国内战前私人银行发行的纸币:这些机构未经严格监管,就自行发行与美元挂钩的票据。他直言,稳定币属于新型的“影子银行”体系,绕过了常规金融的审慎监管,正如2008年金融危机前,大量“影子银行”的崛起埋下了隐患,2008年金融危机就是典型的“灰犀牛”。

北京师范大学经济与工商管理学院教授贺力平也向每经记者指出,他认为,在稳定币法案的刺激下,有可能会形成稳定币泡沫,类似于当年的互联网泡沫,一旦供过于求,泡沫便会破灭。“稳定币发行商仍存在经营风险,尤其是一些追求市场份额的发行商,未来可能出现借贷、加杠杆经营,甚至倒闭的风险。尽管美国稳定币法案要求禁止杠杆化经营,但在实际操作中可能很难完全做到。”

国务院发展研究中心世界发展研究所前副所长丁一凡也向每经记者表示,(稳定币)这类产品出现问题,将会非常危险。“有的东西是泡沫,但有的人会说这是发财的机会,错过了就没有了。”

与银行存款类似,稳定币一旦失去持有人信心,就可能出现挤兑——用户蜂拥将稳定币兑换回法币。在缺乏存款保险和最后贷款人(如央行)支撑的情况下,发行机构为兑现赎回请求,不得不抛售手中持有的大量资产。由于USDC、USDT等主流稳定币的储备主要是美国国债和其他高流动性证券,大规模抛售将直接冲击债券市场。

有经济学家警告称,如果有成千上万用户同时要求赎回稳定币,发行方被迫“火速抛售”所持国库券,可能推高利率并威胁整个经济的金融稳定。而这并非杞人忧天。2023年3月硅谷银行危机期间,Circle因有33亿美元储备金一度卷入该银行的破产风波,USDC短暂脱锚,引发市场恐慌性赎回,所幸在美联储介入救助后USDC才恢复1:1锚定。

Circle在此次IPO的招股书里,也明确写明了存在挤兑风险。Circle在招股书中写道:“稳定币可能会面临不确定性、信任丧失或系统性冲击的时期,从而可能出现快速赎回请求(或挤兑)。”

此外,高度依赖利差的模式也使稳定币发行商对利率前景异常敏感:一旦美联储转向降息周期,稳定币储备收益将缩水,发行商盈利能力和估值都可能承压。根据Circle的招股书,利率下降1%可能会导致收入减少高达4.41亿美元。

国际清算银行(BIS)最近的研究量化了稳定币冲击国债市场的程度。其结论指出,假如稳定币发行机构被迫一次性卖出35亿美元的美债(相当于一次中等规模挤兑),将导致美国短期国库券利率瞬间上升约6~8个基点。这一冲击幅度远高于相同比例的正常买入所带来的利率下降(仅约3个基点)——因为抛售往往发生在危机时刻,更加急迫。

BIS强调,目前稳定币总体规模相对美国整个金融市场还不算大,此分析基于当下的量级。但如果稳定币继续快速增长,其挤兑造成的影响将成倍放大,可能演变为新的系统性风险来源。

此外,BIS警示道,随着稳定币储备规模做大,它们对货币市场利率的影响不容忽视:稳定币发行方近年来已成为美国短期国债的主要买家之一,其中,2024年净购入量位居第三。

如此大的头寸可能削弱中央银行调控利率的能力。BIS研究指出,稳定币大量投资国债的情况类似于上世纪2000年代海外储蓄对美债收益率的压低效应(格林斯潘所谓的“利率之谜”),这在某种程度上干扰了美联储货币政策传导。如果未来稳定币发行进一步受到立法鼓励而大举增持政府债券,这会在隐形中强化财政对货币的影响力、削弱央行独立性,并带来潜在的金融稳定风险。

还未登录

还未登录