5月30日,据深交所官网,南昌三瑞智能科技股份有限公司(下称“三瑞智能”)创业板IPO获受理。该公司家族色彩浓郁,实控人吴敏通过一致行动关系掌控超八成的表决权,多名亲戚公司任职或任股东,研发费用率走低至不及行业平均。

三瑞智能本次IPO计划募资7.69亿元,其中,4.07亿元用于无人机及机器人动力系统扩产项目,2.58亿元用于研发中心及总部建设项目,1.05亿元用于信息化升级及智能仓储中心建设项目。

境外收入占据“半壁江山”

研发费用率走低

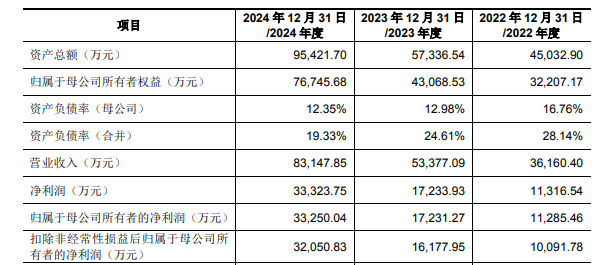

业绩方面,2022年至2024年(下称“报告期”),三瑞智能实现营业收入分别为3.62亿元、5.34亿元、8.31亿元;归母净利润分别为1.13亿元、1.72亿元、3.33亿元。

值得一提的是,三瑞智能境外收入占据了“半壁江山”。报告期内,公司境外收入分别为2.35亿元、3.83亿元和4.26亿元,占比分别为65.16%、71.78%和51.38%。

公司境外收入主要集中在欧洲、亚洲和北美洲,主要原因系全球民用无人机市场规模增长迅速,从2019年的657.40亿元增长至2024年的1938.33亿元,复合增长率为24.14%,带动公司境外销售额的快速增长。

三瑞智能提示,报告期内,公司向美国客户销售的收入分别为5678.20万元、6101.76万元和 7388.49万元,占各期主营业务收入比例分别为15.72%、11.45%和8.90%。未来全球地缘政治局势的变化也可能导致公司海外客户需求的波动,从而对公司的境外业务造成一定影响,并可能导致公司经营业绩出现下滑的风险。

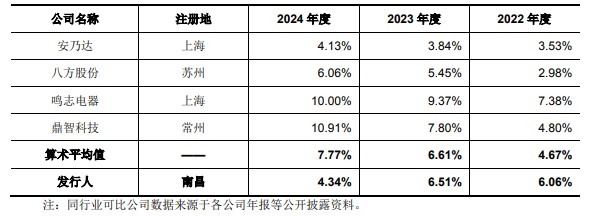

记者注意到,三瑞智能的研发费用率在持续走低,与可比公司变动趋势相背离,2024年仅剩平均值的六成不到。报告期内,公司的研发费用分别为2191.02万元、3476.05万元和3609.43万元,研发费用率分别为6.06%、6.51%和4.34%,可比公司均值分别为4.67%、6.61%、7.77%。

三瑞智能表示,公司研发费用率低于鸣志电器,主要系鸣志电器位于一线城市上海,其研发人员平均工资较高,使得职工薪酬支出高于位于二线城市的公司。公司研发费用率低于鼎智科技,主要系鼎智科技营收规模相对较小,且2023年和2024年营收持续下降,导致其研发费用率上涨较多。

实控人表决权超八成

关键管理人员及其近亲属报酬“飙升”

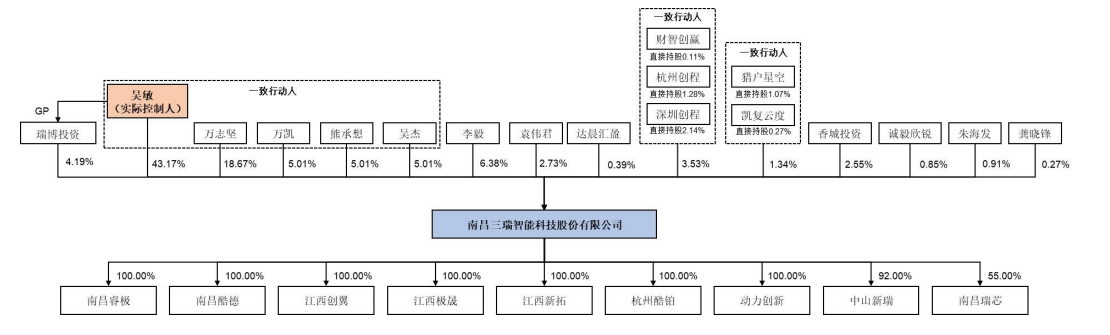

招股书显示,三瑞智能控股股东、实际控制人为吴敏,合计控制公司81.06%的表决权,能够通过所控制的表决权影响公司的重大经营决策。吴敏作为公司第一大股东,直接持有公司43.17%股份。

据披露,吴敏,1977年11月生,中国国籍,无境外永久居留权,大专学历,毕业于南昌高等专科学校机械电子工程专业。万志坚为吴敏表弟、万凯为吴敏表弟、万志坚为万凯堂哥、熊承想为吴敏妹夫、吴杰为吴敏堂弟。万志坚为公司董事、副总经理。

三瑞智能报告期内曾有过一笔上亿分红,按持股比例来算,吴敏及其亲属拿走大部分。公司于2023年3月22日召开的2023年第二次董事会和2023年3月28日召开的2022年年度股东会审议通过了《关于公司2022年度利润分配方案的议案》,决定以3014.12万元注册资本为基数,向截至股东会召开当日在册股东按其持股比例合计发放股利1.3亿元(含税)。该次现金分红已于2023年5月全部支付完毕。

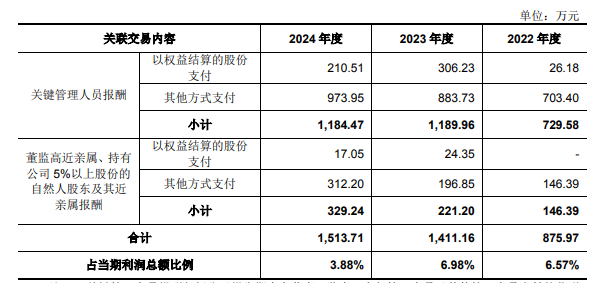

关联交易方面,三瑞智能关键管理人员及其近亲属报酬“飙升”。报告期内,公司向关键管理人员、持有公司5%以上股份的股东及其近亲属支付报酬分别为875.97万元、1411.16万元和1513.71万元,分别占当期利润总额6.57%、6.98%和3.88%。

存货周转率却低于均值

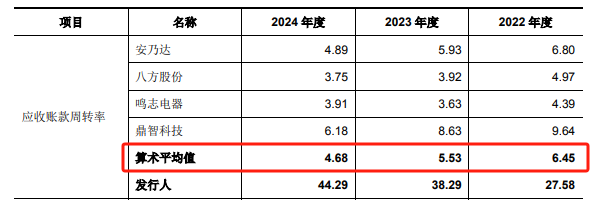

记者查询发现,2024年,三瑞智能的应收账款周转率显著高于可比公司十倍之多,然而其存货周转率却低于行业平均水平,呈现出明显的反差。报告期内,公司应收账款周转率分别为27.58、38.29、44.29,而同行业可比公司平均值为6.45、38.29、44.29。

存货周转率方面,报告期内,公司存货周转率分别为2.01、2.28、2.46,同行业可比公司平均值为4.54、4.34、4.31。三瑞智能表示,主要系公司产品为无人机动力系统和机器人动力系统,应用于无人机领域和机器人领域,该等领域作为新兴行业,处于高速增长期,且行业内下游客户对交期要求较高。

报告期内,公司产品供不应求,为确保原材料供应充足并及时响应客户需求,公司合理备料、备产、备货,导致存货余额增加较多,具备合理性。而安乃达的存货周转率显著高于公司及其他可比公司,主要系其直驱轮毂电机的客户群体主要为内销客户,生产发货流程较短,具备合理性。

还未登录

还未登录