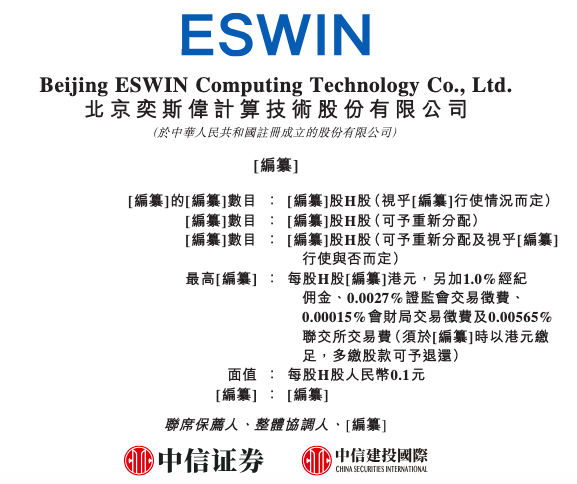

据港交所披露,5月30日, 北京奕斯伟计算技术股份有限公司 (以下简称“ 奕斯伟计算 ”或“公司”)正式递交招股书,准备在港交所上市, 中信证券 、 中信建投证券为其联席保荐人兼全球协调人。若此次奕斯伟计算成功赴港上市,将有望成为RISC-V第一股。

值得一提的是,这也是继西安奕斯伟材料科技股份有限公司申请在上交所科创板上市之后,京东方创始人王东升带队冲刺的又一个IPO。

奕斯伟计算成立至今,累计融资超90亿元,投资方包括IDG资本、国家产投基金二期等头部机构。

据招股书披露, 奕斯伟计算聚焦智能终端和具身智能两大核心应用场景,采用新一代RISC-V计算架构,创新领域专用算法及IP模块,构建高效开放的软硬件平台,为全球客户提供极具竞争力的系统级解决方案。

弗若斯特沙利文数据显示, 奕斯伟计算已成为2024年为止中国RISC-V主控量产解决方案数量最多的提供商;按2024年相关收入计, 奕斯伟计算是中国最大的RISC-V全定制解决方案提供商。截至2024年12月31日,奕斯伟计算成功实现 100 余款系统级解决方案商业化,服务全球100多家客户。

据招股书,财务数据显示,奕斯伟计算2022年~2024年录得营收分别为人民币(下同) 20亿元、17.52亿元、20.25亿元,整体表现稳定。其中,销售智能终端及具身智能解决方案收入占公司总收入的比例达97.8%、97.1%、97.8%,为公司主营业务收入来源。

奕斯伟计算2022年~2024年亏损分别为15.7亿元、18.37亿元、15.47亿元,三年累计亏损49.54亿元。尽管2024年亏损同比收窄15.8%,但尚未实现盈利。同时,公司毛利分别为5.18亿元、2.7亿元、3.58亿元,毛利率分别为25.9%、15.4%及17.7%,毛利率剧烈波动,且整体呈现下行趋势。

对于收入及毛利率的波动,奕斯伟计算解释称,主要是受各种市场动态及存货减值拨备变动的影响。

奕斯伟计算的现金流不容乐观。截至2024年12月31日,公司存货3.68亿元,贸易应收款7.56亿元,经营活动现金流为-7.8亿元,而账上现金仅15.9亿元。

奕斯伟还面临着客户集中度与供应链风险。2022年~2024年,公司来自五大客户的总收入分别为17.75亿元、15.89亿元、17.92亿元,分别占往绩记录期间各年收入的88.7%、90.7%、88.5%。同期,来自最大客户A的收入分别为15.78亿元、14.38亿元、15.55亿元,分别占公司收入的78.9%、82.1%及76.8%。

奕斯伟称,客户A是一家A股上市的领先物联网供应商,提供智能交互产品和专业服务。同时提示依赖于单一客户的风险:公司收入高度集中于客户A,若客户A减少或终止与公司合作的任何决定均可能对公司的业务、财务状况及经营业绩造成重大不利影响。

招股书显示,奕斯伟计算始终保持稳定持续的研发投入,2022年~2024年研发投入分别为14.40亿元、14.45亿元、13.37亿元,占年度收入的72.0%、82.5%、66.0%,研发投入占比连续三年均超60%。截至2024年末,公司拥有500多项IP,涵盖智能感知、连接、控制、多媒体处理、人机交互及智能计算等多个领域。

然而,奕斯伟计算亦表示,公司的研发支出可能不会产生相应的收益。公司一直专注于RISC-V内核、处理硬件及软件以及工具链的深度集成和效率优化研发,同时充分考虑行业对智能终端和具身智能解决方案的理解,但是无法保证所有的研发工作都将带来预期效益。

还未登录

还未登录