今年以来,金价一波三折,先是一路高歌猛进,屡次刷新历史高位,随后开启波动调整模式,回归四月初的水平。

这一波回调,让不少投资者陷入了纠结:金价为何会调整这么多?后续行情又将如何演绎?现在是保持观望,还是趁机入场呢?

01

最近金价为何大幅调整?

近期导致金价显著调整的主要因素有三个方面:

全球关税谈判取得突破性进展

国际贸易关系一直是影响黄金价格的重要因素之一。自四月下旬以来,关税问题逐步取得进展。关税谈判的突破性进展,显著缓解了市场的避险情绪,导致部分资金从黄金市场流出,转向其他风险资产。

地缘冲突缓和

近期全球地缘冲突呈缓和趋势,风险偏好随之上升,部分避险资金从黄金流出,促使金价下调。

前期增长过快,部分投资者获利了结

部分投资者在前期已经积累了可观的利润,选择获利了结,落袋为安,等待下一次介入机会。这也加大了黄金的市场供应量,对金价造成一定的下行压力,加剧了短期波动。

02

黄金的上涨行情结束了吗?

尽管金价近期出现了回调,但从长期来看,依旧存在多重因素为金价表现提供支撑,黄金的投资机会依然值得关注。

因素1:

全球资金“去美元化”进程下,黄金成为超主权货币

在全球经济格局逐渐多元化的大背景下,全球资金“去美元化”的进程正在加速推进。一方面,俄乌冲突以来,各国开始审视美元风险,以中国央行为代表的东方经济体央行纷纷减持美债回流外汇资产;另一方面,美国的一系列功利化政策,也在加速全球资金“去美元化”的进程。

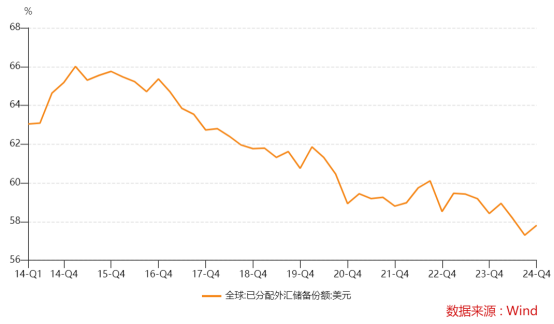

全球央行已确认外汇储备中美元占比持续下降

随着美元储备货币的地位逐渐削弱,作为替代资产的黄金吸引力正在不断上升,越来越多的投资者和机构开始将目光投向黄金,将其作为分散美元风险的重要工具。这种趋势并非短期现象,而是有着深刻的经济和政治根源,因此可能会在长期内对金价形成有力支撑。

因素2:

全球央行增持黄金,支撑金价长期稳定

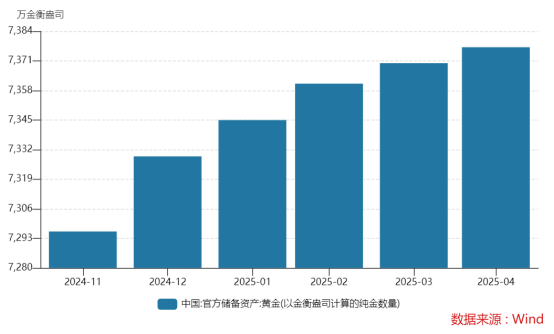

从全球视角看,各国央行购金热情持续高涨,世界黄金协会数据显示,2024年全球央行黄金净购买量为1045吨,已经连续三年突破千吨大关。聚焦到我国,Wind数据显示,自2024年11月以来,中国央行已经连续6个月增持黄金了。

中国央行连续6月增持黄金

03

长期来看,黄金依旧是值得考虑的资产配置选择

既然央行依旧“爱买”,我们普通投资者是否可以“跟上”呢?答案是值得考虑,因为从资产配置和长期投资等角度看,黄金都是值得纳入投资考量的选择!

从配置角度看,黄金与其他大类资产相关性低,可有效分散风险。

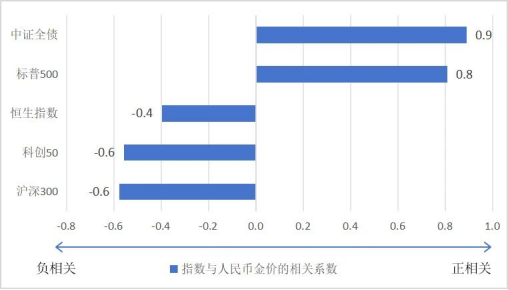

一般情况下,黄金与股票、债券等大类资产呈现低相关甚至一定程度的负相关性,比如在股市波动明显时,黄金可能依旧保持上涨趋势。若投资者在组合中适度配置黄金,有望有效分散单一资产对整体投资的影响,从而优化投资体验。

近5年不同资产与人民币金价的相关系数

举个例子,按照3:7的比例配置沪深300和中证全债指数,忽略交易成本,近5年组合涨跌幅约为17.14%;如果在组合中适当配置黄金,比如减少股债持仓、用20%仓位投资黄金,那么近5年组合的涨跌幅将提升至33.12%。(指数历史表现不预示未来,不代表相关产品收益。)

股债组合vs股债金组合表现

从长期投资角度看,黄金长期价值较稳定,可较好抵御不确定性。

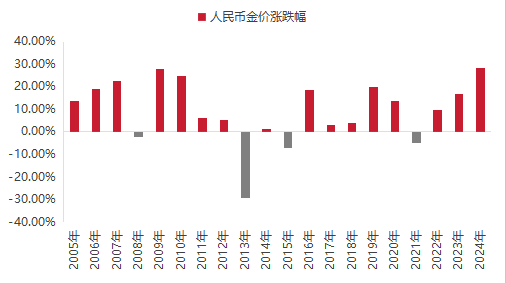

在不同宏观经济环境下,黄金的内在价值均较为稳定,以人民币金价为例,在过去20年间,共有16年录得正收益,或能有效抵御不确定性,追求良好的投资体验。

过去20年间各年度人民币金价涨跌幅情况

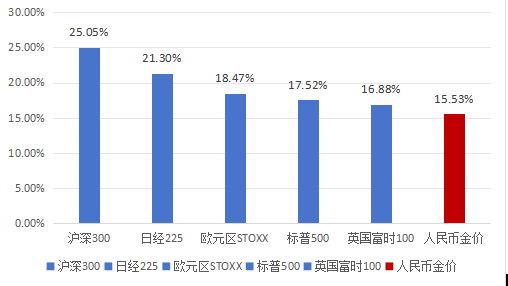

此外,尽管金价短期难免波动,但若拉长观测周期,就会发现相对许多其他资产而言,黄金的波动率水平较低,以近20年数据为例,人民币金价的年化波动率为15.53%,显著低于全球多国股市波动率水平,在长期投资中或可为投资者提供较好持有体验。

全球多资产年化波动率水平对比

04

想买金,怕波动?不如试试定投

当不确定此刻是否是较好介入机会时,投资者可以考虑设置定投计划,定期、定额买入黄金资产,从而平滑长期投资波动,避免受到短期情绪的影响导致追涨杀跌。

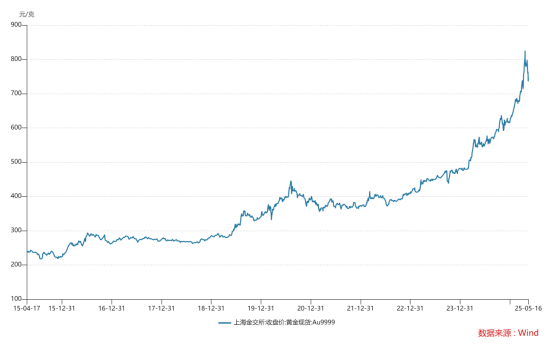

从长期来看,人民币金价整体呈乐观趋势,尽管期间难免出现波动,但若在波动过程中持续积累本金,如果后续金价上涨,可以很好地把握上行机会;如果后续金价调整,则能不断拉低成本,为下一次行情到来时做好铺垫!

近10年人民币金价走势

最后,如果看好黄金的长期投资价值,投资者不妨关注黄金ETF基金(代码:159937)及其联接基金(A:002610;C:002611),该产品本质是追踪在黄金交易所上市挂牌交易的黄金现货合约,力争跟踪误差小,基金的表现将紧密跟随黄金现货价格的波动。其中博时黄金ETF联接还可以设置自动定投,让投资更具纪律性,减少决策压力!(金讯)

博时黄金ETF及联接基金风险等级:中

近期黄金市场波动,提示投资者应当充分了解相关产品特性,根据自身风险承受能力谨慎决策。

还未登录

还未登录