深圳商报·读创客户端记者靳恩琦

思林杰(688115)重大资产重组问询函再迎新进展。

今年3月,思林杰收到了上交所出具的审核问询函,问询函要求思林杰就有关问题作出进一步的说明和解释,由于涉及的部分事项需要落实无法在一个月内回复,公司申请延期。

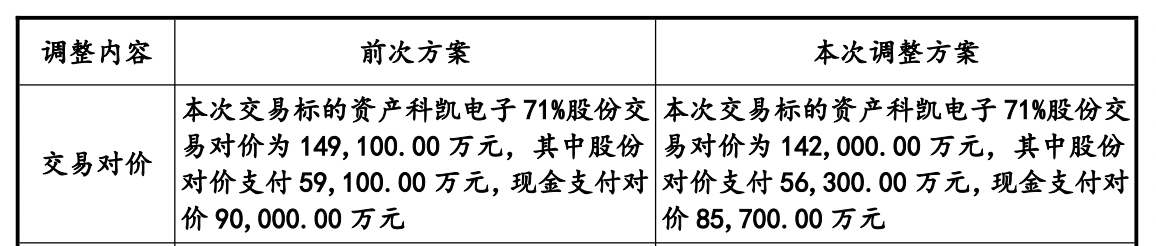

5月14日晚间,思林杰发布了回复公告,同时还发布了收购草案修订稿,拟通过发行股份及支付现金方式,收购青岛科凯电子研究所股份有限公司(简称“科凯电子”)71%股份,并募集配套资金。

根据修订后的草案,此次交易的总对价由申报稿中的14.91亿元调整为14.2亿元,其中股份对价支付由5.91亿元调整为5.63亿元,现金支付对价由9亿元调整为8.57亿元。

值得一提的是,根据草案,本次评估对科凯电子采用资产基础法与收益法两种方法进行评估,并选用收益法作为最终的评估结论。截至去年8月31日,科凯电子合并口径归属于母公司所有者权益的评估值为21.02亿元,整体增值率为128.10%。

溢价收购背后,科凯电子曾折戟创业板,该公司历经两次问询后,最终于2024年4月撤回上市申请。在筹备上市路上,科凯电子成长性和创新性、大额现金分红等问题曾受到深交所重点关注。

同时,业绩方面,2022年、2023年,科凯电子营业收入分别为2.72亿元、3.08亿元,净利润均超过1.6亿元且2023年营收净利均较前年有所增长。

然而在撤回上市申请后,科凯电子业绩却出现“变脸”,2024年1—8月该公司营业收入仅为9568.70万元,净利润为2379.51万元。公司营收不足2023年全年的三成,也远远不及前两年的业绩数据。

思林杰在收购草案提到,由于撤回IPO申请为科凯电子的主动行为,不存在需整改落实的问题,亦不存在影响本次重组条件的障碍。

然而深交所曾在今年3月对科凯电子及相关负责人下发了监管函,其在上市申请过程中存在多项违规行为。

监管函称,科凯电子存在研发投入内部控制制度未有效执行,相关信息披露不准确;收入确认、采购管理内部控制不规范,相关信息披露不准确的问题。

科凯电子董事长王建绘、总经理王建纲、财务总监张春妍,未履行诚实守信义务,未能保证招股说明书等申报文件和信息披露的真实、准确、完整,对该公司的违规行为负有重要责任,深交所对科凯电子及上述三人采取了书面警示的自律监管措施。

在本次思林杰收到的问询函中,上交所还问到科凯电子的规范性问题。包括科凯电子是否存在应披露未披露的股权代持或其他利益安排,是否存在纠纷或潜在纠纷,股权结构是否清晰;该公司股东是否存在法律法规或任职单位规定不适合担任股东的情形等。

事实上,在科凯电子上市过程中,两轮问询也均被问到利益输送相关问题。

根据科凯电子招股书,报告期内其前五大客户包括中国兵器工业集团、中国航天科技集团等,占主营业务收入比重均在99%以上。

深交所首轮问询函提到,科凯电子董事吴东曾在中国航天科技集团任职,现任国华管理副总经理,国华管理系发行人股东国华基金的管理人(国华基金为公司第四发大股东持有其3.4607%股权),国华基金股权穿透后包括航天投资控股有限公司、中国兵器工业集团有限公司等客户或与客户存在密切关系的相关方。要求科凯电子说明是否与公司股东、客户存在密切关系,是否存在股权代持,是否存在利益输送。

此外,根据科凯电子首轮问询回复及招股书,2007年5月,公司原股东姚丰谊、梁作宝以1元/注册资本分别受让实控人王建纲所持科凯电子2.5%的股权。2021年12月姚丰谊、梁作宝以39.38元/注册资本的价格(对应市盈率4.65倍)分别将其持有的公司0.42%股权转让给实控人王科王建纲与王科为父子关系),累计收益率3,837.95%。

2022年2月,外部投资者龙佑鼎祥、中兴盛世以112.68元/注册资本入股科凯电子(对应市盈率12.97倍)。龙佑鼎祥、中兴盛世入股时间与姚丰谊、梁作宝股权转让时间相差2个月,但入股价格与转让价格相差较大的主要原因为确定价格依据不同。

据悉,姚丰谊、梁作宝股权转让价格确定依据为2020年度扣非后归母净利润8.469.16万元,而龙佑鼎祥、中兴盛世入股作价依据为2021年度扣非后归母净利润9.711.22万元。科凯电子2021年扣非后归母净利润较2020年增长仅为14.67%,而龙佑鼎祥、中兴盛世入股价格较姚丰谊、梁作宝股权转让价格高出约186.14%。

深交所在第二轮问询中要求科凯电子进一步说明姚丰谊、梁作宝股权转让价格显著低于龙佑鼎祥、中兴盛世入股价格的原因;以及姚丰谊、梁作宝在公司申报前转让所持公司股权的原因,是否存在股权代持或不当利益输送。

虽然科凯电子已终止其上市之路,但暴露出的各种问题却不会随之而去。若本次思林杰收购顺利完成,一旦科凯电子经营状况不佳,无疑会对其造成影响。

还未登录

还未登录