A股按下优胜劣汰“加速键”,年内已有140余家上市公司遭到“披星戴帽”。在实施风险警示后,这批公司多数出现股价重挫,重仓基金“受伤”也在所难免。不过,公募基金“踩雷”的比例仍然较低,且多数属于ETF等被动资金。

值得一提的是,尽管公募基金对于ST股的兴趣较过往已大幅下滑,但仍有部分上市公司在有可能摘帽之际被公募关注。近日,类似公司的机构调研会就吸引了相关公募基金参与。

“披星戴帽”时公募还在场?

随着年报披露完毕,多家上市公司基于新“国九条”规定被实施退市风险警示。Wind数据显示,在优胜劣汰节奏加快的背景下,年内已有超过140家上市公司被实施ST,4月30日、5月6日就分别有43家、27家上市公司“披星戴帽”。

多数被实施退市风险警示的上市公司,在公告披露后均出现了股价重挫,使得一些布局其中的公募基金也颇为受伤。

4月30日,中广天择公告称,因2024年度经审计的利润总额、净利润、扣除非经常性损益后的净利润孰低者为负,且扣除与主营业务无关的业务收入和不具备商业实质收入后的营业收入低于3亿元,公司股票将被实施退市风险警示。公司股票在名称变更为“*ST天择”后,5月5日、6日连遭跌停,其间股价一度触及15.59元/股,创下一年多以来新低。

作为AI传媒概念股,*ST天择在去年一季度的表现尤为亮眼,股价在一个多月的时间内实现了翻倍,并一度触及44元/股的高位,吸引了多家公募基金参与布局。截至今年一季度末,基金对该股重仓比例约为5.57%,达到历史新高。比如,朱少醒管理的富国天惠精选成长持有该股385.37万股,合计市值约为9900万元,位居第二大流通股东。另外,富国优化增强、富国稳健增长等多只基金,亦对中广天择有所布局。

此外,主营业务为陶瓷产品设计、研发、生产的松发股份,因公司2024年度经审计的扣除非经常性损益前后的净利润低者为负值,且扣除与主营业务无关的业务收入和不具备商业实质的收入后的营业收入低于3亿元,公司股票名称变更为“*ST松发”。截至今年一季度末,基金对该股重仓比例高达7.09%,博时主题行业、华夏产业升级等均现身该股十大流通股东名单。

公募“踩雷”比例较低

虽然个别主动权益基金的持仓遭遇了上市公司的退市风险,但总的来说“踩雷”比例仍然较低。上述140余家上市公司中,仅有19家背后有基金持仓,且多数为主题ETF等基金的被动布局。

华南某大型公募的渠道人士表示,基金公司针对上市公司的股票池,会细分为基础股票库、备选股票库、核心股票库以及风险股票库,一些在合同上有明确投资范围限定的产品,还会有风格股票库和禁止库的安排。总体上,股票入池也是一个层层筛选、逐级淘汰的过程。拿其中最为关键的从备选库到核心库来说,研究员要针对备选库内的好股票提交最近一段时期内的深度研究报告,经过研究部负责人审定后,组织召开投研联席会议,大比例获得通过后,才有可能将其入池到核心库中。

“进入核心股票池,也并不意味着一定会被公募基金买入,这个还要根据基金经理对这只股票的判断以及与产品风格的契合度等因素来考量。在这个层层筛选的过程中,基本面是最重要的标准,流动性也是入库的应有之义。”因此,经过上述几轮环节的淘汰,基本面较差或经营情况面临风险的ST股早已被筛选殆尽。该人士还表示,近期那些被ST的股票,大多数公司质地很差,一般不会获得入库,如果持有的个股“爆雷”或被冠以ST,也会择机斩仓。

华东某基金公司的基金经理也透露,在新“国九条”发布后,该公司的投资决策委员会加紧对纳入选股池的风险指标做出调整,调出了风险系数增加的部分个股。

而部分被ETF基金持有的个股,公募基金的处理方式也各不相同。有公募人士表示,由于被动跟踪指数,指数型基金对ST股的配置往往并非基金经理自行决定。新“国九条”发布后,指数产品对组合内持有的ST股的处理方式因基金而异,有些会及时将其剔除,也有一些选择暂时保留。

风险出清后仍有投资机会

在严格执行退市制度的影响下,上市公司的“壳价值”大幅下降。从近年来公募基金对ST股的持有变化来看,具备专业性和定价权的公募基金对ST股的兴趣较之过往已经大幅下滑。不过,即使现在“戴帽”但未来有可能摘帽的一些上市公司,依旧会被公募关注。

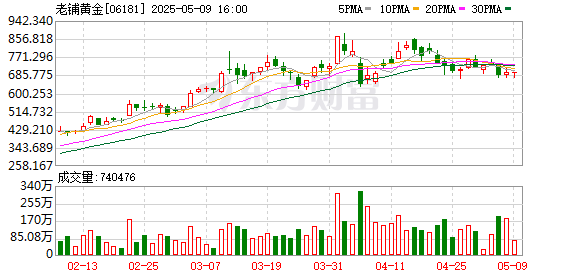

比如,去年11月因财务造假遭ST的ST华通,在实施风险警示后连续走出四个跌停板,随后股价强势回温,截至目前反弹幅度超过了80%。数据显示,今年一季度末,有22只权益类产品对该股有所布局。5月6日,ST华通的调研活动还吸引了鹏扬基金、泉果基金、泰康基金等多家公募参与。

此外,*ST铖昌在4月举办的调研活动中,还吸引了包括银华基金、东吴基金、民生加银基金等公司参与。在被问及如何撤销退市风险警示时,该公司表示,2025年一季度公司营收高增长,净利润扭亏为盈。随着行业需求快速复苏,公司在手的订单及项目显著增加,公司将全力扩大经营规模、提高盈利能力。

前述华东公募人士透露,如果基金经理想配置这类股票,要经过比较复杂的审批。基金经理需要写研究报告并向上报送,由投资决策委员会投票作出决定。“但在强监管的态势下,基金经理没有必要配置风险越来越大的ST类个股。”该人士表示。

还未登录

还未登录