卧龙地产跨界转型步伐持续推进。5月10日,卧龙地产发布公告称,拟将持有的卧龙矿业(上海)有限公司(以下简称“上海矿业”)90%股权出售予公司间接控股股东卧龙控股集团有限公司(以下简称“卧龙控股”)或其子公司。此举标志着卧龙地产彻底剥离矿产业务。北京商报记者注意到,2024年卧龙地产总营收为36.11亿元,其中矿产贸易业务以24.77亿元占比高达68.6%。在矿产业务仍贡献近七成营收的背景下,此时舍弃矿产贸易业务真的是好选择吗?

同日卧龙地产发布的另一则公告显示,公司已于3月完成收购浙江龙能电力科技股份有限公司、浙江卧龙储能系统有限公司等4家主营业务涉及新能源的企业,并且公司证券简称将于5月15日由“卧龙地产”正式变更为“卧龙新能”。压码“房地产+新能源”双主业,又能否让卧龙地产重获新生呢?

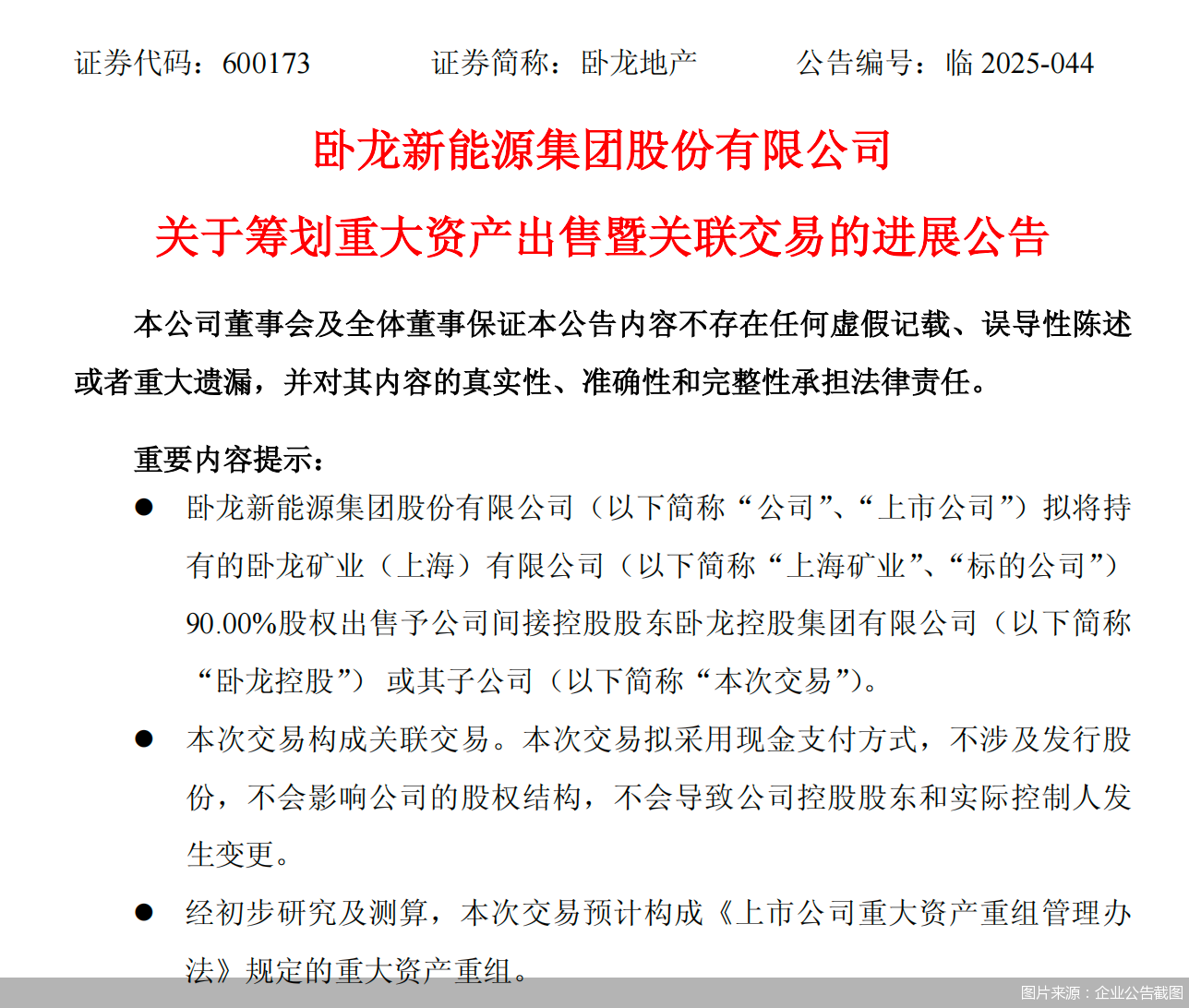

5月10日,卧龙地产发布公告称,拟将持有的上海矿业90%股权出售给间接控股股东卧龙控股。这也意味着交易完成后,卧龙地产将不再持有上海矿业股权,彻底剥离矿产贸易业务。

根据公告,本次交易拟采用现金支付方式,不涉及发行股份,不会影响公司的股权结构,不会导致公司控股股东和实际控制人发生变更。

北京商报记者注意到,2024年卧龙地产总营收为36.11亿元,两大支柱业务房产销售业务和矿产贸易业务即上海矿业营业收入分别为10.64亿元及24.77亿元。通过数据不难看出,矿产贸易业务仍为营业收入的主要来源,占比高达68.6%。

为何此时卧龙地产选择剥离矿产贸易业务,该业务营收能力的下滑或成关键。

北京商报记者梳理发现,2022年1月,卧龙地产以6800万元现金,购买卧龙电气驱动集团股份有限公司全资子公司上海矿业100%股权。2022年财报显示,卧龙地产矿产贸易业务的营业收入为35.99亿元,同比提升304.46,而房产销售业务营收仅为16.27亿元,同比下滑34.71%。

卧龙地产凭借矿产贸易业务的优异表现,2022年总营收达到52.38亿元,同比大幅提升53.98%。然而,短短三年时间,2024年该业务便下滑至24.77亿元。

对于矿产贸易业务营业收入的下滑,卧龙地产方面在2024年财报中给出的解释是,公司矿产贸易业务主要为铜精矿贸易,其中铜价是参照国内及国际两个市场而确定,宏观经济的发展情况直接影响总消费需求,故而铜需求也将随宏观经济周期的变化而变动,且铜下游市场需求可能发生变化,从而给公司未来业务发展带来影响。

剥离矿产贸易业务的同时,卧龙地产选择向新能源产业方向发展,寻找公司新的利润增长点。

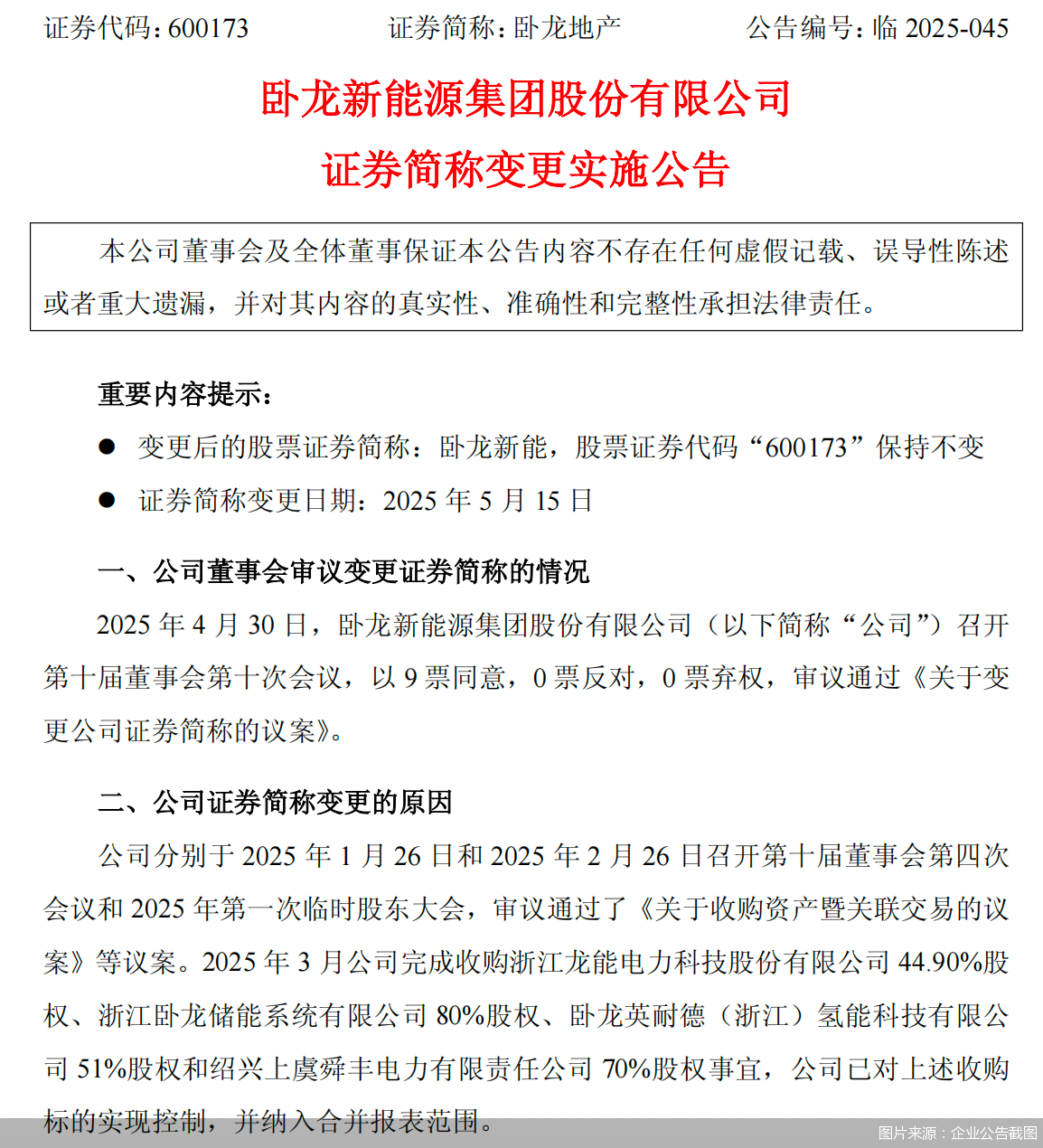

5月10日,卧龙地产发布的证券简称变更实施公告显示,2025年3月公司完成收购浙江龙能电力科技股份有限公司44.9%股权、浙江卧龙储能系统有限公司80%股权、卧龙英耐德(浙江)氢能科技有限公司51%股权和绍兴上虞舜丰电力有限责任公司70%股权事宜,公司已对上述收购标的实现控制,并纳入合并报表范围。

公告明确,经公司申请,并经上海证券交易所办理,公司证券简称将自2025年5月15日起由“卧龙地产”变更为“卧龙新能”,公司证券代码“600173”保持不变。

收购多家业务涉及新能源的企业以及将证券简称改为“卧龙新能”,足以看出卧龙地产对于新能源业务的重视。但是,北京商报记者注意到,在卧龙地产收购的企业中,仅有龙能电力净利润尚可,其他企业均为亏损。

根据资产评估报告,2024年1—11月龙能电力营业收入为3.34亿元,净利润约为1.05亿元,归母净利润为9670.34万元。而卧龙储能、卧龙氢能和舜丰电力的净利润则分别亏损336.89万元、580.71万元及66.03万元。

上海易居房地产研究院副院长严跃进表示,卧龙地产从传统地产向“房地产+新能源”转型,是其应对行业周期变化、寻求第二增长曲线的主动选择。在“双碳”目标与全球能源结构转型的大背景下,新能源赛道的长期成长性具备战略价值。但不容忽视的是,卧龙地产收购的企业中仅1家盈利,后续资源整合与亏损业务扭亏将考验企业管理能力。

中国城市房地产研究院院长谢逸枫认为,卧龙地产将新能源产业作为未来经济增长的核心赛道,具备行业风向标的战略价值,通过培育优质标的打造上市平台,未来可借助分拆上市等资本运作实现规模扩张;同时,作为传统房企应对行业周期的前瞻性布局,多元化业务架构能够更好地促进企业发展。

对于卧龙地产为何选择新能源及企业未来发展等问题,北京商报记者致电卧龙地产,截至发稿暂未收到回复。

根据中国光伏行业协会统计,2024年全球光伏新增装机量同比增长超30%,动力电池出货量增速达25%。行业高景气度下,企业分化加剧,技术领先者以垂直整合和海外扩张巩固优势,而部分二三线厂商则面临产能过剩与价格战的挤压。

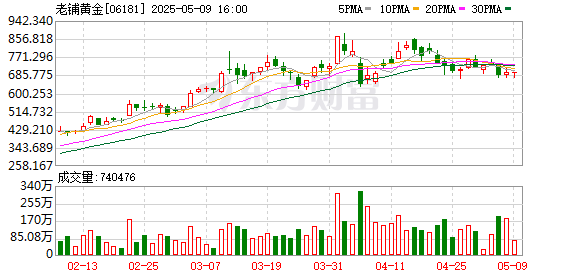

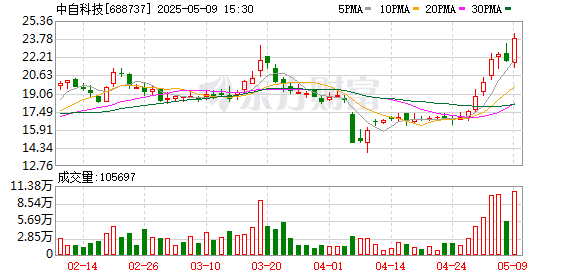

例如宁德时代、比亚迪等动力电池龙头企业分别实现507亿元、402.54亿元归母净利润,同比增长15%和34%;华友钴业、金风科技等新能源材料及装备制造企业亦保持稳健盈利,归母净利润分别达41.55亿元、18.6亿元。

与此形成鲜明对比的是,部分企业则面临经营挑战。晶科能源、天合光能等光伏组件厂商,天能股份等储能电池企业,以及上海电气等新能源装备制造商,均出现归母净利润同比下滑甚至亏损的情况。

房企为何选择跨界?

北京商报记者梳理发现,卧龙地产此次的跨界并非首次,2017年卧龙地产成功收购广州君海网络科技有限公司(以下简称“君海网络”)51%的股权,形成“房地产+游戏”的经营模式。

但在2020年君海网络经营面临挑战,净亏损达1.73亿元,同比大幅下滑174%。此后,卧龙地产便果断放弃游戏业务,并在2022年收购上海矿业100%股权进军矿业。

北京商报记者梳理发现,房企跨界转型的不在少数。例如,2024年7月,格力地产置出所持有的上海等地相关房地产开发业务对应的资产负债及上市公司相关对外债务,并置入珠海免税集团不低于51%的股权,从房地产转型做免税业务。

此外,华远地产、津投城开、美的置业等房企则相继将经营重心转至城市运营服务、供热、综合能源服务及新能源发电、轻资产经营等。

在合硕机构首席分析师郭毅看来,随着房地产行业进入深水区,企业自身应多元拓展业务触角,而非一味挤占竞争激烈的拥挤赛道。

根据克而瑞数据,2025年1—4月销售百强房企拿地集中度依然维持高位,销售TOP 10房企新增货值占销售百强新增货量的69%,较2024年末增加7个百分点,未来市场格局仍将集中于头部企业;此外,销售TOP 11—20新增货值占比14%,TOP 21—30新增货值占比6%,TOP 31—50新增货值占比7%,后50强新增货值占比仅有3%。

不难看出,综合性大型房地产开发企业在一线城市已占据绝大部分市场份额,这也导致小企业在拿地过程中面临巨大的资金压力与开发压力,以及产品设计与规模优势缺失的多重压力。

郭毅表示,健康发展的核心前提,在于企业运营需要保持在良性赛道上,并沿此持续发展,未来赛道或将越走越宽。基于此方法论判断,单一房地产开发业务已不再是小而美房企的主航道选择,而应积极探寻与自身优势资源契合的新领域进行拓展,方能走出符合企业自身发展需求的健康路径。

还未登录

还未登录