,5月13日,乘联会秘书长崔东树发文称,2024年中国汽车市场面临持续向好的基础走势。3月的汽车市场受到商用车启动和季度末因素促进较大,乘用车市场因降价潮因素而下滑较大,但综合表现还是较好的。因汽车出口较强增长,中国汽车市场的恢复较强。大集团格局巨变,一汽(000800.SZ)、东风(600006.SH)、长安(000625.SZ)超强走势。随着国家层面针对汽车行业的政策指引加大,进一步稳定和扩大汽车消费,加之春节因素的贡献,1-4月的车市增长较强。近期乘用车出口贡献较大,总体汽车市场持续走强,全年预计仍会创历史新高。

1、2024年汽车乘商均开门红

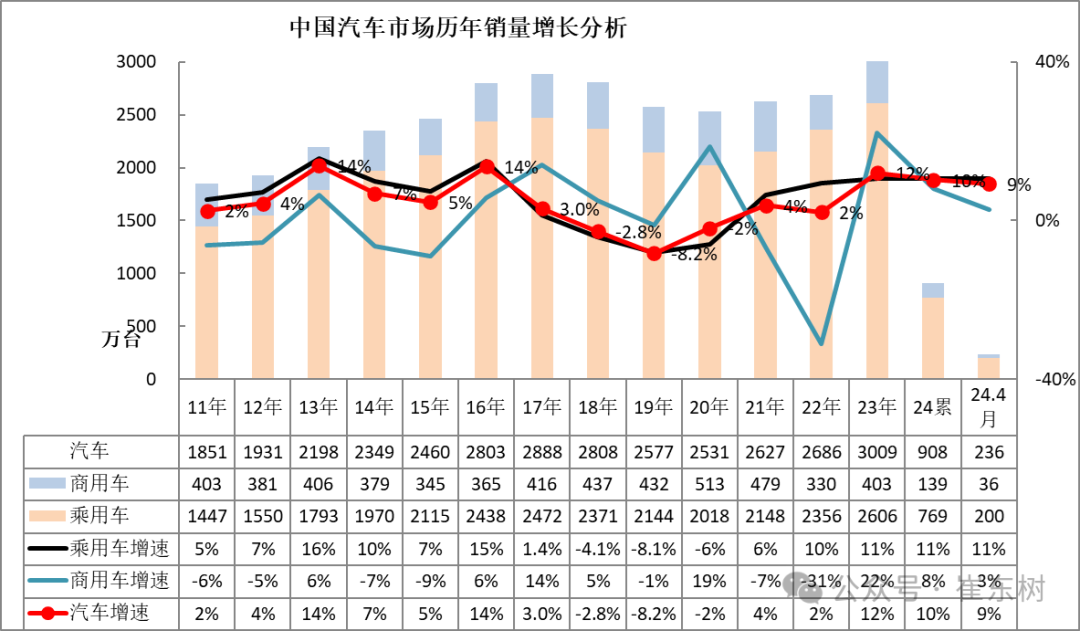

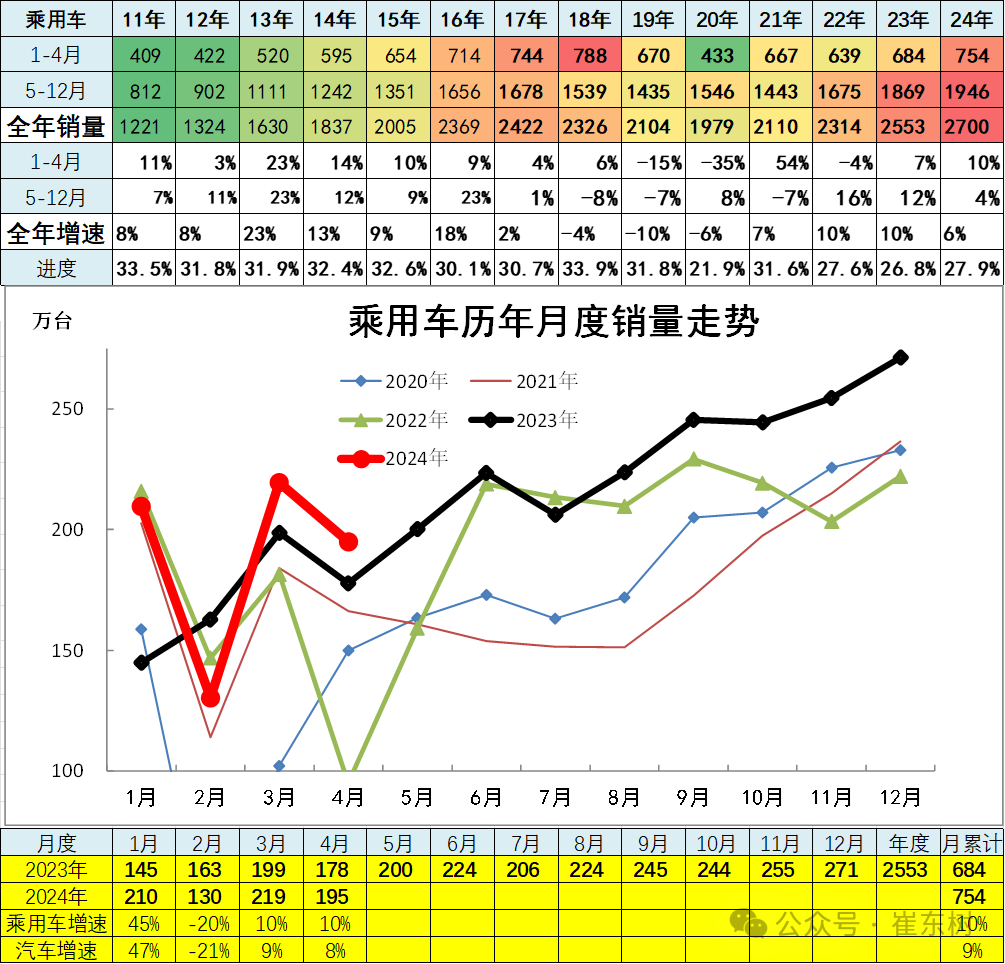

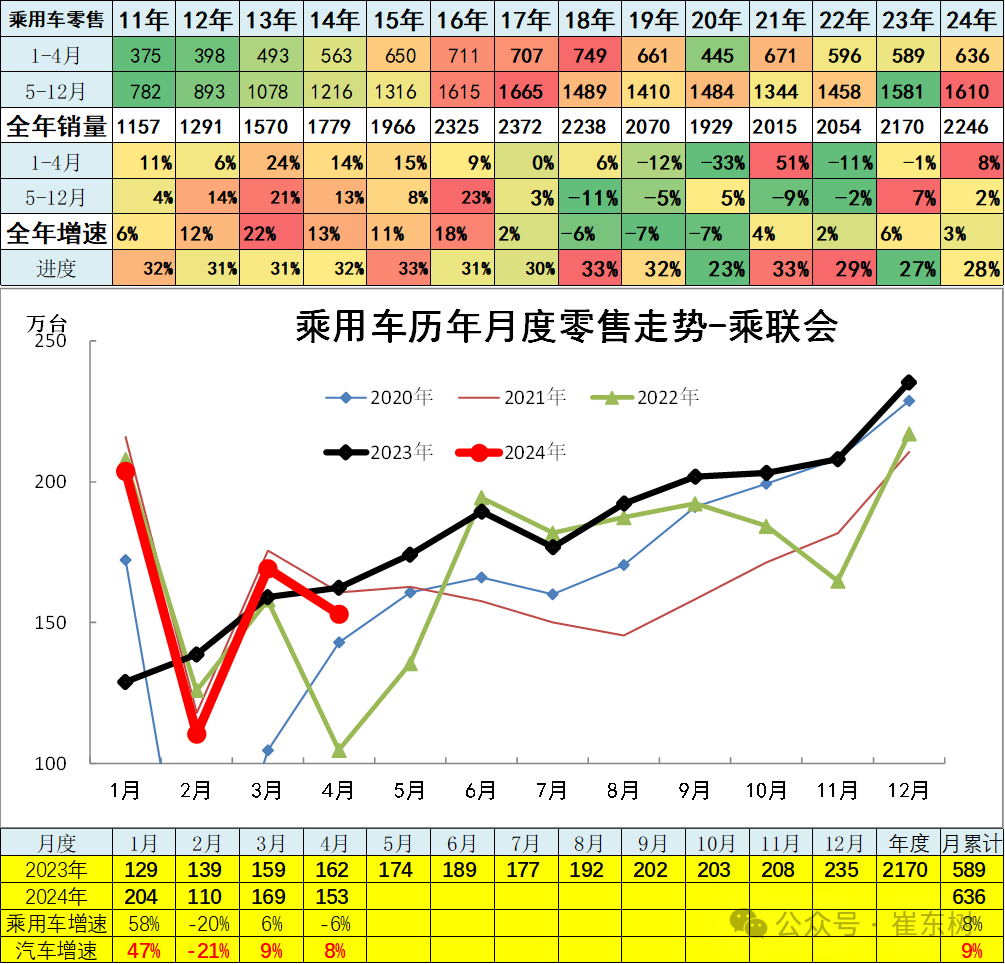

近几年乘商分化特征明显。今年市场受政策和春节因素影响,1-4月乘用车增速相对较好。商用车春节后市场才恢复,3-4月商用车较强,1-4月走势相对平稳。

2、2024年汽车市场开门红

2024年1-4月累计汽车总计销量899.66万台,累计增速9%;4月份汽车总计销量233.24万台,同比增长8.6%,环比上月下降12.7%。

2023年汽车市场持续低开高走,年末透支明显。今年2月销量环比下滑明显,3月回升较大的走势,价格战带来市场低迷逐步恢复。

2019年累汽车总计销量2576.87万台,累计降8.1%;2020年累汽车总计销量2531万台,累计降1.9%;2021年累汽车总计销量2627万台,累计增速3.8%,终于实现正增长,高于2019年表现;2022年累汽车总计销量2675.57万台,累计增速1.9%;2023年累汽车总计销量3009万台,累计增速12.4%。

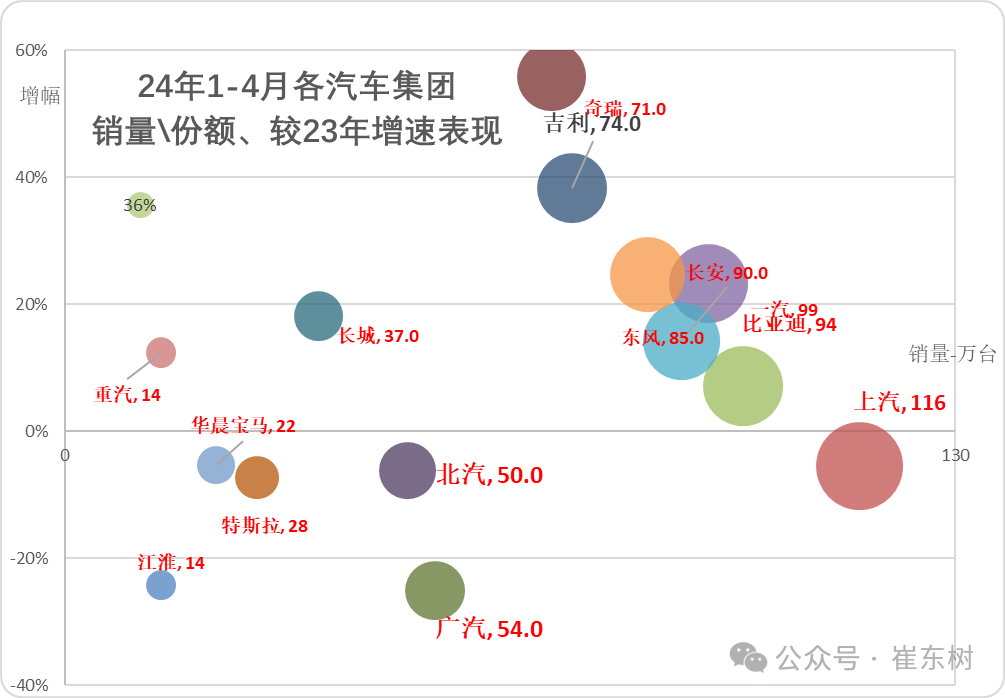

3、主力车企集团的表现均较好

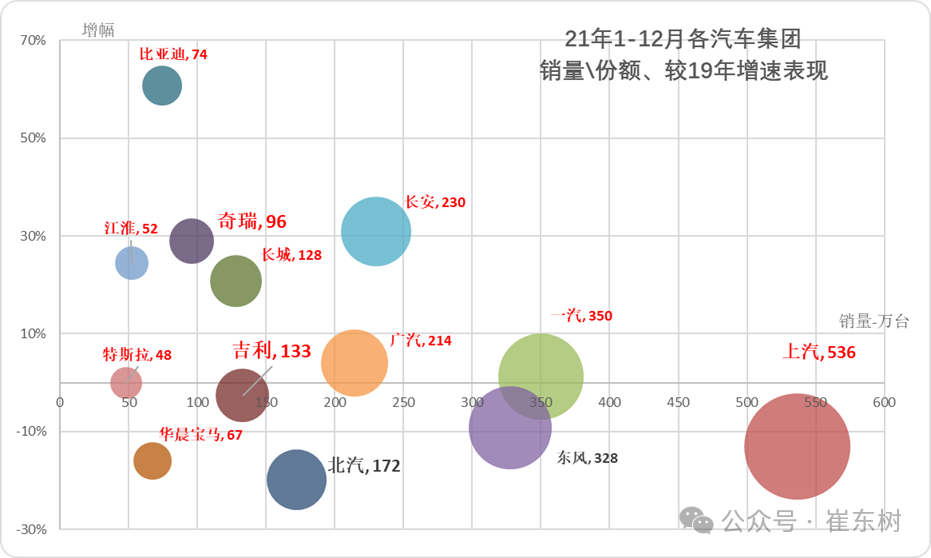

此图是2021年图,因基数偏低,2021年年初走势高增长,主要是2020年的低基数的积累效果。2021年图对比的是2019年数据。

2021年车市走势不强,各集团因为卡车与乘用车优势板块的差异化市场需求而走势分化。

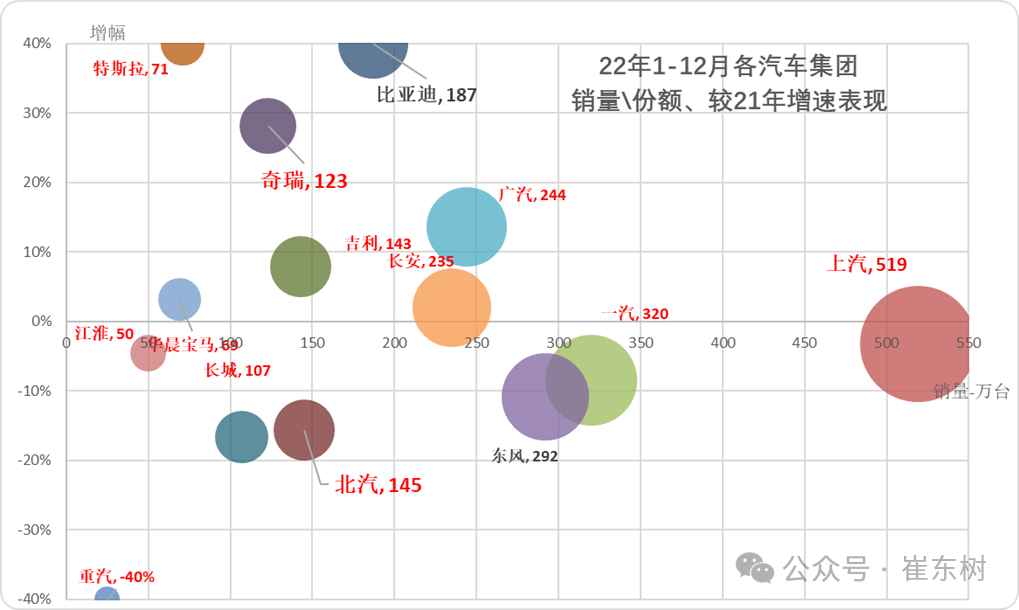

对比上面2021年图表,2022年的部分车企强势表现,行业增速分化严重。2022年年初的疫情导致传统车企压力较大,尤其新能源冲击叠加疫情影响,国有大集团表现分化,广汽和奇瑞表现优秀,其中奇瑞的商用车和乘用车版块表现均很好。北方的一汽、长城、北汽等各家表现都有压力。

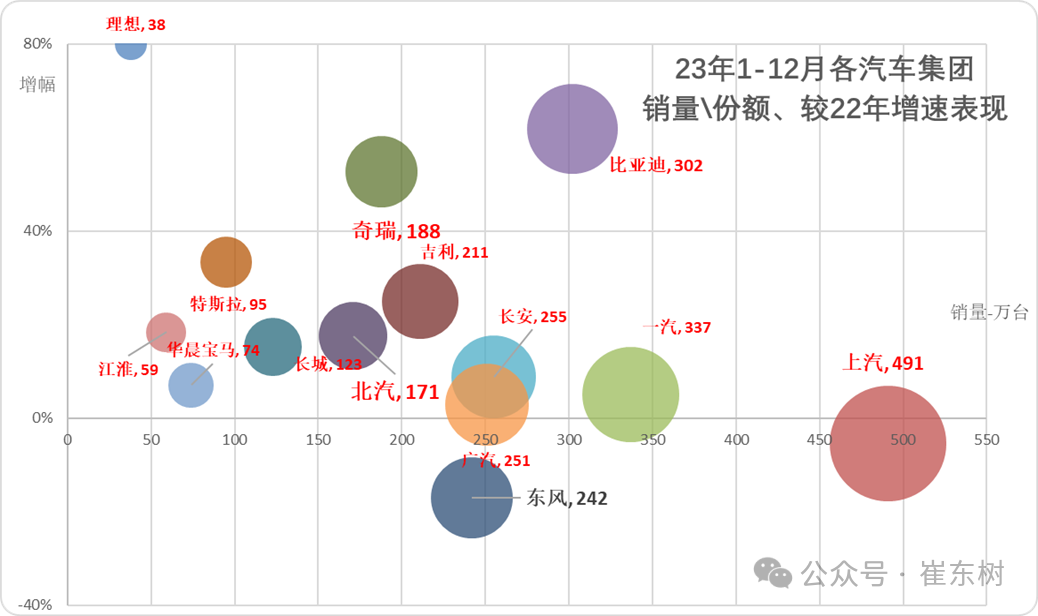

2023年初新能源推动车市走势分化。央企三强总体分化,部分国企掉队。比亚迪等新能源企业的表现很好;奇瑞、特斯拉今年的表现相对较强。二线车企表现分化,因为新旧动能转换和新能源车持续亏损压力,自主品牌中小企业分化严重低迷。

2024年的汽车集团的阵容格局全面变化,由于时间短和季节性销售节奏安排,因此一汽、长安和东风表现的很好,上汽仍处于下滑中。新能源车的比亚迪和特斯拉走势分化。

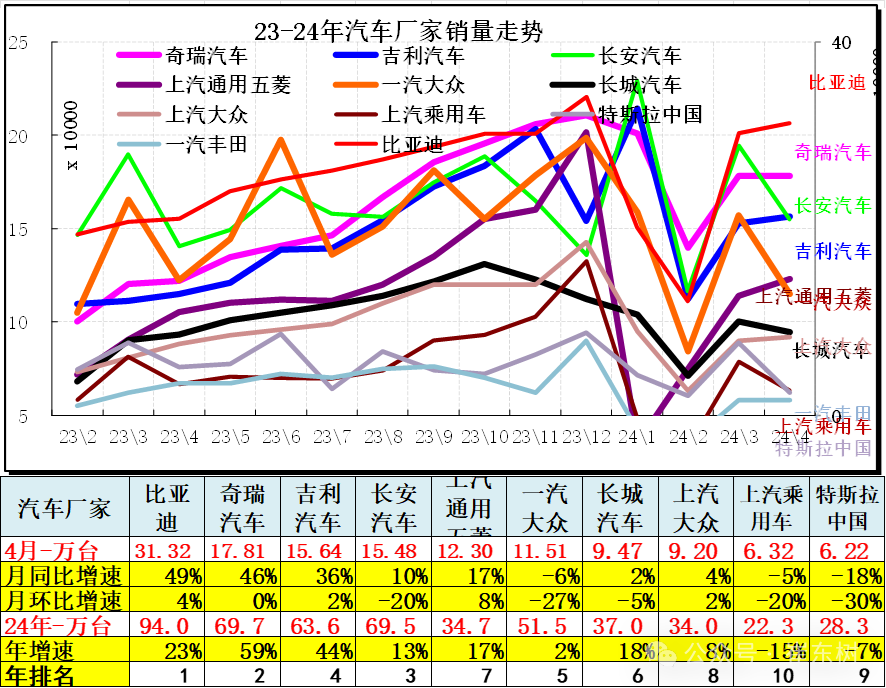

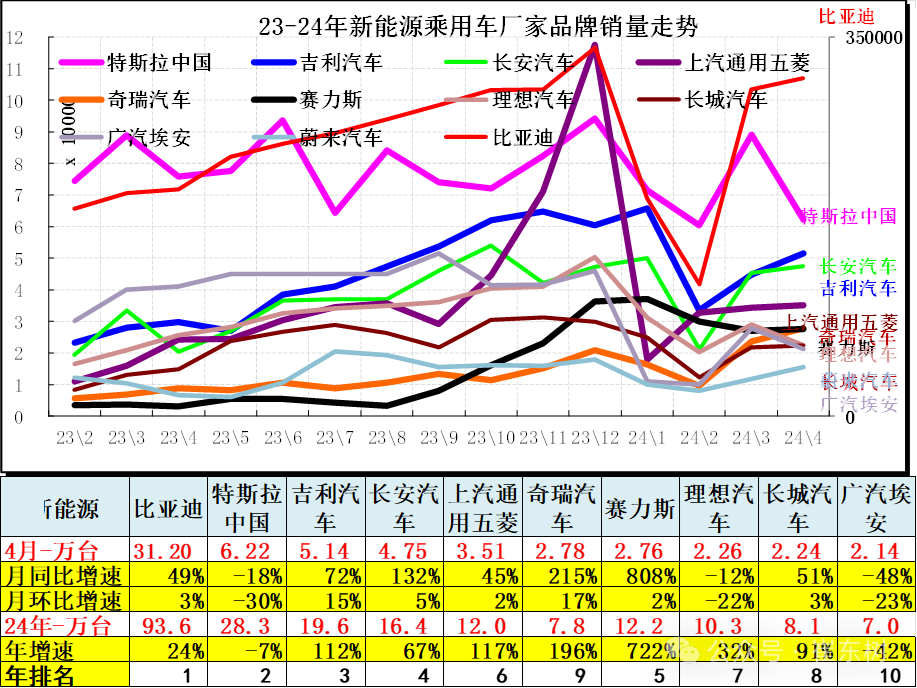

4月车市相对分化,节前车市消费较强,节后各家走势分化。4月部分主力厂家环比上月出现较大下降,比亚迪环比3月走强。

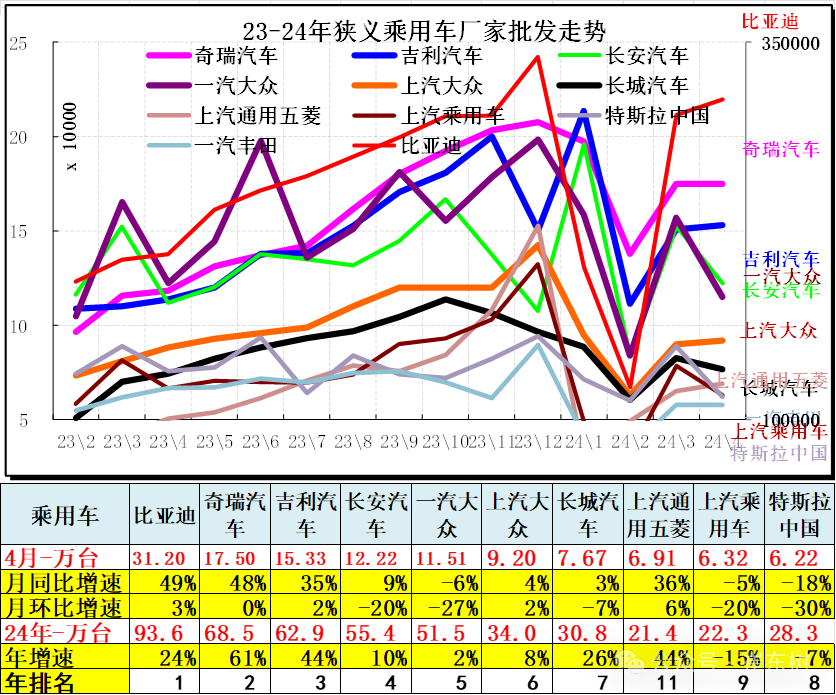

4、狭义乘用车企业产销走势

2023年全年累计厂家销量狭乘合计销量2553.23万台,累计增速10.4%。

2024年1-4月累计狭乘合计销量754.23万台,累计增速10.3%;4月份狭乘合计销量194.86万台,同比增长8%,环比上月下降11.2%。

4月主力车企总体偏弱,不分自主车企4月下滑剧烈。吉利汽车2月领军,奇瑞4月领军。合资的一汽大众较强。

乘用车主力厂家阵营迅速分化,新能源车为主的厂家表现较强,自主表现分化尤为明显。

2023年全年厂家狭乘零售累计2170万台,累计增速6%;2024年的1-4月狭乘销量合计636万台,同比增长8%,4月同比下降6%。

5、新能源乘用车企业产销走势

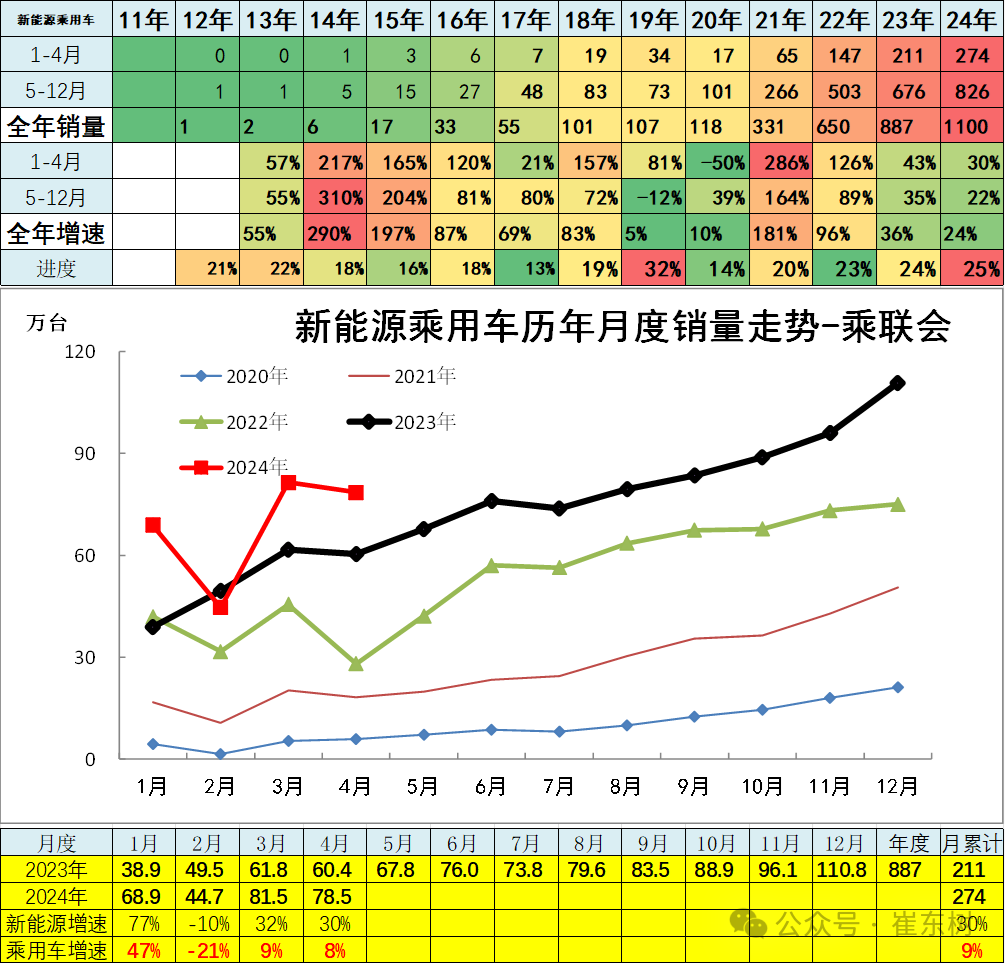

新能源乘用车2022年销量650万台,同比增长96%。2023年新能源乘用车市场887万,走势平稳增长。

2024年1-4月销量274万的增长较好,4月厂家走势比较谨慎。

4月新能源乘用车环比3月走势基本都是小幅下降,但部分厂家随着价格战而同比低迷,总体新能源市场表现一般。

6、传统动力乘用车企业产销走势

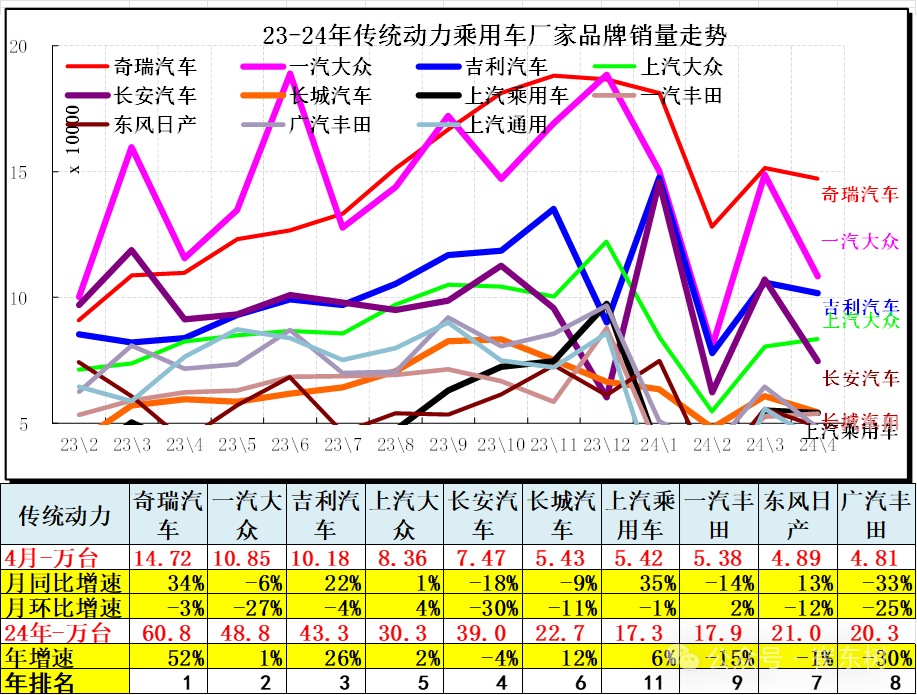

2023年传统燃油狭义乘用车销量1666万台,较2022年同期基本持平;2024年1-4月传统狭义乘用车销量481万台,较去年同期同比增2%,4月同比降1%。

前期常规乘用车的持续下行带来较大的市场压力。近期传统车的走势相对回暖,但新能源剧烈降价的价格冲击将持续体现,希望传统车也能稳定并恢复增长。

常规动力乘用车合资车企为主的局面逐步改变,奇瑞、长安、吉利和合资三强的市场仍是较强,一汽大众在合资绝对领军,而自主品牌相对合资的燃油车优势不明显,合资车企的燃油车技术底蕴仍是超强的。

还未登录

还未登录