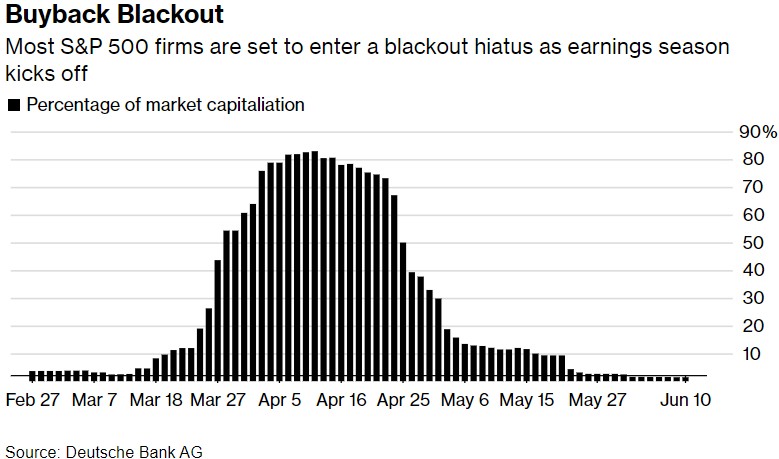

,由于企业股票回购这一重要支撑点因业绩公布前的封锁期而暂时中止,交易员们正准备迎接美股的艰难时刻。

根据德意志银行的数据,本周标普500指数中超80%的公司处于股票回购暂停期。相比之下,一个月前这一比例还不到5%。回购带来的稳定需求为2024年美股提供了关键支撑,但在5月初大部分美国公司退出禁售期前,这一支撑将消失。

BMO Wealth Management首席投资官YungYu Ma在电话中说:“由于公司越来越多地将回购视为向股东返还资本的一种方式,回购成为了股市的巨大支撑。而这或将增加美股未来一个月内的波动,因为缺少了来自企业持续买盘的关键来源。”

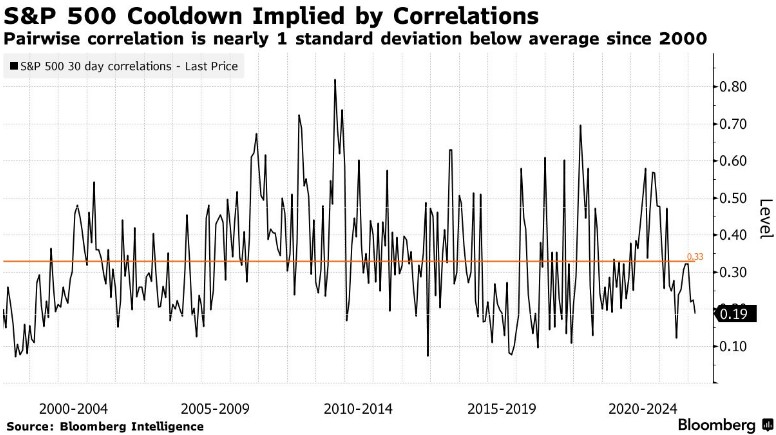

技术面也表明,经济下滑可能即将到来。虽然盈利增长预测表明美国经济将继续保持强劲,但大盘的相关性正下滑至多年来低点。这表明美股上涨的步伐或将放缓。

例如,根据Bloomberg Intelligence汇编的数据,标普500指数未来一个月的平均配对相关性仅为0.19,比2000年以来的平均水平低近1个标准差。此外,自2000年以来,当相关性低于0.19时,标普500指数三个月的远期回报率为0.04%,远低于相关性高于0.19时的2.4%。

BI股票策略师吉莉安·沃尔夫(Gillian Wolff)评价道:“这表明股市有些过于狂躁了。”

沃尔夫说,从历史上看,当投资者看跌时,因股票被广泛抛售,相关性会飙升。但当看涨时,股票通常却不会一下上涨,而是涌现一个特定主题推动牛市,使投资者更有选择性,类似于目前围绕人工智能的狂热。

沃尔夫说,这导致部分股票上涨,部分则下跌,因为投资者会转向他们认为在牛市中受益最大的行业,从而使相关性降低。

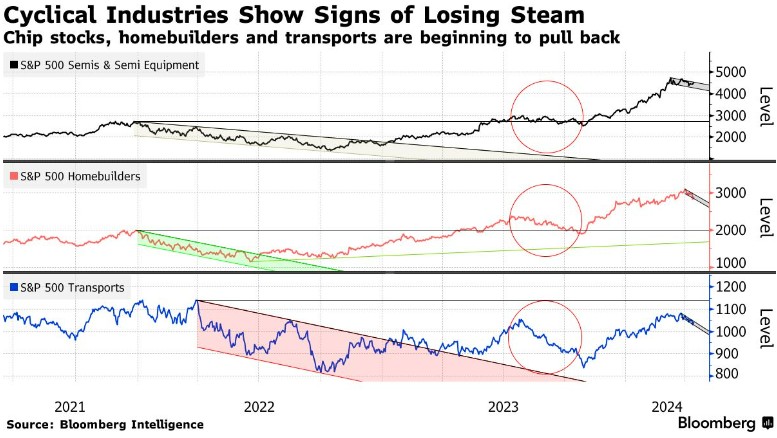

与此同时,股市中对经济最敏感的三个行业,半导体、住宅建筑商和运输公司,最近已突破新高,但似乎正失去动力。当然,这三者仍处在强劲的上升趋势,但在去年第三季度便曾一度失去动力,导致标普500指数短暂下挫,这一“前科”使交易员们正密切关注其动向。

目前,市场最大的希望或在于逢低买入的人群。埃文斯·梅财富公司(Evans May Wealth)管理合伙人布鲁克·梅(Brooke May)说,该公司正积极探寻逢低买入的机会,如DR Horton股票便是公司寄希望于被压抑的购房需求在未来几年刺激更多建筑工程而进行布局的。

梅称:“ 我们完全预计未来几个月股市将回调约5%至10%,直到降息迫在眉睫。重启(市场)将非常有益。”

还未登录

还未登录