,国际大行巴克莱(Barclays)于本周二发布的一份名为《巴克莱全球波动脉动》的重磅研究报告显示,巴克莱的分析师们建议投资者们近期“谨慎”在历史最高位附近买入美股市场的大型科技股,并表示这些股票获利比例过高,因此担心涨势停滞甚至出现一些在市场意料之外的回调幅度。面对处于历史高位附近的美股市场,巴克莱的分析师们建议买入跟踪标普500指数的ETF(SPY.US)看涨期权,“以风险可控的方式”来介入这些“狭隘的领涨势力”。

由于美股自2023年以来的这波牛市主要由“AI热潮驱动下的大型科技公司”所推动,因此市场对于“美股七大科技巨头”(Magnificent 7)的看涨情绪以及投资热情仍然非常浓厚。美股市场的七大科技巨头,即Magnificent 7包括:苹果、微软、谷歌、特斯拉、英伟达、亚马逊以及Meta Platforms。

全球投资者们2023年-2024年初期持续蜂拥而至七大科技巨头,最主要的原因可谓是他们纷纷押注,由于科技巨头们的庞大市场规模和财务实力,它们处于利用人工智能技术扩展营收的最佳位置。标普500指数在2023年高达23%的涨幅中,这一群体贡献约三分之二,2024年对该基准指数不断创新高的贡献力度同样无比强劲。

巴克莱仍然看好科技巨头走势,但强调买入需“谨慎”

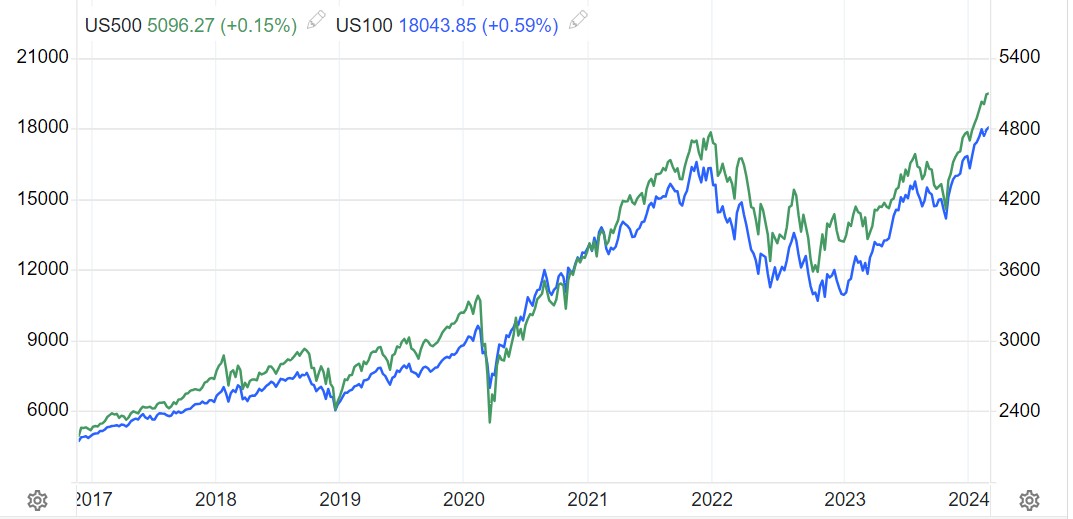

在2023年全年,与市场其他板块相比,美股大型科技股出现历史性反弹,在2024年,这些占据高额权重的科技巨头们则大幅带动标普500指数以及纳斯达克100指数在今年屡创新高,两者当前均位于历史最高位附近。

“到目前为止,我们已经看到了这一反弹的延续趋势,在一年期的滚动统计基础上,‘泡沫指标’非常接近互联网泡沫时期的历史高点:1999年4月8日约为20.3%,而截至2024年2月22日约为18%。”巴克莱的分析师们在报告中表示。

“然而,与互联网泡沫时期所不同的是,近期这些科技巨头股价的优异表现并非源于不合理的估值,而是由盈利增长差异推动的,”分析师们表示。“大型科技公司几乎是单凭他们的力量维持了美股基准股指——标普500指数(S&P 500)业绩与股价齐升的故事。”

因此,巴克莱的分析师们强调,尽管美国大型科技股的估值接近历史高位,但这次的上涨浪潮是基于实际的盈利增长,而不是不合理的市场炒作情绪。

巴克莱的统计数据现实,七大科技巨头们的每股收益最新的同比增速高达63%,而不包括所有科技股的标普500指数的每股收益同比增幅则为负2.4%(-2.4%)。

分析师们还表示,全球股市围绕人工智能的“狂热”投资情绪在英伟达(NVDA.US)无与伦比的业绩公布后不久达到顶峰,并为大型科技股强劲表现的贡献力度巨头。

“其实投资者仍非常看好这一细分市场,例如半导体指数ETF(SMH.US)和跟踪费城半导体指数的ETF(SOXX.US)在我们的乐观情绪指标上均位列前茅,过去两周获得的资金流入为10年来的最大规模。”巴克莱的分析师们表示。

因此,巴克莱的分析师们仍然建议“从根本上”看多大型科技股,但他们在近期对于七大科技巨头的买入操作均持“谨慎态度”,分析师们表示,这种“看多热情过度高涨以及获利盘的仓位过于拥挤”可能引发获利了结热潮,进而导致股价横盘,甚至出现技术性的较大幅度调整。

如果当前仍然想介入处于历史高位的美股,巴克莱给出建议:用期权以小博大

此外,根据华尔街大行高盛近期发布的报告,标普500指数似乎没有见顶迹象,可能持稳于历史最高位附近波动或继续往上冲。

高盛投资策略专家Scott Rubner在最新研究报告中表示,当前美股很难出现见顶趋势。Rubner周三在给客户的报告中写道:在‘金发姑娘’(Goldilocks)预期升温之际——Goldilocks即指代经济既不过热也不过冷,散户投资者们被吸引到了这轮涨势之中,促使华尔街分析师们迅速上调了年终目标。“

Rubner在报告中强调,3月美国股市可能将“人满为患”,涨势有可能显得相对“乏力”,但没有引发潜在大规模抛售和向下调整的催化剂。

对于2024年美股牛市延续的最大“功臣”——英伟达所领衔的七大科技巨头,华尔街分析师们似乎对他们的业绩预期信心十足。

在本周早些时候,巴克莱将该机构对美股基准指数——标普500指数的年底目标价从4800点大幅上调至5300点,主要因预期美股将继续受益于大型科技公司的丰厚盈利数据和美国经济在市场意料之外的优异表现。巴克莱在报告中还指出,如果大型科技公司的盈利数据延续超预期的强劲表现,那么该机构认为标普500指数年末将有可能达到6050点。

此外,高盛援引相关数据表示,通常被用来衡量投资者恐慌程度的“看跌/看涨偏差”已经大幅走低。

巴克莱的分析师们在《巴克莱全球波动脉动》这份报告中补充表示,最好是通过期权“以风险可控的方式”来介入这些“狭隘的领涨势力”。巴克莱表示,建议使用“以小博大”的期权作为应对潜在市场波动的策略,同时保持对这些股票上行潜力的配置敞口。巴克莱主张利用当前的市场动态化格局寻求盈利机会,这种方法旨在平衡追求收益的愿望和管理潜在市场调整风险的需求。

一般来说,期权策略可以灵活地应对市场变化。例如,如果市场上涨,看涨期权(call option)的价值将增加,投资者可以通过出售期权来获得利润。即使市场下跌,投资者的损失也仅限于最初支付的期权费用,这使得期权成为一种相对低风险的投资工具来把握市场机会。通过选择不同的执行价格(strike price)和到期日期,投资者可以根据自己对市场的预测和风险承受能力来定制期权策略,从而实现对风险的有效控制。

“购买跟踪标普500指数的ETF(SPY.US)的看涨期权,其中部分的资金来源建议来自Invesco 标普500指数均等权重ETF (RSP.US)看涨期权实现的获利资金。旨在通过结构化期权策略利用SPY相对于RSP的相对表现。”“虽然SPY和RSP的波动比最近有所回升,但从历史角度来看,它仍然处于低迷状态,尤其是对于较短的期限债券而言。”巴克莱的分析师们表示。

还未登录

还未登录