2021年全球芯片公司市值前100风云榜

芯片公司市值前100公司的国家分布

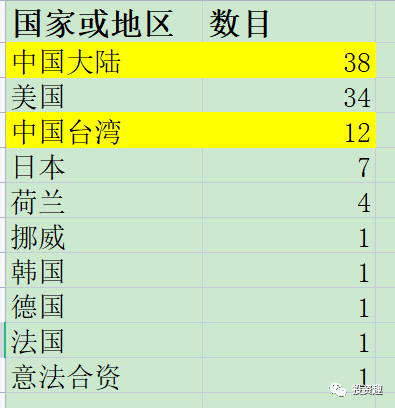

可以看到中国芯片行业发展速度,中国芯片在全球 市值排名前100的企业的数量上超过了美国,但在具体龙头芯片企业实力上,中国赶超美国还有一段距离。

美国曾是全球最大的芯片制造国,Intel也曾长达20多年在芯片制造行业居于第一名,依靠Intel、德州仪器等芯片企业在全球芯片行业的领导地位,美国在芯片制造行业曾占有近五成的份额。

不过随着制造业向亚洲地区转移,芯片制造业在逐渐向亚洲转移,台积电、联电等中国台湾的芯片制造企业正是抓住了这一契机,在芯片制造行业迅速崛起。目前美国依然占有芯片市场近五成的份额,Intel、AMD垄断X86处理器和服务器芯片市场,苹果、高通则是ARM阵营的领导者,在模拟芯片行业更是独占鳌头,证明它在芯片行业依然拥有强大的实力。

由于疫情影响和新兴技术的发展,半导体市场增速较快。2019年,全球半导体销售额为4123亿美元,2020年全球半导体销售额增长6.8%至4404亿美元。

根据世界半导体贸易统计组织(WSTS)的数据,2021年全球半导体销售额将达到5270亿美元,2022年则可能达到5730亿美元。美国半导体行业在EDA、IP核、芯片设计和半导体设备等环节处于领先地位,而在硅片等原材料、封装、测试等环节处于落后。而在芯片制造方面,美国本土缺少10nm以下的逻辑芯片制造能力,在模拟芯片和存储上则处于领先地位。

值得注意的是,美国在芯片设计方面的优势已成为其保持行业地位的关键。芯片设计属于技术密集环节,其研发占整个半导体行业的65%,附加值则占53%。

自90年代以来,采用无晶圆厂模式(Fabless)的公司不断增多。2000年,无晶圆厂企业的销售总额占整个半导体市场的10%不到,2019年这一数字已接近30%。美国无晶圆厂企业销售额占全球无晶圆厂的60%,也拥有全球最多的设计人才,是美国在半导体领域保持领先地位的关键。SIA指出,美国半导体行业对其国内经济至关重要。据其统计,美国从事半导体设计、制造、测试和研发的人员超过27.7万,能够影响2600多万美国工人。

虽然此前美国政府对半导体投入并不如其他政府,但美国半导体公司的研发支出一直在增长。2000年到2020年期间,其年复合增长率为7.2%。2020年美国半导体产业用于研发的总投资额达440亿美元。

欧洲芯片整体实力和美国有很大差距,但是在半导体材料和设备领域,欧洲比美国要好一些。尤其是硅晶圆等主要原材料方面,美国企业基本上已经撤出这些利润相对比较低的产业,而欧洲仍然有部分企业保留下来,如德国企业世创(Siltronic)就是世界领先的超纯硅晶圆制造商,300mm年产量达到84万片。此外德国化工巨头巴斯夫可以提供高纯度的精加工光刻材料,完善的铜元素电化学沉积方案,3D-TSV封装等。如ASML在光刻机市场横扫全球。

EDA/IP

EDA和IP虽然在全球半导体供应链中占比很小,但在价值链上却举足轻重,可谓半导体“皇冠上的明珠”。EDA三巨头(新思科技、Cadence,以及被西门子收购的Mentor)都是美国公司,他们同时也开发和提供各种IP。IP市场的领头羊Arm极有可能被美国的英伟达收购而成为美国公司。根据SIA和BCG的报告统计,美国在EDA/IP领域占据74%的份额,而中国只有3%。中国EDA行业虽然有华大九天、概伦电子,以及新兴的EDA初创公司,但整体实力跟美国还相距甚远。在IP方面,只有芯原和Imagination(中资背景的英国公司)在全球市场占据一定的份额。

芯片设计

芯片设计是典型的人才和智力密集型产业,全球芯片设计的研发投入占整个半导体研发的53%,是最大的一块。Fabless设计公司的R&D投入一般占其营收的12-20%,有的先进工艺系统级芯片的研发占比更高。在逻辑芯片设计市场,美国占67%,而中国几乎为零。在存储器方面,美国占29%,中国占7%,长江存储、武汉新芯和合肥长鑫等存储器厂商的崛起将有助于增加中国在这一领域的份额。在DAO方面,美国占37%,中国占7%。美国的TI和ADI长期占据全球模拟芯片市场龙头地位,短期内中国或者其它国家都难以撼动。中国在电源管理器件方面的竞争力逐渐增强,模拟领域也有圣邦微和思瑞浦等公司的兴起,但整体营收和技术实力还不能跟美国相提并论。

晶圆制造

晶圆制造环节在研发方面占整个半导体产业的13%,但资本投入却占据了64%,是典型的资本密集型产业。根据芯片产品的复杂度不同,晶圆制造过程会涉及400-1400个工艺步骤。台积电和三星拟新建的5nm工艺晶圆厂总投资接近200亿美元,这么巨额的投资令很多国家和企业望而却步。要知道建造一艘最先进的航母造价也就130亿美元,而建造一座新的核能发电站耗资只不过40-80亿美元。像台积电和三星这样的最先进工艺晶圆代工厂商,其每年的资本开支要占营收的30-40%。7nm工艺及更先进的晶圆厂100%都在东亚,都掌握在台积电和三星手中。

从目前的整体制造产能来看,美国占全球的12%,中国则占16%。据SIA统计和预测,美国在1990年的晶圆制造产能占全球的37%,现在已经下滑到12%。如果继续按这样发展下去,到2030年美国的半导体制造能力将只有全球总产能的10%。而同期中国则一路上升,从1990年接近零到2000年的3%,再到现今的16%,到2030年预期将达到24%。鉴于这一严峻的现实,美国政府开始拨款大力支持美国公司和外国企业在美国本土建造晶圆厂。同时,通过技术出口限制等手段遏制中国在晶圆制造方面的增长,特别是14nm以下工艺的生产。

制造设备和材料

半导体制造过程会使用超过50种不同类型的复杂晶圆处理和测试设备。光刻工具代表了晶圆厂商最大的资本支出之一,而且确定了晶圆厂可以生产的芯片先进程度。先进的光刻设备,特别是那些采用极紫外线(EUV)技术的设备,是生产7纳米及以下工艺芯片所必需的,一台EUV机器的售价就高达1.5亿美元。开发和制造这种先进的高精度制造设备需要在研发方面进行大量投资。半导体设备制造商通常将其营收的10-15%用于技术和产品研发。半导体设备制造商的整体研发水平为9%,在整个半导体产业的价值占比约11%。

在半导体制造设备领域,美国占比41%,以LAM(泛林半导体)、AMAT(应用材料)和KLA(科天半导体)为代表。而中国仅占5%,以中微半导体和北方华创为代表。中国最大的晶圆代工厂商中芯国际在购买ASML EUV光刻机等方面一直受到美国政府阻挠,致使中国14nm以下先进工艺的研发和生产一直滞后。

此外,半导体制造也依赖专门的材料来加工和处理晶圆。半导体制造过程涉及多达300种不同的材料,其中许多都需要先进的技术和设备来生产。例如,用于制作晶圆片的多晶硅锭的纯度必须达到太阳能面板的1,000倍。全球300毫米硅片主要由五家供应商提供,主要来自日本、韩国、德国和台湾。中国大陆只有上海新昇半导体一家可以提供。

在全球半导体制造材料市场,美国占比11%,而中国占比13%。

封装测试

封装测试属于芯片制造的后道工序,主要是将晶圆厂完成的晶圆片切割成裸片,并进行封装和测试,最后输出芯片成品给芯片设计公司。封测厂商也需要投资大量的专用设备,一般占其营收的15%。虽然后道工厂的资本和研发投入不比前道晶圆厂大,但先进的封装工艺也需要先进的设备和工艺支持,比如可以集成多个裸片的系统级封装(SiP)工艺。

封装和测试工厂主要集中在中国大陆和台湾,东南亚也有一些新的封测工厂设施。在这一领域,中国占比38%,而美国只有2%。

中国政府从上世纪80年代开始,推出了一系列支持半导体产业发展的政策,包括 908、909工程、国发18号文、国家重大01专项、02专项、《国家集成电路产业发展推进纲要》、十三五规划,以及成立国家集成电路一二期大基金等。

十四五规划对半导体产业的支持主要体现在如下几个方面:

先进制程。加快先进制程的发展速度,推进14nm、7nm甚至更先进制造工艺实现规模化量产。目前国内在先进制程上还处于追赶状态,强大的市场需求和资本推动会促进中国本土晶圆制造厂商的工艺稳步推进。中国本土晶圆厂商有中芯国际、华润微电子、华虹半导体等专业晶圆代工厂商,以及士兰微、武汉长存和合肥长鑫等IDM厂商。此外,国际厂商在中国本土也有不少晶圆厂,比如英特尔、英飞凌等。而近几年台积电(南京)、三星(西安)和SK 海力士(无锡)也纷纷兴建先进的晶圆厂,从而带动了国内相关技术人才、设备材料等配套的完善。

高端IC设计和先进封装。十四五计划将会针对存储芯片、嵌入式 MPU、DSP、AP领域、模拟芯片和高端功率器件进行重点支持和引导,并致力于解决这几个关键领域卡脖子问题。另外,逻辑芯片的先进封装和功率器件的封装将是发力的重点。

关键设备和材料。在半导体专用设备市场,国际巨头的市场占有率很高,特别是在光刻机、检测设备、离子注入设备等方面处于垄断地位,且其在大部分技术领域已采取了知识产权保护措施,因此半导体专用设备行业的技术壁垒非常高。目前国内收入体量最大的半导体设备公司北方华创占全球设备份额也不足 1%,国产化迫切;光刻胶 95%以上的市场也都掌握在海外厂商手中。十四五规划将会针对一些关键“卡脖子”设备和材料进行专项扶持,比如光刻机、大硅片、光刻胶等。

第三代半导体。国内外SiC产业链主要包括上游的SiC晶片和外延→中间的功率器件制造(包含传统的 IC 设计→制造→封装三个环节)→下游工控、新能源车、光伏风电等应用。目前上游的晶片基本被CREE和II-VI等美国厂商垄断。国内方面,SiC晶片商山东天岳和天科合达已经能供应2英寸~6 英寸的单晶衬底;SiC外延片有厦门瀚天天成与东莞天域可生产2 英寸~6 英寸 SiC外延片。第三代半导体国内外差距相对较小,且国内产业链从上游到下游都已经涌现出很多优秀的公司,第三代半导体写入十四五规划,预期这一领域的国产厂商未来五年会是一个蓬勃发展的状态。

结语:大陆先进制程攻关任重道远

对于需要长时间周期、重资金投入的半导体产业来说,每一次把芯片制程向下推进一个代际,背后都是芯片制造厂商深厚的时间、技术积累,配合设备、材料产业的技术迭代。

对于起步较晚的大陆产业链玩家而言,在成熟制程市场提升份额、积累技术优势,不失为逐步提升自身技术、市场能力的有效手段。对于先进制程的攻关,大陆头部的芯片设备、制造玩家,乃至基础教育等各方面,仍任重道远。

来源:投资趣

还未登录

还未登录