本文来自 微信公众号“广发香港”。

19年港股新股表现较去年更好

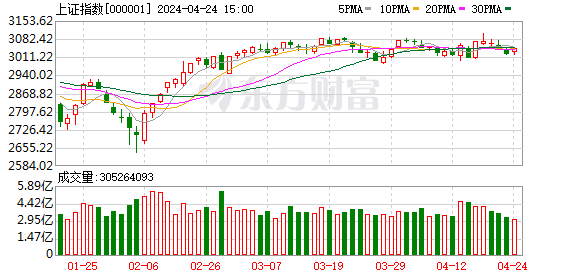

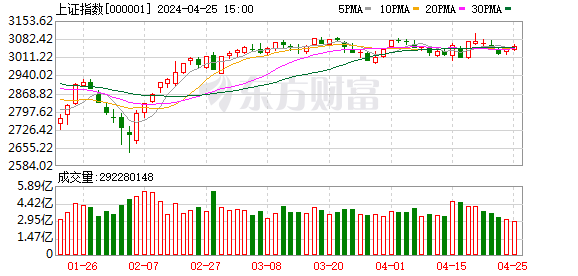

上周全球股市普涨,港股恒生指数、恒生国企指数分别上涨0.81%、0.12%。板块方面,恒生一级行业多数上涨,公用事业涨幅最大,原材料业表现较为疲弱。

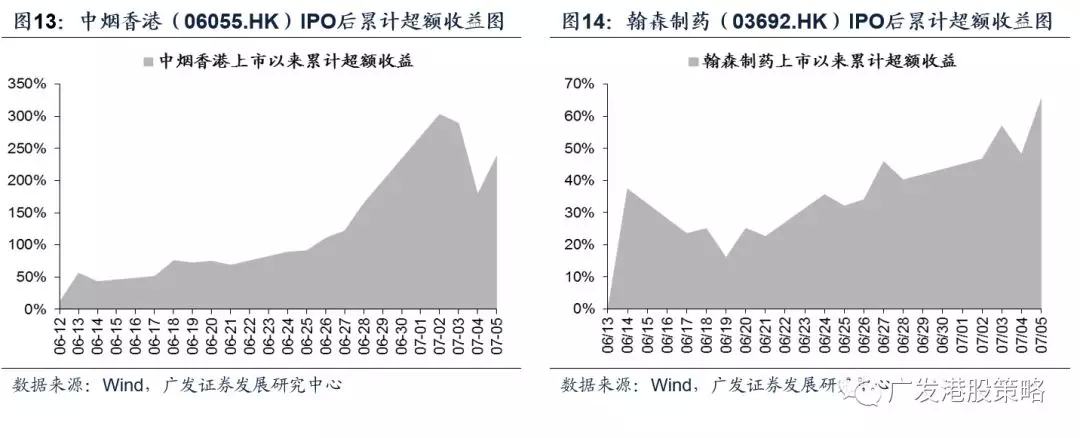

上周港股市场中,部分新股表现抢眼,引发投资者高度关注。如中烟香港(06055)于6月12日上市,发行价4.88港元/股,随后股价持续上涨,7月3日最高一度攀升至28.5元/股,较发行价大幅上涨近5倍。

相较于18年新股IPO发行后短期内频频破发,今年以来港股IPO新股股价表现更为强势。2019年港股IPO有何特征?新股上市后表现较去年更强势的原因是什么?本期策论我们聚焦港股IPO市场发行情况。

1.1 19H1港股IPO概览:热度有所降低,但新股表现更好

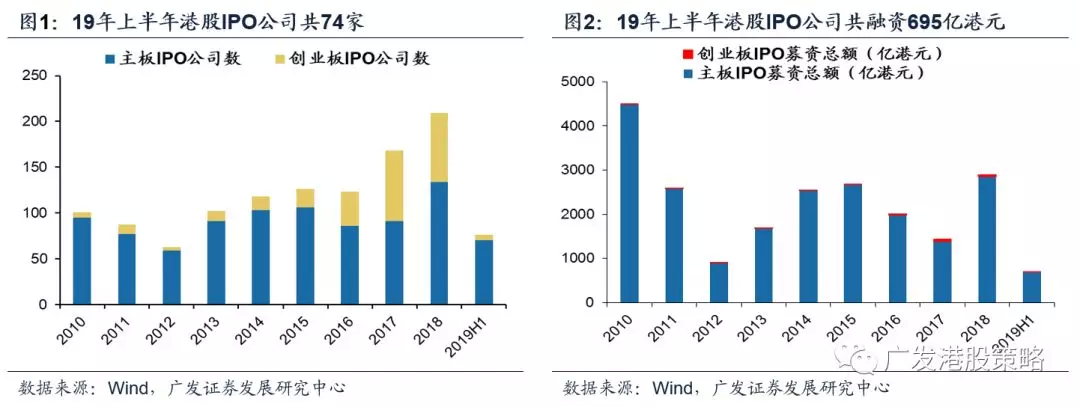

2019年上半年港股IPO公司数不在少数,但总融资规模不大。2019年前6个月,港股IPO公司共76家,其中主板70家,创业板6家。从数量上看,港股2019年上半年IPO公司数不及2018年同期(101家),但仍位于历史高位,不过由于缺乏大型IPO发行,2019H1总融资规模显著低于历史同期。

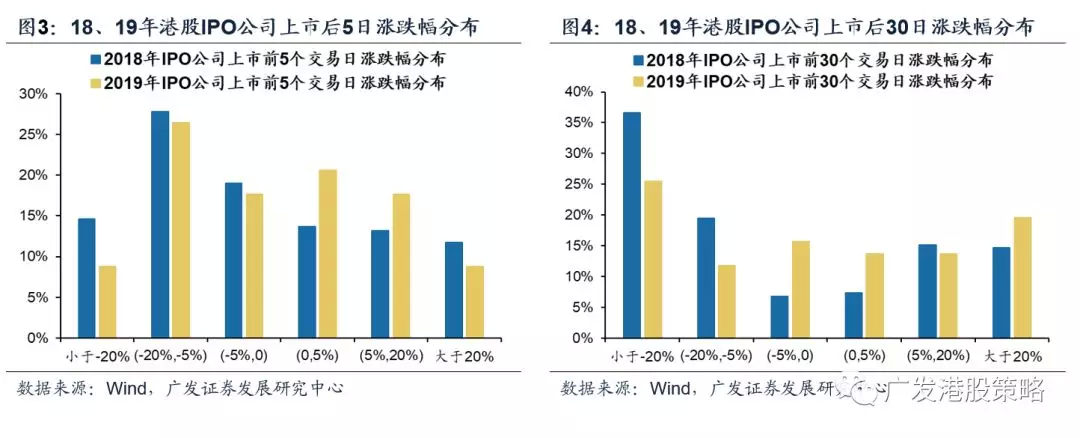

由于供给端的冲击显著下降,2019年新股IPO后破发的案例更少,短期表现普遍较2018年相比更为强势:

香港股市历来“炒新”的热度不高,港股新股上市后短期内上涨效应往往并不强,这一现象在2018年体现得尤为显著,去年大规模的IPO上市使得新股股价遭受“供给冲击”——2018年IPO公司中,超过60%的公司上市5日即破发,且接近40%的公司上市后1个月内较发行价下跌超20%。

但今年以来,港股新股表现较去年显著改善。其中50%的公司上市后5日股价上涨,从上市后1个月的时间维度来看,今年股价大幅下跌的公司占比也明显小于2018年。

1.2 19年IPO新股为何更受追捧?发行估值低、基石投资者保障是主因

19年的香港IPO表现为何“新人胜旧人”?大盘走强具备部分解释力,但远远不够,港股IPO后其股价走势与大盘背离的情形十分常见。19年香港IPO新股倍受追捧的原因除我们上文提示的供给因素外,发行估值下降、基石投资者保障和超额认购减少是最主要的内在逻辑,而IPO行业分布等指标的贡献不显著。

发行估值低、基石投资者占比更高、超额认购比例较低,对今年港股IPO新股强势表现有较强解释力:

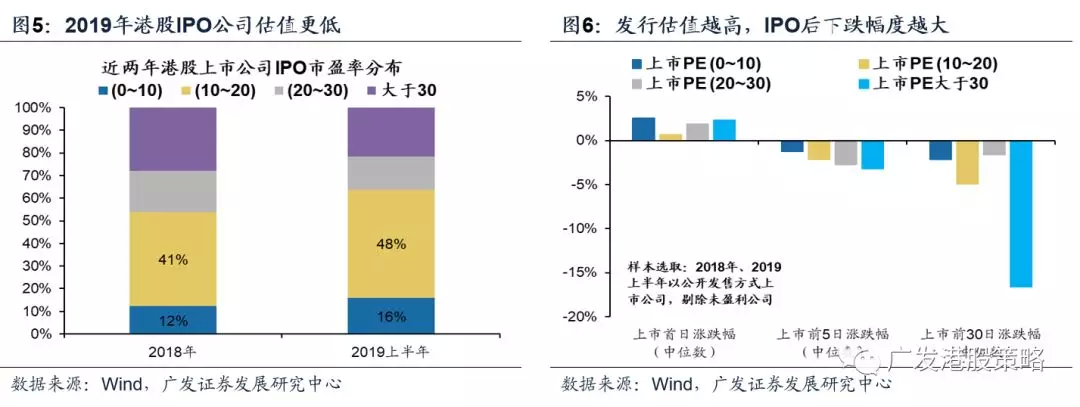

第一,新股发行估值普遍更低。19年IPO公司中(剔除未盈利公司),超过60%公司发行市盈率低于20倍,更低的发行估值意味着上市后估值下修风险更小,而新股“杀估值”正是18年港股新股表现疲弱的原因之一。

此外,18年港交所“新经济”公司大量赴港上市,而一级市场资本对部分“独角兽”公司给予过高估值和发行溢价,使得市场整体下跌时IPO公司面临估值大幅下修。

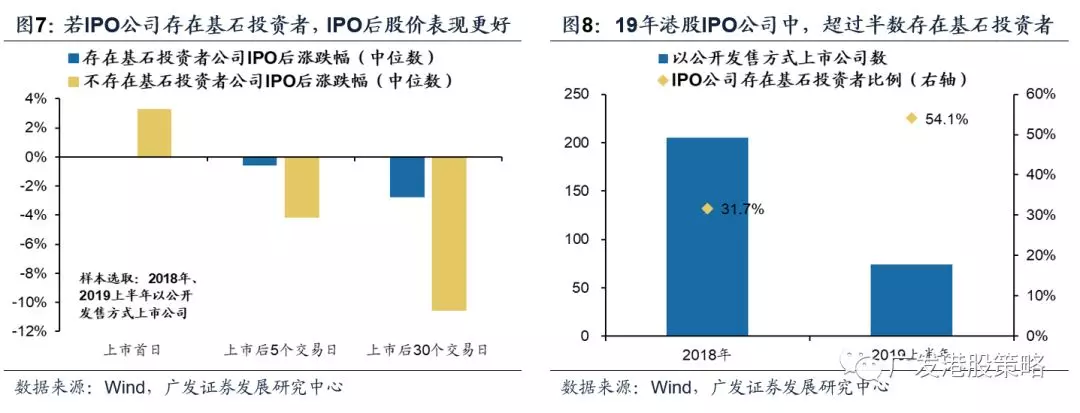

第二,基石投资者占比更高。基石投资者包括大型机构投资者、企业集团等,在新股IPO时承诺购买一定数量股票,能起到提振市场信心的“压舱石”作用。统计近两年港股IPO后发现,若公司存在基石投资者,上市后1个月内股价表现更好(图7)。今年赴港IPO公司中,超过50%存在基石投资者,该比例显著高于18年(图8)。

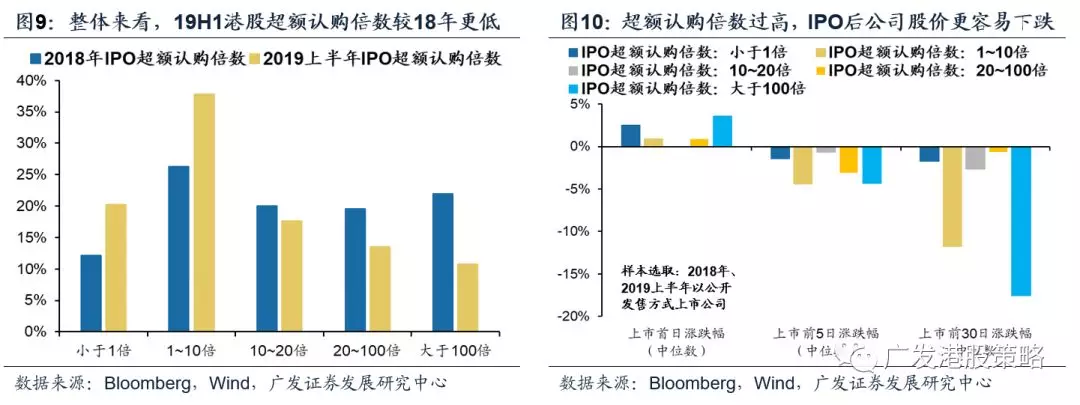

第三,超额认购比例更低。19年大部分港股新股超额认购倍数低于20倍,整体认购热度不及18年(图9)。超额认购倍数越高并不等于IPO后股价表现更好,反而由于拉升了估值溢价使得IPO发行后续股价下跌的可能性增加:以近两年新股为例,超额认购倍数位于10-100倍的公司IPO后表现最为稳健,若超额认购倍数高于100倍,新股上市后一个月出现显著下跌的概率较高。

回拨机制、发行估值、投资者结构的变化可解释该现象:1)超额认购倍数越高,则IPO过程中从国际配售回拨至公开发售的股票比例越高,而散户持股比例提升,进一步加剧新股上市后股价波动;2)超额认购越高,发行估值越高,上市后面临更大回调压力。

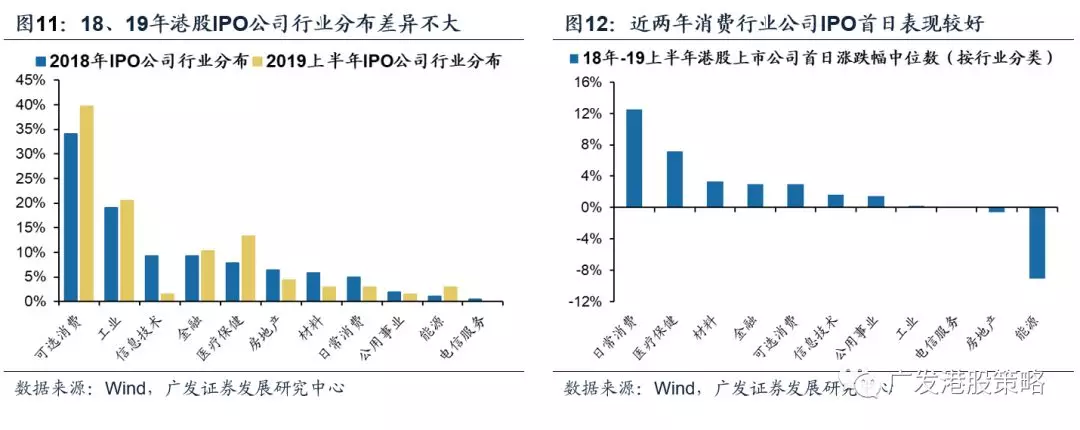

而IPO公司行业分布等因素并不能很好解释18年和19年的差异——今年IPO新股所处行业与去年并无太大不同。

统计各行业公司IPO当日股价表现,消费板块公司表现最好,但由于近两年港股IPO公司行业分布差异较小,用IPO行业分布的差异来解释19年新股表现强势的逻辑并不充分。

1.3 强势新股复盘:共性逻辑与自身禀赋共同推升股价

整体来看,19年IPO新股更受追捧的原因在于发行估值下降、基石投资者保障和超额认购减少,是为新股强势表现的“共性逻辑”;但从个股层面来看,19年IPO后股价走势既包含了共性逻辑的映射,同时也受到公司“自身禀赋”的影响。

1.4 投资策略:仍对港股保持中性偏乐观态度

上周部分新股表现抢眼,引发投资者高度关注。2019年上半年港股IPO公司数不在少数,但总融资规模不大。由于供给端的冲击显著下降,2019年新股IPO后破发的案例更少,短期表现普遍较2018年相比更为强势。

而除却供给压力缓解的因素外,19年的香港IPO表现为何更好?其中大盘走强具备部分解释力,但更主要的内在逻辑在于:发行估值低、基石投资者占比更高、超额认购比例较低。

第一,相较于18年更高的发行估值,2019年IPO公司中(剔除未盈利公司)超过60%公司发行市盈率低于20倍,降低了新股“杀估值”的风险;

第二,2019年赴港IPO的上市公司中,超过50%存在基石投资者,该比例显著高于18年,对于市场信心更好地起到了“压舱石”的作用;

第三,19年大部分港股新股超额认购倍数低于20倍,认购热度不及18年,使得发行估值大为降低,并减少了回拨至公开发售的比例,IPO后公司股价的稳定性增强。

从个股层面来看,19年IPO后股价走势既包含了以上“共性逻辑”的映射,同时也受到公司“自身禀赋”的影响。

整体而言,2019年的港股IPO后新股表现较之2018年恰似“新人胜旧人”,供给冲击下降、估值和超额认购合理化“功不可没”。

市场策略:从港股市场的走向来看,尽管贸易摩擦远未消除,但G20后双方的短暂休战仍利于盈利增长、人民币汇率预期的稳定,加上联储宽松预期或支持估值,预计港股短期或延续前期反弹走势。贸易基准情形下,预计下半年港股行情不悲观,盈利“有韧性、缺弹性”,估值仍存在一波扩张机遇。

板块配置:在贸易基准情形下,配置“攻守兼备”,关注“确定性”主线:1)经济和通胀主线,关注消费(食品、运动服饰、地产、汽车)、医疗、保险、博彩;2)应对“逆全球化”,关注港股科技龙头;3)波动率上升时,配置港股中高股息率蓝筹个股。短期而言,考虑到反弹的延续性和不确定性的消除,港股组合可适当增加组合Beta,如增配可选消费(地产、汽车)、博彩、科技(电子)等板块。

还未登录

还未登录