本文来自 微信公众号“聪明投资者”。

今天(6月2日)起,网易(NTES.US)正式启动香港首次公开发行招股,代码为“09999”。

网易将在香港公开发行1.7148亿股新普通股,发售价上限为每股126港元,最终定价将于6月5日确定,最高筹集约216亿港元。并将于下周在香港联交所上市交易。

在香港上市后,网易港股可与在纳斯达克上市的网易美国存托凭证(ADS)互换,每一份存托凭证可转换成为25股普通股。发行价上限相当于每份ADS为406.38美元,较6月1日收盘价397.59美元,略有溢价。

继阿里(BABA.US)之后,网易回归,而京东(JD.US)也可能紧随其后,在目前中美关系大背景下,中概股回归中国资本市场似乎是大势所趋。

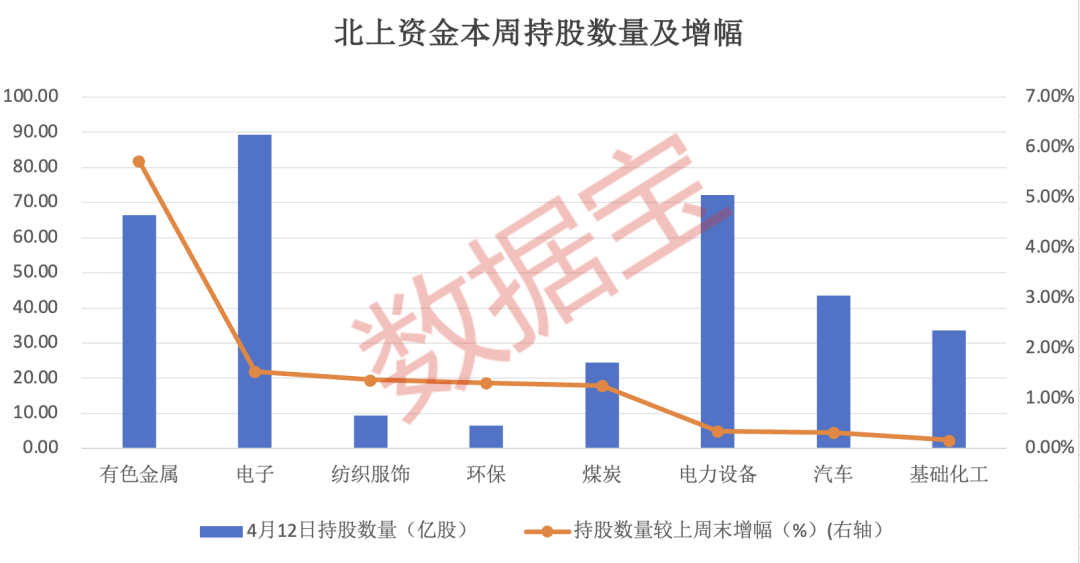

下图是美股中概股前十五市值的互联网等相关公司,今年以来的涨幅情况。可以看到,在美股受卫生事件影响下跌的背景下,包括网易、京东、拼多多(PDD.US)、好未来(TAL.US)、哔哩哔哩(BILI.US)这些公司依然大涨。拼多多、哔哩哔哩今年以来的涨幅都已经超过了70%。

资料来源:Wind;截止2020年6月1日

这些中国非常优秀的一批公司,如果回归港股,无疑将提振市场,资金更多南下也可以预见。

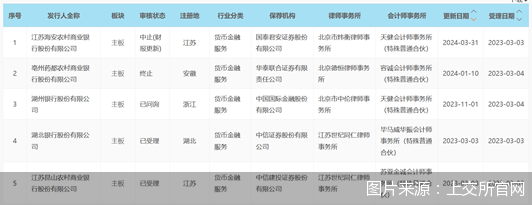

下面这张表格是公募基金重仓的港股今年以来的涨幅,包括腾讯(00700)、美团(03690)等公司,今年以来都涨幅不小。

资料来源:Wind;截止2020年6月1日

在这种背景下,市场上那些明星基金经理,他们是如何看待中概股回归,可以买吗?AH的折溢价会有变化吗?被认为低估的港股市场又会有什么改变?

聪明投资者整理了近期采访或发布的多位顶级投资人关于中概股公司、港股市场未来变化的趋势判断、机会和风险所在,分享给大家。

高毅邓晓峰:中概股回归改变港股产业结构 未来港股不一定会折价

高毅资产首席投资官邓晓峰在接受聪明投资者采访时表示,港股一直以来是以外部的欧美资金为主,容易有比较大的折价。但是未来这个情况有可能会发生改变,主要有两大原因:

第一,未来更多的公司会在香港上市,尤其是很多中概股回归之后,会让香港的资本市场结构上变得更合理,对投资者的吸引力会增强;

第二,通过港股通,南下的资金会越来越多地参与港股市场,分享这些在香港上市的公司带来的成长机会。

我们已经看到了北上的资金对国内投资风格带来的改变,下一步南下的资金也会逐渐改变香港市场的风险收益特性,而且这会是一个长期可持续的状态。当然,未来可能会有更多的外部冲击,但不会改变市场的本质。

当港股通完全打通了之后,港股上市公司更丰富、更多元化了之后,港股市场能更好地反映经济体的长期发展结构之后,可能比目前国内的市场机会更好。

越来越多的美国上市中概股开始在香港二次上市。阿里已经在港股上市,京东、网易也已有香港上市安排。

这些高科技企业的上市将改变香港市场的产业结构。

过去香港上市公司以金融、地产、能源行业的旧经济公司为主,高科技中概股的回归将使香港市场更能体现中国经济的未来。

港交所调整上市规则也在帮助医疗、科技等领域的优秀初创企业登陆港股市场,未来香港将会是中国优秀企业面向世界的重要窗口。

目前南下资金在港股市场的参与度越来越高,香港市场的投资者结构在发生变化。内资和外资开始变得同等重要,而不再是外资起主导型作用。

就如同北上资金改变A股投资者的风险偏好一样,南下资金也在对港股投资产生巨大影响。未来港股不一定会折价,因为这种折价可能被南下资金视作可以捕捉的超额收益。

虽然大国关系为港股投资者带来诸多挑战,但香港市场的机会也非常多、非常大。

这家中概股电商已经是个不会倒的生意 电商行业后加入玩家也容易成长

邓晓峰在接受聪明投资者采访时说,互联网行业是人类有史以来增长最快的行业。

这个行业生意的本质,一方面连接了用户,用户是它的资源,当然很多时候也是它的成本项;另一方面连接了商家。互联网行业为社会带来了价值,同时也分享了收益。

对做研究的来说,我们尝试理解这个生意的本质是什么,它为社会创造价值的来源是什么。例如,在电商行业,当早期玩家把基础设施建好了之后,快递、支付变成了一个基础设施之后,后面加入的玩家就更容易成长起来了。

电商业务早期发展的时候,可能没有利润,但是已经有了非常高的市值,因为投资者会认为等企业进入稳定状态的时候,它可以更好地实现股东回报。

例如某电商的后起之秀,看它的收入利润表,就知道这是一个很容易赚钱的生意,它的毛利率是非常之高的,只不过更多地以费用的形式当期把它投入进去了。因为它的现金流一直是正的,还在不断地产生新的现金流,你就知道这是一个不会倒掉的生意。

所以,很多时候我们需要不断地评估生意自身的现金流和维持程度,当前发展到了什么状态,以及未来成熟之后的终极状态。

景林高云程: 香港市场会由“离岸”变得更加“在岸” 内资会在港股市场有更多话语权

景林资产总经理高云程,在5月27日的好买第八届中国私募行业高峰论坛上对中概回归和港股表达了他的最新观点:

中概股确实是近期热门话题,但大家可能只看到了事情的一面。美国证监局主席也说了这样一句话:“世界各国的优秀公司来美国上市,为美国投资者提供了多元化的选择,未来美国股市会继续向世界各地优质企业开放。”

世界的好企业去美国上市,其实受益最大的是美国的投资者。此次中概股事件,受影响最大的是本身有瑕疵的问题企业,对于真正的优质企业来说,他们有更多的选择权,投资者更希望能留住这些企业。

从另一个角度讲,在这种不利的舆论环境和市场情绪中,很多优质中概股的股价反映了各种负面因素,当这些负面事件消退后,投资者开始关注公司质地时,估值也将修复。

香港是个离岸市场,虽然上市公司多为大陆企业,但投资者却以外资为主,这也使得港股对外部事件的反应很剧烈,且与美股相关性较高。

近几年我一直关注南下资金和北上资金的情况,发现一个有趣的现象,就是北上资金坚定买入A股的同时,南下资金也在坚定的买入港股。

这种互联互通机制有助于让香港市场由“离岸”变得更加“在岸”。外资在A股市场具备定价权的同时,内资也会在港股市场有更多话语权。

香港市场有着更大的包容性,上市企业有高分红的价值型企业,也有快速发展的初创企业,投资者多种需求都能得到满足。无论是现在还是未来,香港都会是重要的国际金融中心,是集结中国好企业的关键市场。

高毅韩海峰:港股和一些中概股低估值的机会已经出现

高毅研究总监韩海峰此前在接受聪明投资者采访时表示,从估值的角度看,一些低估值的机会已经开始出现,包括港股和一些中概股。

例如港股的估值已经处于历史低位,最近恒生指数破净,之前的两次破净分别是在1998年和2016年初。

低估值是市场回报很重要的一个来源。在低估值的时候,负面因素已经体现在估值中了,所以承担的风险是有限的。

景林资产蒋锦志:在哪上市不重要 关键看公司是否优秀

中国消费市场的投资机会还是巨大的,而且未来会是全球最大的一个投资的市场。

目前我们社会商品零售总额已经接近或者超过美国了,但是我们的人均消费和服务支出,还只有美国人均的1/10,我看还有的数据是说1/14。

那么我们在人均消费支出是它1/14的情况下,社会商品零售总额已经跟它接近了,如果说(未来)我们人均消费支出不断增加,中国的消费市场还会有非常巨大的增长。所以,中国毫无疑问会成为全球最大的消费市场,而且将来会远远超出其他国家。

我们有14亿人口,我们消费占GDP的比重只有50%左右,美国已经是70%左右,所以从各个方面来看,中国的增长未来还会越来越多的靠消费来支撑。

举一个消费行业的具体的例子,比如零售行业,零售行业包括线上零售和线下零售。

具体到公司来看,美国1000亿美金以上市值的公司有4家,中国就只有一家,就是阿里。美国包括Amazon(亚马逊),10000多亿,沃尔玛,3000多亿,家得宝(The Home Depot)2500亿左右,Costco(好市多)1300多亿。中国的第2名只有500多亿美金了,拼多多和京东大概就500亿美金左右。

美国500亿美金以上的公司,有7家,中国就3家,美国还有CBS,药品和杂货一起卖的。

港股估值水平低,一方面是港股传统经济和国有企业多,周期性企业也比较多,其实这些企业的估值是在历史的低点,未来能不能有个比较好的回报?

很关键的是,一个公司治理结构要不断完善,要更多的重视股东回报。比如,重视增加分红和回购。

所以,如果这些香港公司在这方面有很大的改善,那么还是会有不错的回报的。企业在哪上市不重要,关键还是看企业本身是否优秀。

重阳投资王庆:中概股回归大趋势不会改变 A股港股两个市场效率在提升

由于南下资金参与港股,港股市场一些公司的定价权慢慢地也在反映我们真正了解中国上市公司的中国投资者手里,一些股票越来越大的交易比例是来自于南下的资金,也就意味着港股市场的效率也会提升,因为会有更多研究能力更强、更了解本土企业的投资者参与。

这些都是后面已经发生和正在发生,或许还会持续发生的变化,总之两个市场效率在提升。

最终,随着互联互通程度的提高,两个市场定价之间的差异,应该是要有所收敛的,甚至是趋势性收敛的,如果动态地看,现在H股相对A股的折价率可能是在历史的最高点。

关于中概股的问题,以我们了解的情况,相关方一直在密切的讨论、商讨相关的应对措施。我倾向于相信,最终我们也会按照市场化、国际化的基本原则,我们这边监管政策非常有可能跟美国当局达成某种一致,在监管政策上解决这个问题。

但即使监管政策解决问题,也许并不能改变很多在美国上市的中概股回归港股,甚至回归A股的大趋势。

因为随着香港市场上市规则更加优化,尤其是有些规则的优化,使一些在美国上市的中概股有意愿回归香港上市。

毕竟在互联互通程度越来越提升的背景下,越来越多香港市场投资者是中国境内的投资者,中国境内投资者在这个市场中投资中国的上市公司,在香港显然更方便,从定价效率、提升估值、各种沟通成本上来讲也更低。

从这个意义上来讲,我相信很多在美国上市的中概股是有意愿回归的,即使没有相关监管政策、审计政策这方面的考虑。

前瞻性地看,随着趋势的进行,中国很投资者将会有越来越多的机会享受在海外上市的中国公司成长带来的投资机会。

兴证全球董承非:看五年港股市场会表现非常好

我去年年底交流的时候说港股会比A股好,结果今年被打脸了,但我还是要咬着牙说,如果真的是看全面来讲,港股的性价比还是比A股要好。

因为香港它是个离岸市场,离岸市场面临着这种事件性冲击的时候,它可能会比A股韧性(差一点)。因为它是高波动,它一撤,可能波动回调大一点。

但是从长远来看,它的水位比A股要低很多。同样的标的,比A股要便宜二三十、三四十。

价格便宜不便宜,在一年显现不出它的威力,但是如果看五年,便宜和不便宜,对投资收益率的影响非常大,所以港股后面表现可能会比A股好。

易方达萧楠:港股的机会大,风险也大

港股市场机会大,风险其实也大。

第1, 港股里没有特别长期的买家。它是一个活水,不像 A股始终有一部分资金在里面,它是一个非常外向型的市场,往往会导致很多时候港股的走势不是始终依据基本面走的。

比如这次卫生事件,A股相对来说受伤是比较轻的,但是当国际投资者开始纷纷往外撤的时候,港股开始杀跌,杀到完全不顾基本面跌掉90%,再跌90%,这是港股的一个风险。

第2,港股里机构特别的多。想在机构扎堆的地方去实现好的收益率,这件事情本质上还是蛮难的。为什么?大家可以关注一些过去在A股做的非常好的基金经理,在港股长期都拿不到特别好的超额收益,也是因为这个原因。相对来说我们投港股的一个思路,就是稍微不要和主流特别重合。

港股有一个非常重要特征,如果主流不去碰的一类股票,那么基本上这个股票是有很大问题的,港股的垃圾股是没有定价的,不像A股的垃圾是很贵的,乐视退市的时候还有60亿市值。

港股的机会在哪?

第一,本土化的研究优势。过去很多的时候,很多海外机构,他们对于国内的一些产品定价是有很大问题的,尤其是消费品,他们不太理解本土消费品的商业逻辑,甚至有一些在我们看来非常简单的商业行为,海外投资者认为是造假账,甚至还去做空。

这就是因为两边毕竟是隔着很强的文化背景和商业逻辑。所以很多时候海外机构投资者不太理解我们本土的一些商业逻辑。

第二, 海外不太能理解的一些商业模式。

一些小市值的公司,在长大的过程中,它必须突破一个临界点,过了临界点以后才能够被主流机构所关注。一旦过了临界点以后,它的股价才能被关注,实现戴维斯双击。在这之前它会蛰伏很久。

以前的长城汽车、吉利汽车都是这样的,一开始没有机构去问津,等到有机构开始发现的时候,实际上他们的业绩已经非常景气了。这是我们本土研究的优势,我们的研究能力、覆盖能力可以覆盖到。

港股有一些品类在A股上不了市。比如教育、博彩这样的行业,这些港股都可以做。

从容投资吕俊:投资B站一类的新型消费

消费要投一些新型消费,比如说像b站。虽然我也是年龄一大把,不属于小年轻了,但是我经常会去b站玩一玩,这代表着年轻人的消费。还有游戏,就是和平精英什么的,我也经常上去打一打。

心态上不能老,因为未来的消费(如果)有机会,就是在这些新型消费上面,不在茅台酒。

当然茅台是一个很神奇的公司,但是我觉得它未来的收益率会比不上这些新型消费,包括那些小明星喝的酒什么的,这些东西不太受经济周期影响,不太受贸易影响。

年轻一代总归会变得越来越有钱,人口很少,又要干活,大家肯定不得不给他们加工资,他们加了工资,肯定就有钱,有钱花在什么地方?

他们有他们的想法,可能搞点动漫、搞点cosplay、打打游戏、到处充个值什么的。

这些消费一定得重视,这代表着未来的重大投资机会,一定得布局,跟上时代。

(编辑:李国坚)

还未登录

还未登录