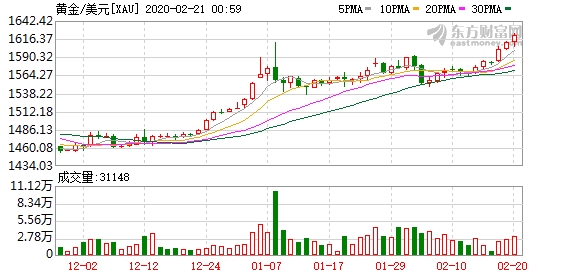

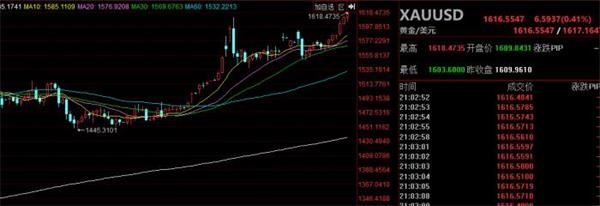

资本市场的喜事不断,上证综指终于冲上3000点,黄金价格也是更上一层楼,2月20日晚间,黄金快速拉涨,目前黄金最高已经冲至1618.5美元/盎司,再度刷新7年新高。

花旗成为黄金的坚定多头,花旗集团周三表示,随着美股牛市持续,加之新型冠状病毒疫情引发了有关全球经济增长可能放缓的忧虑,黄金可能会成为投资者对冲经济下行风险的一种方式。花旗认为,市场的紧张情绪将促使投资者大举投资所谓的避险资产,在未来12至24个月内推动金价升至每盎司2000美元,若按2000美元/盎司作为下移阶段的目标,黄金仍有25%的涨幅空间。

以埃德·莫斯(Ed Morse)为首的花旗分析师表示:“黄金应该是一种突出的宏观资产市场对冲工具,在持续的风险市场上涨时期具有弹性,但在市场遭遇抛售和成交量激增时是一种更好的对冲。”

短期而言,花旗将6至12个月黄金目标价上调至每盎司1700美元。

随着黄金价格不断上涨,跟风资金快速涌入,全球最大的黄金ETF——SPDR的持仓规模也在不断上升,最新的规模为931.6吨,连续7个交易日增仓,持仓量处于近三年的高位。

上海东证期货分析师徐颖表示虽然黄金现货突破1610美元/盎司的前期高点并进一步走高,但建议多单继续持有,黄金波动率的抬升才刚刚开始。

中泰证券研究所分析师谢鸿鹤认为看多贵金属有六多个原因。首先贵金属投资逻辑摆动至上行周期第一阶段。过往研究来看,贵金属价格与美国真实收益率指标(USA 10y TIPS yield)有着明显而稳定的负相关性R2=0.93),美国真实收益率是决定金价趋势的核心变量。通常,真实收益率回落有两个阶段,第一阶段真实收益率下行的主要驱动来自国债收益率的回落,第二阶段真实收益率下行的驱动力主要是复苏趋势下通胀预期的抬头。2019年四季度我们看到黄金上涨的逻辑逐渐转归第二阶段,但疫情影响下,黄金上涨逻辑又摆动至第一阶段。

其次从历史经验来看疫情期间,“避险情绪+经济转弱预期”驱动金价上行,贵金属有望获得超额收益。回顾2003年非典期间,中国2013年2季度GDP增速降至9.1%,美国制造业PMI也一度在2003年4月份创出46.10的新低,经济短期下行压力较大,因此黄金价格在非典爆发阶段上涨了12.19%,黄金股也出现了明显的相对收益。更为重要的是,当前与非典期间所处的经济周期不同,2003年非典发生于经济上行周期,当前基钦周期处于探底回升阶段,面临着更为复杂的宏观局面,未来或将延续“经济下行+货币政策宽松”的宏观环境。中泰证券认为,贵金属板块具备较优的风险收益比。往后看,考虑到疫情的影响,以及当前仍较为复杂的全球贸易环境,全球经济的企稳进程也面临不断的评估。

其三、黄金ETF持仓稳中有升,COMEX净多头结构延续。截至2020年2月14日,黄金ETF持仓量(SPDR+iShares)1297.34吨,ETF持仓量稳中有升,长线资金看好黄金态度不改。COMEX黄金非商业多头持仓约35.65万张,同时非商业空头持仓降至4.86万张,COMEX净多头结构延续。

四是贵金属板块机构配置比例处于历史低位。

第五、金银比维持高位,银价同涨亦具备超涨期权。1)从金融属性来看,金银价格具有同涨同跌的特点;2)金银比是衡量白银相对价格高低的一个有效指标,历史上金银比总体上运行于40-80区间,当前金银比已经接近88,处于历史高位,银价具备上攻动能;3)经济复苏初期,白银商品属性得到激发,因此金银比修复行情常发生于经济复苏初期(即贵金属上涨周期的第二阶段);4)回顾历史来看,2000年至今共发生了三次金银比修复的行情,每次金银比修复均在20%以上,板块内白银具备明显的超额收益。

还未登录

还未登录