本文来自 微信公众号“腾讯美股”。

随着视频流媒体服务提供商Netflix(NFLX.US)第二季度财务数据惨淡,并有迹象表明第三季度的用户数量可能低于预期,市场不再相信这家公司首席执行官里德·哈斯廷斯(Reed

Hastings)之前的言论,比如Fortnite和YouTube才是该公司的主要竞争对手,导致该公司的股价在过去三个月下滑了30%。甚至连哈斯廷斯如今也已承认,其他公司新推动的视频流媒体服务将会给Netflix的成长构成影响。

市场情绪已经转变。目前,做空Netflix股票的数量已达到2200万股,占该公司总流通股本的5%,较今年初增加了60%。尽管“卖方”依旧看好做空Netflix股票的前景,但在金融数据服务提供商FactSet跟踪的华尔街分析师中,70%的人依然给予Netflix股票“买入”评级。不过独立投资人越来越质疑这家公司的增长前景。

如果没有积极的情绪支撑,Netflix股票仍然被高估,这对该公司的股东而言是一个严重的风险。三个月前,在发布令人失望的第二季度财报导致Netflix股价跌至325美元后,就有市场分析师发出警告称,该公司股价仍被高估了。由于未来两年新的竞争导致增长放缓,该股可能跌至每股118美元,比当前股价下跌57%。

当Netflix在2013年首次推出原创内容时,它拥有显著的先发优势。传统的网络和电影公司要么缺乏构建流媒体平台的专业知识,要么不愿牺牲把内容授权给Netflix赚到的钱。不过这一切都发生了转变。迪士尼(DIS.US)、华纳媒体、NBC环球都撤下了投放到Netflix的内容,推出自己的视频流媒体服务;亚马逊正加大内容预算;苹果(AAPL.US)则刚宣布推出Apple TV+服务,购买苹果设备的用户可以享受首年的免费服务。

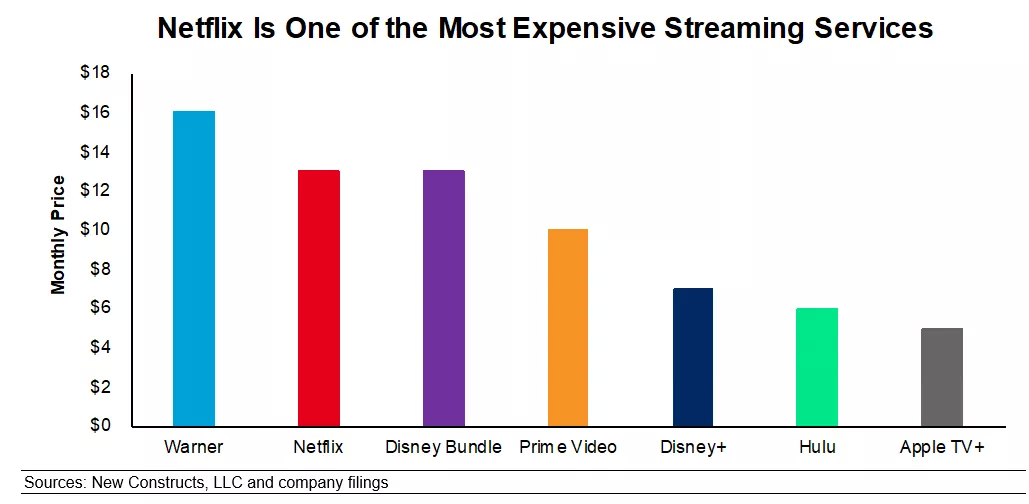

Netflix目前在竞争激烈的空间里运营,这是最昂贵的选择之一。以与Netflix相同的每月12.99美元的价格,消费者可以获得捆绑Hulu、Disney+和ESPN+的服务。每月10美元,他们就可以收看亚马逊(AMZN.US)Prime Video的内容,而该项服务也是所有亚马逊金牌会员的福利。

授权内容的不断流失,意味着Netflix不再拥有比同行规模更大的内容库。亚马逊拥有最大的内容库,迪士尼捆绑包的经典电影、家庭娱乐内容、有声望的电视和直播体育节目,为其提供了Netflix无法比拟的广泛选择。

订阅用户增长已在放缓

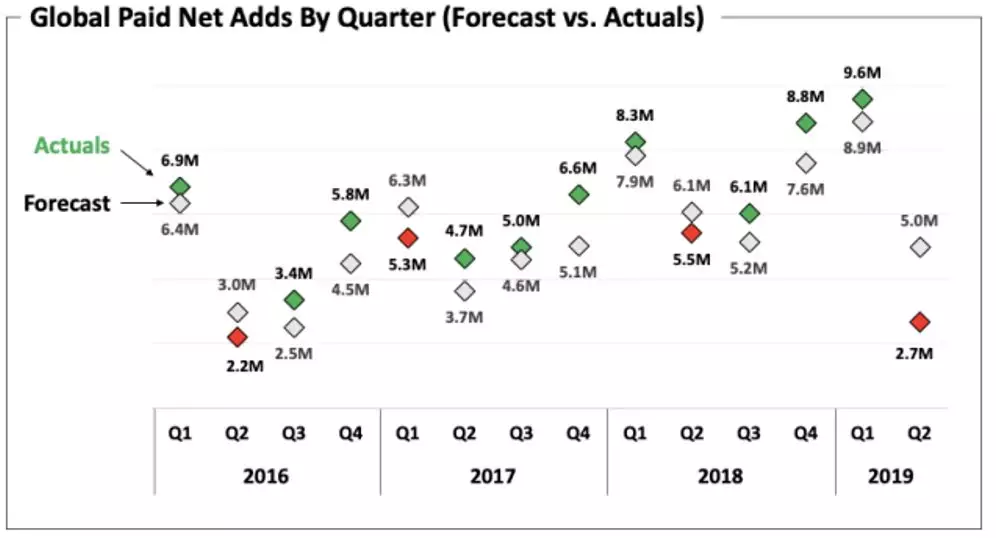

在这些新竞争者推出之前,Netflix已在努力保持增长。该公司第二季度仅增加了270万用户,是三年来的最低增长率。尽管业绩不佳,Netflix仍预计第三季度将增加700万用户。

自该公司开始推出原始内容以来,截至2019年上半年的净订户数量首次低于2018年上半年。在利润率较高的美国业务中,第二季度的用户数量实际上减少了13万。这意味着下降不到1%,但该公司的美国用户群似乎已经见顶,这对Netflix投资者来说是个坏消息。

随着新竞争对手的推出,Netflix美国用户群的压力只会增加。将于11月推出的迪士尼+,已经收到了众多的预订兴趣,以至于其网站出现崩溃。

投行Evercore ISI在最近发布的研报中表示,今年第三季度,该公司在国际市场的增长依然举步维艰,9月份其应用的国际下载总量同比仅增长了5%。由于Netflix在国际上面临的竞争较少,最近它的增长放缓表明了一个事实:其目标市场的总体规模可能低于乐观人士的预期。随着Hulu等竞争对手准备推出自己的国际产品,预计Netflix的国际业务也将很快开始陷入停滞。

支出将会进一步增大

竞争的加剧不仅会影响到Netflix的订阅用户增长。这家公司制作、授权和营销内容的支出同样也会加大。

为确保获得一份长期协议,Netflix一直在不断增加支付给内容制作者的报酬。为了与《权力的游戏》主创大卫·贝尼奥夫(David Benioff)和D.B.魏斯(D.B. Weiss)签约,该公司支付了3亿美元。最近,在与艾美奖得主菲比·沃勒-布里奇(Phoebe Waller-Bridge)签约的竞标中,Netflix输给了亚马逊(AMZN.US)。

Netflix还继续向其授权内容库投入了大量资金,这与公司高管们声称他们的原始内容足以满足订户需求的说法相反。Netflix最近花了5亿美元获得《宋飞正传》(Seinfeld)的版权,这个价格超过了《办公室》(the Office)和《老友记》(Friends)。

更者,来自媒体公司竞争的不断加剧,让Netflix很难向消费者推广自己的服务。这家公司的营销支出一直在飞涨,从2015年的8.24亿美元升至2018年的24亿美元。因为其他媒体公司限制了Netflix的广告空间供应,Netflix被迫转向效率更低的广告形式,相应的营销成本也会更高。

估值依旧不合理

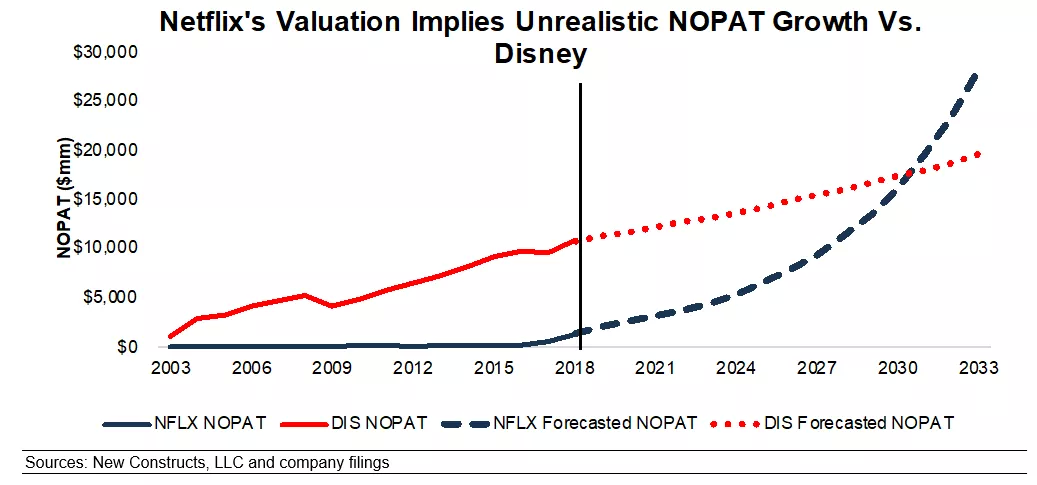

虽然Netflix股价在过去三个月下跌了30%,但当前股价依旧估值过高。通过反向DCF模型(reverse DCF model),能够量化股票价格所隐含的增长预期。为证明当前273美元左右的股价是合理的,Netflix必须实现12%的税后营业利润率,并在15年的时间里以23%的复合年增长率增长。与此形成对比的是,迪士尼当前130美元的股价,意味着该公司在15年的时间里只需要以4%的复合年增长率增长。

尽管订阅用户的增长已出现停滞状态,但Netflix股价仍意味着该公司可以实现指数级增长。用户增长放缓加上竞争加剧,让Netflix过高的估值难以站得住脚。

如果Netflix未来15年能够以17%的复合年增长率保持增长,这家公司当前的合理股价应当为118美元,意味着当前股价仍有57%的下跌空间。这也意味着Netflix的营收增长率,将会从2019年的28%降至长期的10%以下。

还未登录

还未登录