【2019年9月23日讯】上周,美国货币市场上的美元流动性突然吃紧,隔夜回购利率曾一度飙升至10%,为此纽约联储在时隔10年之后,重启正回购操作,并且自上周二开始连续四天向市场注入短期流动性,9月17日531.5亿美元、9月18日750亿美元、9月19日750亿美元、9月20日750亿美元,而且纽约联储在20日的公告中明确:自9月最后一周(23-27日)除了每天进行750亿美元的隔夜正回购之外,还将进行三次每次300亿美元规模的14天正回购,之后9月30日至10月10日期间,只进行每次750亿美元的隔夜正回购操作。即在10月11日前,美联储保持增加市场流动性1000亿美元流动性水平。

究竟是什么原因导致美元钱荒的呢?

短期看,企业缴税和银行认购国债缴款导致银行体系流动性暂时减少,以及9月5日以来,10年美债收益率出现了一波快速回调,由1.4%左右最高回调至1.9%上方,幅度超过40个基点,由此导致部分市场投资者用于杠杆操作抵押品估值缩水后出现了融资缺口。

除此之外,也与美联储负债和其利率工具的变化变动密切相关。

首先,在2008年金融危机爆发之后,为了消除银行存在美联储的存款准备金对其利差的不利影响,自2008年10月份开始美联储开始向银行的存款准备金支付利息(危机前美联储是不付息的),利率就是超额准备金利率(IOER),相应银行即便是将资金存入联储,也能获得相应利息收入,在危机期间,此操作无疑有助于银行资产负债表的修复。

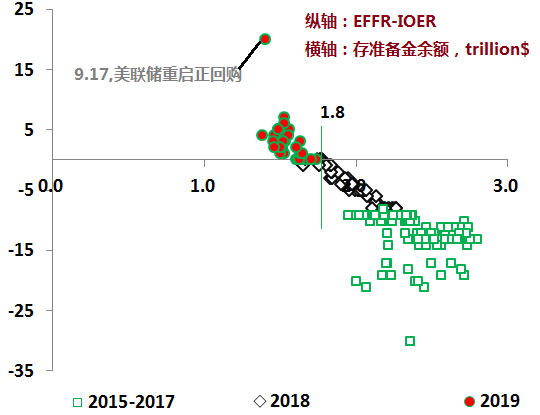

其次,从2018年6月开始,无论是美联储的加息操作,还是在今年以来的降息操作中,有了一个显著的变化,联储开始将超额准备金利率(IOER)逐渐压低至联邦基金利率(EFFR)下方,9月份降息之后,联邦基金利率目标区间降至1.75-2%,而超额准备金利率(IOER)则降至1.8%。而2018年6月份之前,IOER一直是与联邦基金利率目标区间的上限保持一致的。美联储之所以如此操作,无非就是缩减银行在其上缴的存款准备金规模,截止到今年9月18日,银行的超额准备金余额已经由2018年6月初的2万亿美元降至1.4万亿美元,2014年10月份其峰值高达2.8万亿美元。

还未登录

还未登录

![]()