在人民银行上个月发布的《区域金融运行报告》中指出,居民杠杆率水平对消费增长有负面影响。

这份报告用计量分析的方法证明了,控制人均可支配收入、社会融资规模等因素后,居民杠杆率水平每上升1个百分点,社会零售品消费总额增速会下降0.3个百分点左右。

这是中国政府首次以量化方式证实居民杠杆和消费的负相关关系。

事实上,居民杠杆率是一个国家衡量居民债务水平的重要指标,这个指标也在很大程度上决定了政府后续对货币政策和房地产政策的态度。

日前,国泰君安宏观团队在《部分省市居民债务率近80%,限制货币、地产政策——金融周期系列报告之十一》一文中对中国部分省市的居民杠杆率敲响了警钟。

尽管全国整体居民杠杆率还在可控范围之内,但部分省市已经到了不可不防的地步,而这一指标又会反过来约束下一步的货币和地产政策走向。

01

谁在负重前行?

截至2018年末,中国居民部门的杠杆率为52.6%。

由于这一指标仍然低于大部分发达国家,因此被很多人视为在安全范围之内,然而如果我们把其分拆到各个省市,会发现结果大相径庭。

8个地区债务率超过全国平均水平:

其中以浙江76%为最,其次是上海68%、广东64%、甘肃61%、福建60%、北京59%、重庆57%、江西55%。

其中浙江、上海、广东、北京4个地区属于经济发达地区,处在京津冀、长三角、珠三角核心经济发展地带,重庆地区比较发达,福建发展中等,而甘肃、江西经济较为落后。

债务率处在50-55%区间范围:

安徽52%、宁夏52%、广西51%、海南51%、贵州50%。

债务率处在40-50%区间范围:

河北46%、云南45%、四川43%、江苏42%。

通过整理2018年末,全国26个省和直辖市(部分地区数据缺失)的居民债务率数据,我们可以发现目前全国杠杆版图呈现出明显的“U”型走势。

▼2018年末,居民杠杆率较高的地区

数据来源:国泰君安证券研究,Wind

注:图中数据为对应地区居民债务率=居民信贷总量/当地GDP;红色区域债务率超过55%,蓝色区域债务率处在40-55%;河南2018年数据缺失,采用2017年数据;天津、吉林、黑龙江数据缺失。

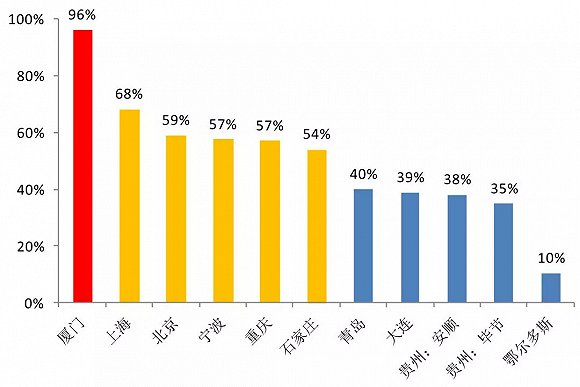

除了省份数据,我们还对重点城市做了探究。

受数据可得性限制,我们只得到11个城市数据,其中厦门地区居民债务率高达96%,上海、北京、宁波、重庆、石家庄的债务率也都在50%以上,隐含风险,值得重视。

▼部分城市数据看,厦门地区居民债务率高达96%

数据来源:国泰君安证券研究,Wind

02

53%的居民负债率到底算不算高?

居民杠杆率作为国家决策层决定地产、货币政策的重要衡量指标之一,其意义不可谓不重大。

那么52.6%这样一个数字,在国际范围内到底处于一个什么样的水平?

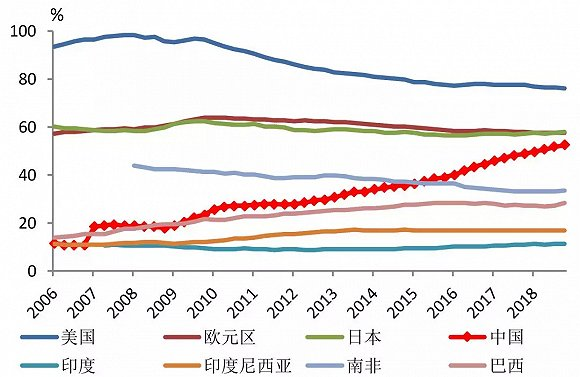

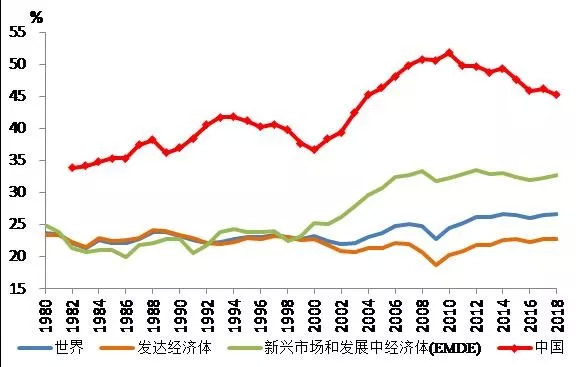

通过对比,我们发现在2018年同期范围内,发达国家的平均居民杠杆率为72.1%,而在发展中国家,这一数字仅为39.9%。

换句话说,中国的债务率水平仍然低于发达经济体,但在发展中国家中处于较高水平。

▼BIS口径下,中国居民债务率高于大多数发展中国家,但是仍低于发达国家

资料来源:Wind,中国人民银行,统计局,国泰君安证券研究

然而值得注意的是,自从2008年金融危机以来,发达国家去杠杆、债务率降低,发展中国家债务率温和走高,只有中国债务率“一枝独秀”,快速攀升。

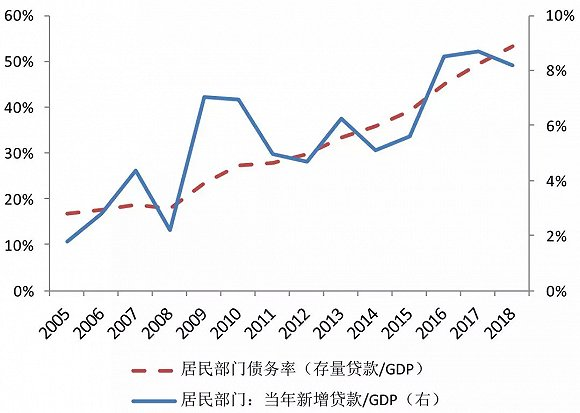

近两年,居民部门债务率(信贷余额/GDP)存量、边际都呈现快速攀升态势,从2015年末的39%一路攀升至2019年年中的55%。

▼居民部门债务率近两年来快速攀升

资料来源:Wind,中国人民银行,统计局,BIS,国泰君安证券研究

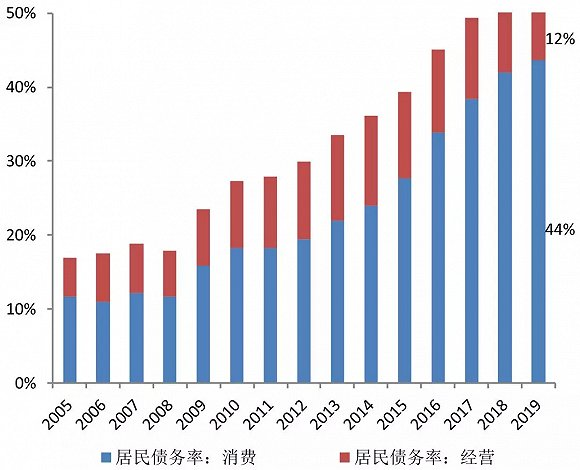

究其背后原因,仍然和火热了多年的房地产市场脱不开关系。

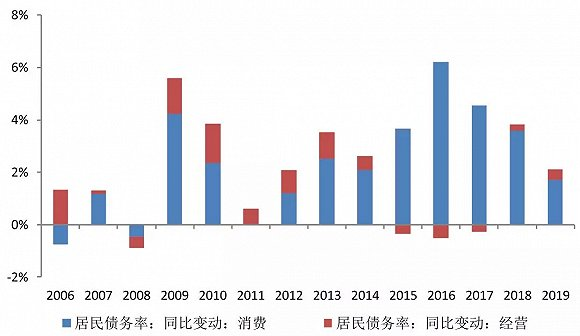

通过对居民债务来源进行划分,我们可以看到,2019年上半年末,消费类债务率为44%,经营类仅为12%,较2015年上涨16个百分点,而经营类债务率则维持零增长。

▼居民债务率提高主要来自消费类,经营类增长有限

资料来源:Wind,中国人民银行,统计局,BIS,国泰君安证券研究

更进一步,通过分析债务率的环比变动,在房地产火爆的2009、2013、2016和2017年,居民债务率都呈现迅速攀升的态势。

与之验证的是,居民新增信贷与当年商品房销售额的比值在每轮房地产火爆上涨时,也呈现跳升态势。

2009年房地产火爆时,这一指标一度高达55%,之后一直在40%左右,2016、2017年提高53.5%左右高位。

▼消费类债务高增长的年份均对应着房地产市场火爆

资料来源:Wind,中国人民银行,统计局,国泰君安证券研究

03

“厚家底”仍在

那么,中国的居民债务杠杆是否已经高到会爆发信用风险了呢?

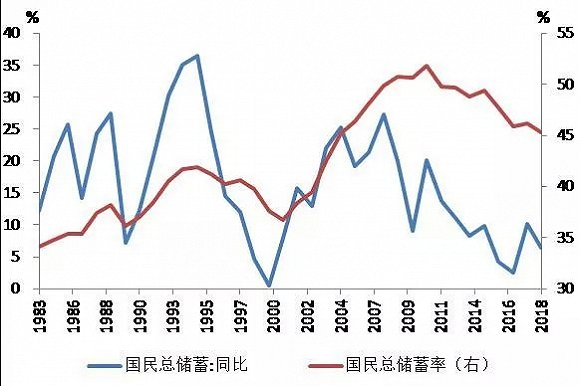

对于这个问题,中国居民的高储蓄率一直被认为是抵抗风险爆发的坚定基石。

国际对比看,2010年以来,全球不管是发达还是发展中经济体储蓄率都有一定回升,2018年末全球平均水平26%,发达经济体22%,发展中经济体32%。

因此,我国目前45%以上的储蓄率较发展中国家平均水平高十几个百分点,是发达国家的两倍。

在前期高速发展积累“厚家底”的支持下,短期内国内还不至引发信用危机。

▼尽管近年来宏观储蓄率持续下滑但绝对水平仍处在高位

资料来源:Wind,IMF,中国人民银行,统计局,国泰君安证券研究

然而金融危机以来,我国居民储蓄增速持续下滑的现象,也不可不重视。

从前期20%左右的增速回落至10%以下,储蓄率也从2008年51.8%回落至2018年45%——这两年居民加杠杆速度尤甚,预计当前储蓄率还将进一步回落。

▼国民总储蓄增速下滑

国民总储蓄率持续下滑至2017年46%

资料来源:Wind,IMF,中国人民银行,统计局,国泰君安证券研究

另一方面,我们也应看到,高储蓄率也与社会保障、人口结构、资本市场发展程度、经济发展历程、文化背景等都存在密切联系。

我国进入老龄化社会后,人口抚养比偏高,社会保障制度不健全,未来面临大量医疗保障相关的养老支出需求,这都将对储蓄率造成不利影响。

因此,完全寄希望于高储蓄而忽视了长远的债务风险并不可取。

04

“房住不炒”基调难变

那么居民杠杆率走高,对于老百姓来说又意味着什么?

普适地说,对于一个在中小城市按揭购房的普通家庭来说,购房的本金和利息合计会占到收入的28%-46%。

再进一步叠加日常生活开支(根据2018年的恩格尔系数27.7%),那么一个普通家庭收入的60-75%将被基本生活需要、房子相关支出占用,剩余收入用来支付教育、医疗等消费以及储蓄、应对意外支出。

客观地讲,这样已不甚宽裕。

然而居民杠杆走高,带来的绝非仅仅是百姓生活之难。

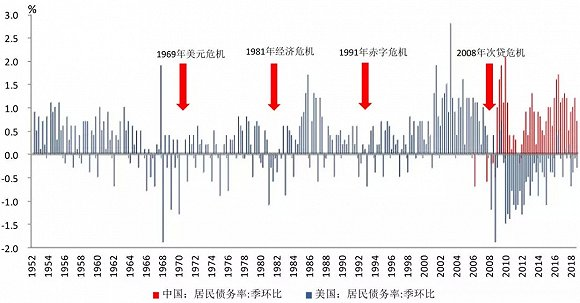

从美国数据看,历次金融危机都发生在居民部门持续加速加杠杆之后。

▼美国历次危机发生在居民部门持续快速加杠杆之后

数据来源:国泰君安证券研究,Wind,BIS

从国内经济保持中低速增长的大环境下,居民收入增长放缓、储蓄率下降未来大概率会成为新常态,居民部门资产负债表健康程度已不是坚不可摧、牢不可破(需要考虑到不同收入阶层、不同地域)。

这一点,从四部委严查“消费贷”、“现金贷”,严防资金违规进入楼市,也得到侧面印证。

因此,综合来看,我们认为,快速增长的居民债务必须有所缓和,才能在后续增长中有效地缓释风险,金融防风险和“房住不炒”,仍然将是未来的主旋律之一。

以上内容节选自国泰君安证券已经发布的研究报告《部分省市居民债务率近80%,限制货币、地产政策——金融周期系列报告之十一》及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

还未登录

还未登录