首批科创板企业已平稳运行三周,成为券商优化科创板业务规定的重要依据。

日前,广发证券调整后了科创板两融业务持仓集中度指标,并于周一开始实施。相较科创板开板前的相关规定有明显宽松迹象,即符合条件的投资者持有单一科创板股票的比例可由15%提升至30%,并且信用账户无负债的投资者持有的科创板板块市值较之前的30%提升到50%。

数位券商两融业务人士对记者分析道,券商此前制定的科创板两融风控指标普遍偏紧,考虑了很多极端行情,科创板首批股票总体运行情况平稳,券商会参照现实情况,并根据自家的风险控制能力,调整一些业务指标,属于正常现象。

据了解,广发证券并非唯一一家放松科创板两融业务集中度要求的券商,近期已有数家券商对科创板两融风控指标进行微调,不过均属适中范围。有北方大型券商相关人士表示,公司内部也正在研究调整相关风控指标。

广发证券放松科创板两融集中度指标

日前,广发证券发布公告,对科创板融资融券业务信用账户持仓集中度实时控制指标进行调整,对持仓单一科创板股票市值占信用账户总资产的比例进行提升,最新规定于8月12日实施。

具体而言,调整后的实时控制指标为:

信用账户维持担保比例不高于180%的,持仓单一科创板股票市值占信用账户总资产的比例为0%;信用账户维持担保比例高于180%的,持仓单一科创板股票市值占信用账户总资产的比例不超过30%;信用账户有负债(含已委托但尚未形成负债部分)的,持仓科创板单一板块的股票市值占信用账户总资产的比例不超过30%;信用账户无负债(含已委托但尚未形成负债部分)的,持仓科创板单一板块的股票市值占信用账户总资产的比例不超过50%。

很显然,广发证券最新调整的科创板两融业务持仓集中度指标,较首批科创板企业挂牌上市时,有明显的宽松迹象。

此前,广发证券的相关规定为:信用账户维持担保比例不超于180%的,持仓单一科创板股票市值占信用账户总资产的比例为0%;信用账户维持担保比例高于180%的,持仓单一科创板股票市值占信用账户总资产的比例不超过15%;信用账户持仓科创板单一板块的股票市值占信用账户总资产的比例不超过30%。

“广发证券这次调整的改变主要有两点:其一,信用账户维持担保比例高于180%时,投资者持有单一科创板股票的比例从以前的15%提升到30%;其二,当信用账户没有负债时,投资者持有科创板单一板块的市值可以达到50%,此前没有对无负债的情况进行规定。”有北方券商两融业务负责人对记者分析到。

有券商正研究调整科创板两融风控指标

据记者了解,广发证券并非唯一一家放松科创板两融业务集中度要求的券商。有北方大型券商相关人士表示,近期,科创板股票走势较稳,没有出现极端行情,已有数家券商相继放松了科创板两融的一些风控指标,该券商也正在研究调整相关指标。

“科创板两融毕竟是一项业务,此前各家券商普遍对科创板两融的风控指标偏紧,如果一直控制的太严,不利于业务发展。”有北方中型券商信用业务负责人对记者表示。

据上述负责人表示,科创板企业没有上市交易之前,各家券商通过评估和测试,确定了风险控制的标准,普遍规定得比较严格。“就拿我们公司来说,此前通过估算的标准做风险测试,我们把科创板股票前五日预设为跌为零的情况来测试,考虑了很多极端行情。”

该负责人进一步表示,科创板运行了一段时间后,整体比较平稳,各家券商会参照这段时间内市场的走势,重新评估风控指标。

据了解,广发证券调整后的风控指标,在业内属适中标准。券商中国记者梳理公布相关的数家头部券商,整体来看各家券商关于科创板两融的风控指标大体一致,其中国泰君安、海通证券以及华泰证券对最低维保比例的要求甚至更加宽松一些,银河证券对最低维保比例的要求和广发调整后的指标相当,这都是各家券商根据自己的风险控制能力做出的适合自己的标准。

国泰君安证券7月17日发布的科创板两融业务参数,当维持担保比例<130%时,科创板的集中度为0;当维持担保比例≥130%且<150%时,科创板股票单一证券的集中度上限为15%,科创板板块的集中度为20%;当维持担保比例≥150%同时<200%时,科创板股票单一证券的集中度上限为25%,科创板板块的集中度上下为30%;当维持担保比例≥200%时,科创板股票单一证券的在集中度上限为30%,科创板板块的集中度上限为50%。

海通证券7月12日公布的科创板两融业务集中度控制指标,上市第6天至60个交易日,当维保比例低于160%时,科创板股票集中度为0;当维保比例≥160%且<180%,科创板股票集中度为小于5%;当维保比例≥180%且<200%时,科创板股票集中度为小于10%;当维保比例≥200%且<220%,科创板股票集中度为小于20%;当维保比例≥220%且<260%时,科创板集中度小于25%;当维保比例≥260%时,科创板股票集中度为小于30%。

华泰证券官网显示,当维持担保比例小于180%时,科创板股票持仓集中度≤20%;当维持担保比例≥180%同时小于240%时,科创板股票持仓集中度大于等于30%;当维持担保比例≥240%同时小于300%时,科创板股票持仓集中度≤40%;当维持担保比例≥300%时,科创板股票持仓集中度≤50%。

对于上市满五天的科创板股票,银河证券相关规定为,当维保比例小于180%时,科创板集中度为0;当维保比例≥180%且<200%时,科创板单一证券持仓集中度≤5%,科创板板块持仓集中度≤20%;当维保比例≥200%时,科创板单一证券持仓集中度≤10%,科创板板块持仓集中度最高不能超过50%,具体还有规定。不过,信用账户无负债时,科创板股票委托不受上述指标控制。

科创板“两融”业务火热

在科创板首批25只股票成功上市交易后,在首周不限涨跌幅新规之下,科创板市场情绪高涨,行情走势火热。不过,总体来看,部分市场人士担忧的“爆炒”行情并未出现,整体运行较为理性平稳。

自首周过后,科创板进入平稳运行期,日涨跌幅还原为20%。期间,虽有部分个股偶有出现涨停,但整体股价波动不大,市场趋于理性。

具体而言,自7月29日至8月12日的11个交易日中,区间涨幅最高的个股为沃尔德,涨幅达到93.10%,未实现股价翻倍。瀚川智能紧随,区间涨幅为40.27%。其余个股涨幅均不足30%,南微医学、乐鑫科技、安集科技下跌3%-7%不等(新近上市的晶晨股份、柏楚电子、微芯生物未计入)。

而在换手率数据上,以8月12日当日换手率来看,换手率最高的个股仍为沃尔德,达到45.80%,方邦股份、瀚川智能当日换手率分别为30.64%、30.39%,其余个股换手率均在10%-30%之间,换手率最低的澜起科技为13.29%,整体市场交易活跃。

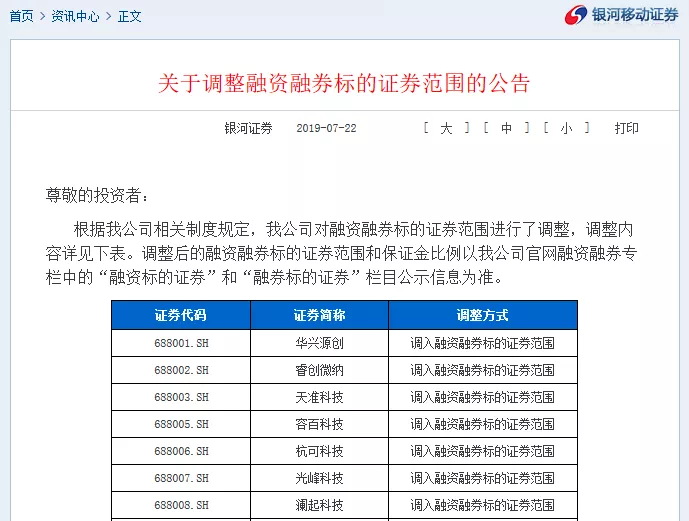

此外,就目前数据来看,科创板企业已成为融资融券的重要标的。在7月22日首批25家企业上市之际,各家券商纷纷将科创板企业纳入融资融券标的范围。

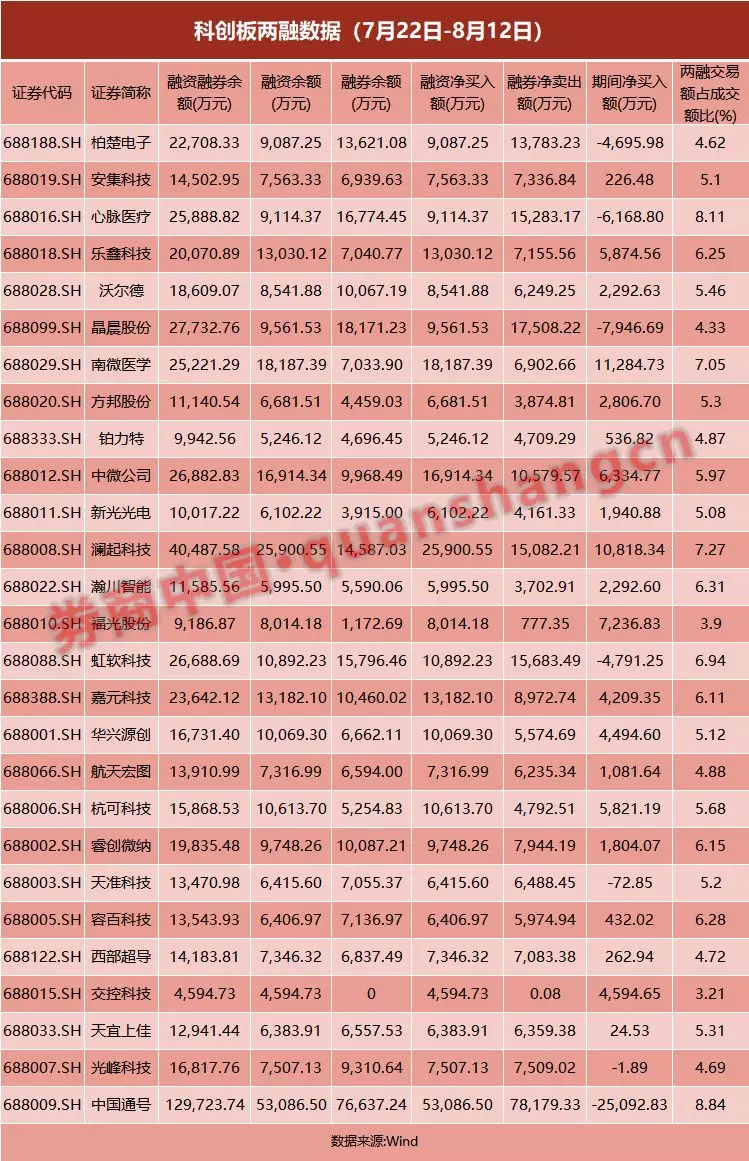

根据证金公司融资融券担保股票数据,8月9日当日,27家科创板上市企业合计担保证券数量为34987.49万股,当日末担保证券市值为139.49亿元,占相应证券总市值的2.14%。

Wind数据则显示,自开市以来至今,27家科创板上市企业融资融券余额合计达到59.59亿元。其中,心脉医疗、柏楚电子等11家企业融券余额超融资余额,占比四成。就期间净买入额来看,晶晨股份、虹软科技等8家企业出现负值,即融券净卖出金额超过融资净买入额。

此外,从科创板个股折算率来看,目前各家券商在调入之时多将科创板新股折算率定为0.2-0.3,远低于A股市场其他板块个股折算率,且数据将根据上市时间动态调整。

例如,有头部券商介绍称,科创板股票上市前5个交易日折算率不高于20%;第二个阶段折算率不高于35%;上市3个月后的折算率不高于45%。另外,也有公司将上市第一周、前三月、三个月后定为三个阶段,设置不同的折算率。

还未登录

还未登录