北京时间周二(4月23日)中国咖啡连锁企业瑞幸咖啡(Luckin Coffee Inc.)向美国证券交易委员会提交首次公开募股(IPO)申请,而美国证券交易委员会(SEC)也公布了瑞幸咖啡提交的F-1表格信息,这也就意味着瑞幸向美股上市迈出了第一步。

根据这份注册上市公告,瑞幸咖啡寻求以LK为代码在美国纳斯达克交易所上市。瑞士信贷、摩根士丹利将成为其承销商。

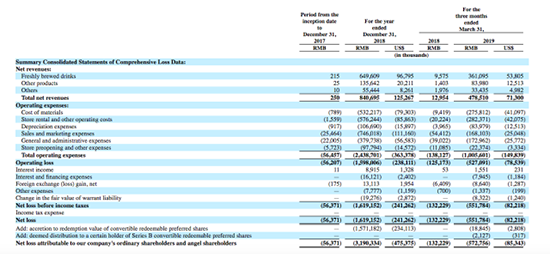

招股书显示,瑞幸在2018年的净收入为8.4亿元人民币,净亏损16.2亿元人民币;2019年截至3月31日净收入为4.8亿元人民币,净亏损5.5亿元人民币。

瑞幸在招股书中还表示,已与世界粮商巨头之一的法国路易达孚在亚洲的子公司签署协议建立合资企业,在中国经营咖啡烘焙厂。路易达孚同意在瑞幸完成IPO后,以发行价向后者定向购买5000万美元的A类普通股。

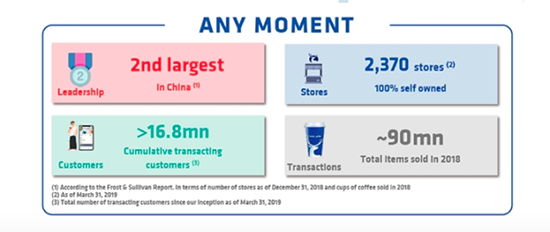

瑞幸在招股书中公布,截至2019年3月31日,一共拥有2370家直营门店。根据利沙文(Frost & Sullivan)报告,截至2018年年底,从门店数量和销售咖啡的杯数这两个维度,瑞幸在中国市场排名第二。

4天前,瑞幸咖啡刚刚在4月18日宣布,在2018年11月完成的B轮融资基础上,额外获得共计1.5亿美元的新投资,其中贝莱德(BlackRock)所管理的私募基金投资1.25亿美元,瑞幸咖啡投后估值29亿美元。

而贝莱德与星巴克的关系让这一次的融资备受关注。贝莱德通过多家子基金合共持有星巴克8180万股,占比6.58%,是星巴克的最大主动投资者及第二大基金管理公司股东。业界认为,融资是其次,贝莱德的加入,是帮助瑞幸获得美国主流投资者背书。

这是瑞幸迄今为止获得的第三笔融资。2018年,瑞幸在7月完成A轮2亿美元融资,大钲资本、愉悦资本、新加坡政府投资公司(GIC)和君联资本参与融资,投后估值10亿美元;年底又完成2亿美元B轮融资,投后估值达到22亿美元,领投方主要为A轮融资的大股东,并增加中金公司等国资的相继入局。

还未登录

还未登录