第一黄金网3月22日讯

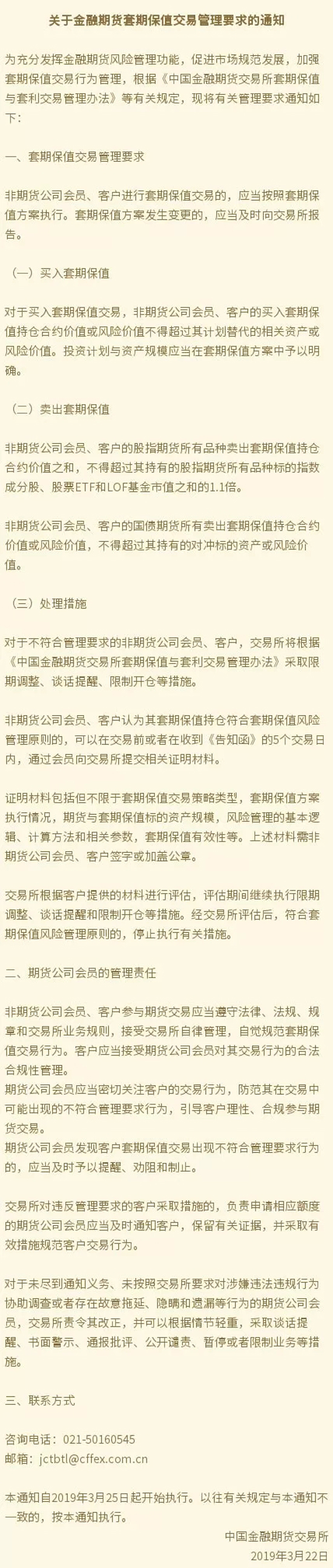

2019年3月22日,中国金融期货交易所(以下简称中金所)发布了《关于金融期货套期保值交易管理要求的通知》(以下简称《通知》)。《通知》将于2019年3月25日起正式实施。

中金所相关负责人介绍,此次发布《通知》,旨在促进金融期货市场规范发展,加强套期保值交易精细化管理,提升金融期货风险管理功能,满足市场参与者合理需求。接下来,中金所将持续跟踪市场动态,不断完善套期保值管理规则,提升市场运行效率,推动市场健康稳定持续发展。

对于新发布的套保管理要求,机构人士普遍非常欢迎,几项重要优化顺应了市场需求。尤其新规对买入套保交易管理的明确,有望为市场提供更多正能量。

优化买入、卖出套保交易管理

中金所对买入、卖出套保交易管理均做了进一步明确和优化。

根据通知:

(一)买入套期保值

对于买入套期保值交易,非期货公司会员、客户的买入套期保值持仓合约价值或风险价值不得超过其计划替代的相关资产或风险价值。投资计划与资产规模应当在套期保值方案中予以明确。

(二)卖出套期保值

非期货公司会员、客户的股指期货所有品种卖出套期保值持仓合约价值之和,不得超过其持有的股指期货所有品种标的指数成分股、股票ETF和LOF基金市值之和的1.1倍。

非期货公司会员、客户的国债期货所有卖出套期保值持仓合约价值或风险价值,不得超过其持有的对冲标的资产或风险价值。

就套保套利交易,中金所在《中国金融期货交易所套期保值与套利交易管理办法》中进行了相关规定。

其中提到套期保值包括买入套期保值和卖出套期保值,但对两类套保交易的具体管理办法,此前并未对外公布。就券商中国记者从业内了解情况看,本次通知对两类套保交易管理进行了明确和优化。

优化一:明确买入套保

中国人寿资产管理有限公司智能投资部左浩苗指出,套期保值交易除了对冲已有的现货资产风险之外,还存在投资替代、久期调整等各种风险管理需求。

中金所此次发布的新规,进一步明确了套保客户通过买入金融期货替代现货等策略的管理要求,充分考虑了市场需求,能够促进买入套期保值客户的机构化和多样化,增加金融期货市场多头套保持仓力量。希望有关监管机构能够持续优化完善金融期货管理制度,夯实市场长期发展的基础。

优化二:卖出套保变为全品种管理

华泰证券证券投资部总经理江晓阳表示,此次对金融期货套期保值交易管理要求进行调整,可以促进套期保值功能的发挥,有利于满足市场风险管理的需求,同时也有助于提升金融期货的市场活跃度,促进期货市场的价格发现功能。调整之后,股指期货卖出套期保值的期现匹配方式,变为股指期货所有品种对应股指期货所有品种标的指数成分股及股票ETF和LOF,将股指期货视为一个整体,不再局限于原来的单品种。这无疑有助于市场参与主体充分利用各指数之间的高相关性,设计出更加多元的投资策略。

比如持有沪深300指数的成分股,既可以选择沪深300股指期货、也可以选择上证50股指期货或中证500股指期货进行风险对冲。这有利于长期资金入市,促进市场健康稳定发展,在目前科创板推出之际更有意义。同时很多市场参与者是多元化策略,多头策略的持仓也能一定程度上为对冲策略提供参与空间,这将给参与者创造更多的灵活度,有助于提升市场活跃度,增强期货市场的价格发现功能,同时也能对壮大机构投资者队伍、稳定市场结构起到积极作用。

优化三:扩大期现匹配指数基金范围

嘉实基金smart beta和量化首席投资官杨宇表示,在基金管理实践中,各类股票基金包括ETF和LOF指数基金等也有风险对冲的需求。这次规则调整,扩展了期现匹配的指数基金范围,允许更多的基金产品利用股指期货作为风险管理工具。原来期现匹配包含的指数基金仅有上证50ETF、沪深300ETF和中证500ETF等20多支指数基金;调整之后,可以覆盖所有股票型ETF和LOF共200多支指数基金,这样更便利持有基金较多的市场机构运用股指期货管理风险。这既是顺应市场呼声和交易实践的有利之举,也是促进金融期货市场高质量发展的有效举措。

还未登录

还未登录